Das Wichtigste auf einen Blick

Das Wichtigste auf einen Blick

- Ein Eigenheim bindet viel Kapital und stellt ein Klumpenrisiko für die Vermögensentwicklung dar.

- Überschüssige liquide Mittel zur vollen Amortisation der Hypothek zu nutzen, ist trotz gestiegener Zinsen keine lohnenswerte Strategie.

- Eine moderate Belehnung des Eigenheims ermöglicht es, liquide Mittel in Realwerte wie Aktien oder Immobilienanlagen mit höheren erwarteten Erträgen zu investieren.

- Allerdings gehen damit auch Risiken einher: Anlageportfolios unterliegen immer Wertschwankungen. Zudem können Zinsanstiege je nach Laufzeit der Hypothek die Finanzierungskosten erhöhen.

Eine Immobilie ist zwar kein Sparbuch, aber sie ist in Kombination mit einer Hypothek ein guter Weg, Vermögen aufzubauen. Nehmen wir zur Illustration einen Fall aus der Praxis:

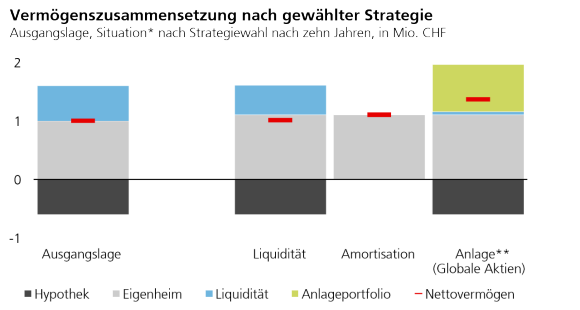

Familie Muster besitzt ein Eigenheim im Wert von 1 Million Franken. Der Wert der Liegenschaft ist in den letzten Jahren gestiegen, zugleich hat die Familie jährlich einen Teil der Hypothek amortisiert. So machen aktuell die Hypothekarschulden nur noch rund 60 Prozent des Immobilienwertes aus.

Nehmen wir weiter an, dass die Familie 600'000 Franken Liquidität hält. Das Geld ist derzeit als Kontoguthaben bei einer Bank parkiert. Zinsen gibt es praktisch keine. Nun sind deutlich gestiegene Inflationsraten und Hypothekarzinsen der Anlass, dass die Familie ihre Finanzen überdenkt. Denn der Fall ist klar: Die Inflation frisst einen Teil des Barvermögens weg. Die Eigentümerin und der Eigentümer haben drei Optionen zur Wahl:

- Amortisation: Wenn die Zinsen steigen, werden viele Immobilienbesitzerinnen und -besitzer zusätzliche Amortisationen in Betracht ziehen. Denn Hypotheken kosten heute mehr als in der Tiefzinsphase. Doch mit der einfach scheinenden Rückzahlungsvariante ist das Vermögen im Haus investiert – die Familie ist damit in hohem Masse von der Wertentwicklung der Immobilie abhängig.

- Nichts ändern: Die Inflation und die Hypothekarzinsen steigen, ohne dass die reichlich vorhandene Liquidität einen Ertrag einbringt. Teuerungsbereinigt erleidet die Familie damit einen Vermögensverlust.

- Geld investieren: Die Familie hält an einer moderaten Belehnung fest und investiert längerfristig in Kapitalanlagen, zum Beispiel in Aktien mit hohen Dividenden, in ein gemischtes internationales Aktienportfolio oder in Schweizer Immobilienfonds.

Das Halten der Hypothek kann gerade in einem inflationären Umfeld dazu beitragen, deutlich schneller Vermögen aufzubauen als mit einer vermeintlich sicheren Rückzahlungsstrategie.

Instrument zum Vermögensaufbau

Instrument zum Vermögensaufbau

Bei Variante drei ist daran zu denken, dass jeder Haushalt eine gewisse Barreserve halten sollte. So stehen natürlich nicht die ganzen freien Mittel von 600 000 Franken zur Verfügung, aber doch der grösste Teil davon. Die Ökonominnen und Ökonomen des CIO-Teams von UBS (Chief Investment Office) haben die verschiedenen Varianten durchgerechnet und kommen zu einem klaren Schluss: «Das Halten der Hypothek kann gerade in einem inflationären Umfeld dazu beitragen, deutlich schneller Vermögen aufzubauen als mit einer vermeintlich sicheren Rückzahlungsstrategie.» Die Ökonominnen und Ökonomen empfehlen, die Immobilie weiterhin moderat zu belehnen und die Hypothek nicht weiter als nötig zu amortisieren. Teuerungsbedingt verlieren Schulden, das heisst die Hypothek, an Wert, während der Wert der Immobilie nominell steigt.

Wer dann das Geld noch clever investiert, wird einen Zuwachs an Vermögen erwirtschaften, vor allem mit Sachwerten wie Aktien. Die entscheidende Stellschraube ist der langfristige Ertrag: Damit die Rechnung wirklich aufgeht, sollten die erwirtschafteten Erträge selbstverständlich über den Zinsen für die Hypothek liegen. Die Wahrscheinlichkeit ist hoch, mit Variante drei einen deutlichen Renditevorteil zu erzielen. Laut der CIO-Studie liegt derzeit der erwartete Ertrag eines diversifizierten Musterportfolios in Schweizer Franken langfristig bei etwa 4,5 bis 5 Prozent. Das liegt deutlich über den aktuellen Hypothekarkosten von rund 2,5 bis 2,7 Prozent für eine zehnjährige Festhypothek.

Die Schlussfolgerung ist klar: Wer jetzt passiv bleibt und Liquidität mehr oder weniger ohne Zins links liegen lässt, muss Werteinbussen in Kauf nehmen. Wenn die Familie in unserem Fallbeispiel ihr Vermögen aber zu einem grossen Teil investiert, wird sie sich auch nach Abzug aller Kosten einen grösseren Vermögenszuwachs sichern. Die Steuern ändern an dieser Einsicht im Übrigen nichts. Es ist allgemein bekannt, dass Hauseigentümerinnen und Hauseigentümer den Eigenmietwert versteuern müssen und im Gegenzug Hypothekarzinsen abziehen können. Die Eigenmietsteuer fällt aber so oder so an und sollte kein Kriterium dafür sein, wie ein Haushalt seine liquiden Mittel verwendet.

Investieren – was bringt Ertrag?

Investieren – was bringt Ertrag?

Naheliegend ist eine Strategie mit einem grossen Anteil in Schweizer Aktien. Personen unter 50 Jahren können einen hohen Aktienanteil in Betracht ziehen, weil bei ihnen von einem längeren Anlagehorizont auszugehen ist. Aktien sind schon allein wegen der Dividendenrendite von über 3 Prozent attraktiv. Als Sachwert versprechen sie zusätzlich einen längerfristigen Kapitalzuwachs, der über der Inflation liegt. Die Alternative zu Aktien sind Schweizer Immobilienfonds. Hier sind es ebenfalls die vergleichsweise guten Erträge, die den Reiz des Investments ausmachen – die Ausschüttungen liegen aktuell mit etwa 2,8 Prozent etwa gleich hoch wie die Zinsen für Hypotheken. Ähnlich wie bei Aktien wird bei Immobilienfonds ein längerfristiger Wertzuwachs erwartet. Kommt dazu, dass sie steuerliche Vorteile bieten. Denn die Ausschüttungen von Immobilienfonds, die Liegenschaften im Direktbesitz halten, sind für die Anlegerinnen und Anleger steuerfrei.

Anlagen bergen immer ein gewisses Risiko. Laut der CIO-Studie liegt die Wahrscheinlichkeit, dass die erwarteten Mehrerträge doch nicht erzielt werden können, bei rund 26 Prozent. Das hat damit zu tun, dass die Aktienmärkte grundsätzlich volatil sind und das Risiko einer «Unterrendite» bergen. Das Jahr 2022 war zum Beispiel ein schlechtes Anlagejahr, was aber in diesem Ausmass nur sehr selten vorkommt. Entscheidend sind immer der längere Anlagehorizont und die Umsetzung einer Strategie.

Bei steigenden Zinsen kann es sich lohnen, zu investieren statt zu amortisieren. Erfahren Sie mehr dazu im Video.

Was sind die Risiken?

Was sind die Risiken?

«Ein Risiko bei der Strategie mit Kapitalanlagen könnten starke Zinserhöhungen sein», erläutert Matthias Holzhey, Ökonom bei UBS und einer der Autoren der Studie. Wenn die Schweizerische Nationalbank (SNB) die Leitzinsen in den nächsten Monaten und Jahren stärker als erwartet anhebt, würde dies natürlich in unserem Fallbeispiel die Zinskosten der Hypothek erhöhen. Zugleich bedeuten höhere Zinsen in aller Regel Wertkorrekturen auf getätigten Investitionen in Aktien oder in Immobilienfonds. Auch wenn dieses Szenario unwahrscheinlich ist, lassen sich gewisse Vorkehrungen treffen. «Mit einer Festhypothek kann man sich gut absichern», so Matthias Holzhey. Wer zum Beispiel eine zehnjährige Festhypothek abschliesst, wird allfällige Zinserhöhungen gut überstehen.

Fazit

Fazit

Die Zahlen aus der CIO-Studie für die nächsten zehn Jahre sprechen eine deutliche Sprache (siehe Grafik): Wer die Hypothek stehen lässt und in ein globales Aktienportfolio investiert, dürfte deutlich besser fahren. Das Gesamtvermögen des Haushalts wird – natürlich nach Abzug der Hypothekarkosten – mehr als ein Drittel höher liegen als ohne Investition.