Panorama – Investire nel 2021

Dividendi per investitori a caccia di rendimento

In cerca di fonti di reddito affidabili

In un mondo di bassi tassi di interesse, e dopo anni di acquisti di attivi da parte delle banche centrali che hanno portato a rendimenti obbligazionari estremamente ridotti, molti cacciatori di rendimenti hanno spostato l’attenzione verso l’azionario, dove i dividend yield sono rimasti ampiamente in linea con un livello storico normalmente compreso tra il 2 e il 4%.

Pur offrendo la possibilità di partecipare ai rialzi del mercato, le azioni comportano anche il rischio di una perdita di capitale superiore a quella ritenuta accettabile da un tipico investitore obbligazionario in titoli ad alto rating.

Esistono comunque tre potenziali fonti di reddito azionario: dividendi, riacquisti di azioni e strategie di call overlay. Vediamo qual è il loro ruolo nei portafogli azionari income.

Il toolkit dell’investitore orientato al reddito

Il toolkit dell’investitore orientato al reddito

Negli anni successivi alla Crisi finanziaria globale, molte società hanno ridotto i livelli di indebitamento e migliorato i bilanci accumulando significative riserve di liquidità. La crisi innescata dal COVID-19 ha indotto alcune di esse, in particolare diverse banche quotate nel Regno Unito, a tagliare o addirittura annullare i dividendi. Molte aziende li hanno invece mantenuti invariati e i livelli di yield hanno evidenziato una buona tenuta quando i listini sono scesi, diminuendo poi leggermente con la forte ripresa dei mercati

Molte aziende li hanno invece mantenuti invariati e i livelli di yield hanno evidenziato una buona tenuta quando i listini sono scesi […]

Figura 1: Dividend yield azionari in linea con la media storica in Europa e negli Stati Uniti

Per individuare i titoli con dividendi sostenibili, favoriamo una combinazione di criteri di selezione basati su azioni ad alto dividendo e di elevata qualità. L’aspetto qualitativo, in particolare, è misurabile valutando metriche quali, ad esempio, elevata redditività, bassa leva finanziaria, solida governance societaria e gestione del capitale umano, stabilità del prezzo del titolo e dimensioni. Crediamo che questa combinazione di criteri basati sui dividendi e sulla qualità possa portare a risultati migliori nel lungo periodo.

Un altro mezzo che ha consentito alle azioni di produrre interessanti livelli di reddito negli ultimi anni è il riacquisto azionario. Con i riacquisti, le società riducono il numero di azioni in circolazione e distribuiscono gli utili su un pool di azioni più ristretto,

ottenendo quindi un utile per azione (EPS) più elevato.

A meno che non ci sia stato un drastico (e simultaneo) cambiamento nei fondamentali, se l’EPS aumenta dovrebbe aumentare anche il prezzo dell’azione – se il prezzo non aumenta, il P/E diminuirà. Per preservare la valutazione intrinseca della società, il prezzo dell’azione dovrebbe aumentare al fine di mantenere il P/E ampiamente in linea con il suo livello precedente al riacquisto. Questo effetto è anche noto come “rendimento da buyback”, ovvero l’aumento a lungo termine del prezzo dovuto ai riacquisti azionari.

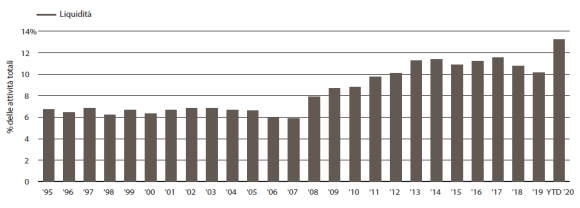

Negli Stati Uniti i volumi di riacquisto hanno raggiunto il picco prima della correzione del mercato azionario dovuta al COVID-19 e da allora sono sensibilmente diminuiti. Essendo scesi anche gli utili, in media le società statunitensi si sono ispirate alla cautela e in molti casi hanno raccolto capitale sul mercato obbligazionario per migliorare la propria posizione di liquidità. Con la ripresa dell’economia e degli utili, i saldi di liquidità cumulativi si stanno riavvicinando ai livelli di picco e ciò dovrebbe consentire alle società di riavviare i programmi di riacquisto.

Figura 2: Saldi di liquidità delle società statunitensi nel tempo

Reddito da overlay su opzioni

Reddito da overlay su opzioni

Le strategie di covered call overwriting prevedono la vendita sistematica di opzioni call a breve scadenza sui titoli in portafoglio. Chi vende un’opzione call percepisce un premio sull’opzione che va ad aggiungere un flusso di reddito al portafoglio, ma con il vantaggio aggiuntivo che vendendo opzioni call su un titolo la sensibilità al mercato del portafoglio e, di conseguenza, il rischio di downside contribuiscono a un profilo di rendimento più costante. A fronte del reddito e del livello aggiuntivo di protezione al ribasso, il call overlay riduce la partecipazione del portafoglio ai rialzi.

Il premio delle opzioni call è una funzione della volatilità implicita del portafoglio. Più è alto il livello della volatilità implicita, maggiore sarà il premio che si può percepire vendendo l’opzionalità. Dato che i livelli di volatilità sono in genere più elevati in tempi di mercati sotto stress, la vendita di opzioni call fornisce solitamente livelli superiori di reddito nelle fasi di turbolenza dei mercati ribassisti.

urante la correzione del mercato dovuta al COVID-19, il sensibile aumento dei premi delle opzioni ci ha consentito di realizzare circa il doppio del reddito normale, ponendo al tempo stesso i livelli di strike molto più in alto. In queste condizioni, se si verifica un rimbalzo aumenta in proporzione anche la partecipazione al rialzo.

Crediamo quindi che le azioni offrano ai cacciatori di rendimento un approccio di investimento con molteplici sfaccettature – dividendi, riacquisti di azioni e strategie di call overlay – per generare reddito. Essendo queste tre fonti complementari in termini di comportamento in diverse parti del ciclo, una combinazione dei tre approcci potrebbe dimostrarsi efficace per navigare attraverso il 2021 e ottenere il reddito che gli investitori stanno cercando.

Crediamo che le azioni offrano ai cacciatori di rendimento un approccio di investimento con molteplici sfaccettature – dividendi, riacquisti di azioni e strategie di call overlay – per generare reddito.

Compila il modulo di richiesta e lascia i tuoi dati per essere ricontattato.

Presentazione del nostro team di leadership

Incontra i membri del team responsabile della direzione strategica di UBS Asset Management.