Macro Monthly Azioni o obbligazioni?

Dopo tre mesi consecutivi in perdita, migliorano le prospettive per azioni e obbligazioni

Messaggi chiave

Messaggi chiave

- Dopo tre mesi consecutivi in perdita, migliorano le prospettive per azioni e obbligazioni.

- In vista della fine dell’anno, riteniamo che i titoli azionari abbiano un margine di rialzo superiore rispetto alle obbligazioni, dati i fondamentali favorevoli, il posizionamento e i fattori stagionali.

- Secondo la nostra view l'attività economica è destinata a un lieve raffreddamento, pertanto gli utili possono continuare a crescere mentre i rendimenti obbligazionari si stabilizzano.

Stiamo emergendo da un contesto particolarmente difficile per i mercati finanziari. Gli indici MSCI World e Bloomberg US Treasury Total Return hanno registrato risultati negativi in ciascuno degli ultimi tre mesi, il periodo più lungo di flessione contestuale di azioni e obbligazioni su base mensile almeno dal 1972.

Il lato positivo di queste battute d’arresto sui mercati azionari e obbligazionari è che i rendimenti attesi sono migliorati e ci sono buone ragioni per aspettarsi una solida performance da entrambe le asset class nel medio periodo. Ma la domanda più immediata, per gli asset allocator tattici, è cosa preferire tra la fine dell'anno e l'inizio del 2024: azioni o obbligazioni?

In termini tattici, una combinazione di fattori fondamentali, tecnici e stagionali favorisce a nostro avviso l’azionario rispetto al debito governativo.

Perché preferire l’azionario

Perché preferire l’azionario

La flessione dei mercati azionari globali negli ultimi tre mesi è legata al sell-off del mercato obbligazionario, a sua volta collegato a indizi concordanti di solidità dell’economia statunitense e a un'emissione di Treasury superiore al previsto, fattori che hanno indotto gli investitori a chiedere una maggiore remunerazione per detenere obbligazioni a lungo termine.

I dati pubblicati di recente, tra cui il rapporto sui posti di lavoro non agricoli di ottobre e l'indice dei costi dell'occupazione del terzo trimestre, sostengono la nostra tesi secondo cui l'attività economica è destinata a raffreddarsi (Un atterraggio un po’ più morbido). Questo significa che la pressione sulle valutazioni azionarie dovuta all'aumento dei rendimenti obbligazionari dovrebbe in parte diminuire, riportando l'attenzione su quello che è ancora un solido contesto per le azioni.

Le stime sugli utili per azione a dodici mesi sono ancora in aumento, anche se ci aspettiamo che il ritmo di miglioramento rallenti con la moderazione dell'attività economica. Riteniamo che una flessione della crescita contribuirà a consolidare l'opinione che il ciclo di inasprimento della Federal Reserve sia probabilmente finito. Storicamente, le azioni tendono a risalire per alcuni mesi una volta che la banca centrale statunitense smette di aumentare i tassi, indipendentemente dal fatto che si verifichi o meno un soft landing o un hard landing.

Secondo la nostra view, il mercato azionario non ha bisogno di una diminuzione dei rendimenti obbligazionari per riprendersi, ma solo di un'attenuazione della volatilità del mercato obbligazionario. Un’eventuale moderazione dell'attività dal terzo al quarto trimestre indicherebbe probabilmente una rinnovata fiducia in un "atterraggio morbido" dell'economia come esito di consenso, anziché una rapida svolta dalla percezione di "surriscaldamento" a quella di "recessione”.

Riteniamo che la recente retorica della Federal Reserve suggerisca un'elevata barriera all'ulteriore inasprimento monetario e una maggiore tolleranza per una crescita solida, a patto che non favorisca una riaccelerazione dell'inflazione. L'inerzia della banca centrale statunitense potrebbe inoltre contribuire a ridurre la volatilità del mercato obbligazionario.

È importante notare che gli indicatori di posizionamento e di sentiment quali lo spread bull-bear dell'American Association of Individual Investors, il rapporto tra put e call e l'Exposure Index della National Association of Active Investment Managers implicano che gli investitori hanno margine per aggiungere rischio azionario d’ora in avanti.

Inoltre, gli ultimi due mesi dell'anno sono sempre stati generalmente tra i più positivi per le azioni globali. Da gennaio a ottobre, l'indice MSCI ACWI ha registrato un rendimento medio mensile dello 0,3% dal 1989 al 2022, mentre per i mesi di novembre e dicembre le azioni globali hanno riportato guadagni medi rispettivamente dell'1,1% e dell'1,8% nello stesso periodo.

Figura 1: I titoli azionari tendono a registrare buone performance negli ultimi due mesi dell'anno civile

Meno upside nell’obbligazionario

Meno upside nell’obbligazionario

L’outlook dei fondamentali non appare altrettanto interessante per i mercati obbligazionari. I mercati dei tassi di interesse a breve termine implicano che il tasso di riferimento della Federal Reserve chiuderà il 2024 con circa 80 punti base in meno rispetto a quanto indicato dall’ultimo grafico "dot plot" sulle aspettative dei membri della Fed a settembre. Lo scenario di soft landing, che è quello verso cui crediamo graviterà il consenso fino alla fine dell'anno, sconta già un allentamento relativamente aggressivo per il prossimo anno, data l'inflazione al di sopra dell'obiettivo e la resilienza dell'attività. I dati economici, e in particolare quelli relativi al mercato del lavoro e ai consumi, dovrebbero evidenziare un deterioramento molto più marcato di quello che riteniamo probabile nel breve termine perché ulteriori tagli dei tassi di interesse siano incorporati nelle aspettative di mercato.

Ci aspettiamo inoltre che nel passaggio dal terzo al quarto trimestre le misure annualizzate dell'inflazione a tre e sei mesi mostrino un minore slancio verso il basso. Questa mancanza di progressi può limitare l'entità del calo dei rendimenti in assenza di un rallentamento più marcato della crescita.

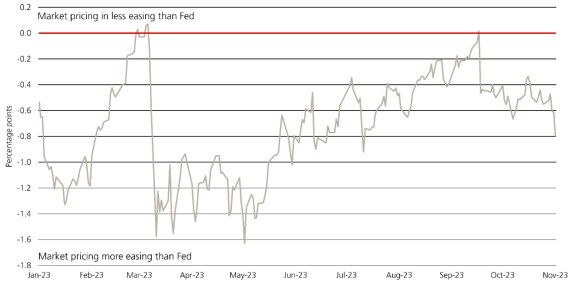

Figura 2: Pricing di mercato rispetto al tasso di riferimento stimato dalla Federal Reserve a fine 2024

I rischi per la nostra view

I rischi per la nostra view

Prevediamo che le obbligazioni realizzeranno buone performance sia in caso di crescita positiva, ma in decelerazione, sia in caso di esiti economici molto più negativi. Se i dati economici mostreranno una tendenza prolungata al deterioramento, anziché stabilizzarsi assestandosi su un trend ragionevole, il prossimo grande movimento convesso verso l'alto riguarderà le obbligazioni, non le azioni.

Siamo inoltre consapevoli che è difficile essere eccessivamente ottimisti sull’entità del rialzo disponibile nell’azionario, dato che la crescita economica sta perdendo slancio. In questa prospettiva, stiamo monitorando attentamente le revisioni degli utili, divenute negative per il quarto trimestre del 2023 dopo la pubblicazione dei risultati dell'ultimo periodo di riferimento.

Figura 3: L'S&P 500 tende a risalire quando terminano le campagne di inasprimento della Fed

Asset allocation

Asset allocation

Riteniamo che ci siano le condizioni per un rally azionario di fine anno: livelli di posizionamento relativamente contenuti, un outlook discreto per gli utili a fronte di una recessione che non sembra essere imminente e la fine della pressione sulle valutazioni causata dall'aumento dei rendimenti obbligazionari. Preferiamo i titoli statunitensi, giapponesi e britannici.

Per le obbligazioni governative riteniamo opportuna una ponderazione neutrale, in particolare alla luce del forte calo dei rendimenti registrato all'inizio di novembre. Il debito sovrano rimane comunque una parte importante dei portafogli bilanciati. Anzitutto le proprietà di generazione di reddito delle obbligazioni sono migliorate notevolmente: i rendimenti dei Treasury statunitensi a 10 anni sono prossimi al margine superiore del loro range ventennale anche dopo la recente discesa. Inoltre, riteniamo più probabile che il prossimo grande shock di mercato riguarderà i timori per il deterioramento della crescita, piuttosto che l'accelerazione dell'inflazione. In un simile scenario, le obbligazioni forniranno probabilmente un’ancora al portafoglio, anche se questo non è il nostro scenario di base per il breve periodo.

Figura 4: Gli indicatori di posizionamento segnalano una bassa esposizione azionaria degli investitori rispetto ai livelli storici

Asset Class Views

Asset Class Views

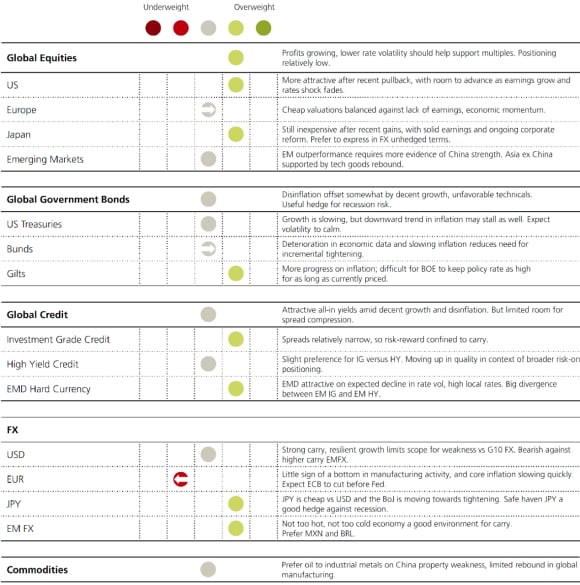

Il grafico seguente illustra le view del nostro team di asset allocation sull’attrattività delle asset class al 2 novembre 2023. I riquadri colorati a sinistra indicano il nostro segnale complessivo per le azioni, i tassi e il credito a livello globale. Gli altri rating si riferiscono all’attrattività relativa di alcune regioni nell’ambito dei segmenti azioni, tassi, credito e valute. Poiché il grafico non comprende tutte le asset class, il segnale complessivo netto può essere parzialmente negativo o positivo.

Vuoi saperne di più?

Vuoi saperne di più?

Iscriviti per ricevere direttamente nella tua casella di posta elettronica gli ultimi approfondimenti sui mercati privati in tutti i settori.