Macro Monthly Finite le elezioni americane, continua l’espansione globale

Joe Biden è il vincitore della corsa alla Casa Bianca e probabilmente si insedierà con un Senato repubblicano. Si apre uno scenario di debolezza del dollaro e continua sovrapeformance degli asset dei mercati emergenti.

Messaggi chiave

Messaggi chiave

- Joe Biden è stato dichiarato vincitore della corsa alla Casa Bianca e probabilmente si insedierà con un Senato repubblicano.

- Stando alle ultime dichiarazioni degli organi legislativi, questo risultato dovrebbe consentire quantomeno un certo aumento del sostegno fiscale, riducendo i rischi di coda associati a un governo diviso.

- Si apre uno scenario di prolungata debolezza del dollaro e continua sovrapeformance degli asset dei mercati emergenti.

- Le probabilità di contenziosi legali in grado di capovolgere il risultato delle elezioni presidenziali sono trascurabili.

Il democratico Joe Biden sarà il prossimo presidente degli Stati Uniti e probabilmente si insedierà con un Congresso diviso.

Questo scenario dovrebbe portare a un sostegno fiscale sufficiente per un’economia ancora alle prese con le condizioni avverse legate alla pandemia, anche se inferiore a quello previsto con un governo democratico unito. Il presidente entrante dovrebbe adottare una politica estera più prevedibile. Riteniamo che il forte aumento delle imposte previsto in caso di una “Blue Wave” possa essere ampiamente escluso. Una potenziale sorpresa al rialzo sul fronte degli stimoli fiscali potrebbe inoltre rilanciare ulteriormente l’attività economica, in quanto il controllo del Senato, come vedremo più avanti, dev’essere ancora deciso.

Senza dubbio le elezioni non sono l’unico catalizzatore del mercato in grado di attirare l’attenzione degli investitori. In particolare, le ondate stagionali di COVID-19 minacciano di ritardare e ridurre la ripresa degli utili in generale. Ci aspettiamo tuttavia che una maggiore visibilità sulla continua ripresa dell’economia globale e ulteriori progressi verso un vaccino efficace contro il COVID-19 diventino le principali leve dei movimenti dei prezzi.

Reazione del mercato e implicazioni

Reazione del mercato e implicazioni

Il contesto di inizio ciclo rimane positivo per l’azionario globale e la sovraperformance tattica dei segmenti ciclici del mercato.

Per i mercati, la conseguenza più evidente delle elezioni è la creazione delle condizioni per una protratta debolezza del dollaro e la sovrapeformance degli asset dei mercati emergenti. Lo sconto legato al protezionismo insito negli asset esteri è destinato in gran parte a svanire e le prospettive più moderate sul fronte degli stimoli fiscali dovrebbero ridurre le probabilità di un picco disordinato dei rendimenti reali che potrebbe rilanciare il biglietto verde.

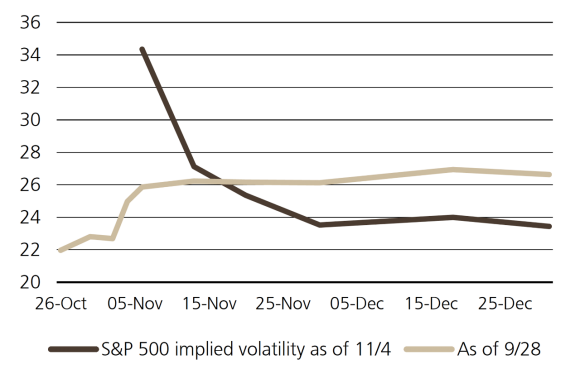

Figura 1: Forte volatilità dopo le elezioni USA

Figura 1: Forte volatilità dopo le elezioni USA

Z-score di dove la volatilità implicita per diversi asset si colloca rispetto alla sua media di un anno.

Le valute dei mercati emergenti (ME) scambiano a valutazioni interessanti e presentano le maggiori potenzialità di recupero rispetto all’intero set di trade prociclico. Siamo convinti che le azioni dei ME siano destinate a beneficiare di questo apprezzamento valutario, mentre i trend positivi che caratterizzano il commercio globale, le importazioni manifatturiere cinesi e la crescita del credito sostengono la continua sovraperformance. L’outlook di crescita potrebbe ricevere un’ulteriore spinta positiva entro la fine dell’anno: per allora ci aspettiamo infatti l’approvazione di emergenza di almeno un vaccino COVID-19 da parte della Food and Drug Administration statunitense.

Gli asset finanziari hanno reagito positivamente alla conclusione delle elezioni. La volatilità implicita delle asset class era aumentata nell’imminenza di questo evento ed è poi precipitata dopo l’Election Day. Crediamo che gli investitori abbiano correttamente dedotto che il risultato elettorale è stato chiaro, e qualsiasi tentativo di contestare le elezioni non meriterà seria considerazione né modificherà il risultato attuale in diversi stati.

Leggero stimolo fiscale

Leggero stimolo fiscale

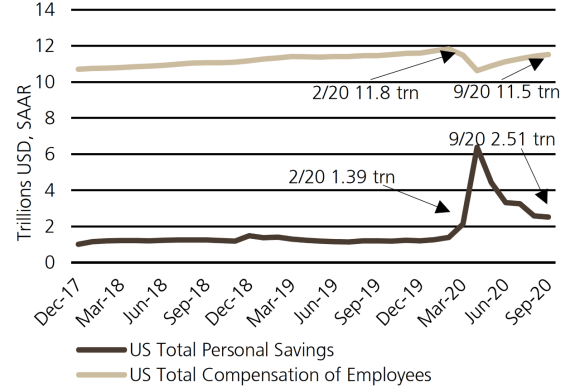

La nostra preoccupazione, in merito all’esito di queste elezioni, era il rischio al ribasso che i Repubblicani al Senato non avrebbero accettato alcun sostegno fiscale aggiuntivo, riscoprendo un impegno ad assumere toni restrittivi in ambito fiscale. Le recenti dichiarazioni del Repubblicano Mitch McConnell, probabile leader della maggioranza al Senato, attenuano in parte questi timori: McConnell ha espresso il desiderio di fornire ulteriori stimoli prima di fine anno, dichiarandosi aperto a inserire aiuti ai governi statali e locali in tale pacchetto. Uno stimolo su scala ridotta è meglio di niente, se si considera lo stock di risparmio ingente, ma in calo, delle famiglie. In tal senso, il rischio di coda sinistra associato a questa configurazione dei rami legislativo ed esecutivo è diminuito. Naturalmente verificheremo se la volontà di McConnell di trovare un accordo fiscale si estenderà oltre la “lame duck session”, ovvero il periodo di transizione tra le due Amministrazioni.

Il caso più recente di un presidente democratico con un senato repubblicano mentre l’economia stava ancora guarendo da un severa recessione economica risale al 2010. Il consolidamento fiscale che ne seguì quando i senatori repubblicani assunsero una linea dura sulla spesa pubblica limitò lo sviluppo della ripresa.

Figura 2: le elezioni non sono viste come uno shock persistente per la volatilità

Figura 2: le elezioni non sono viste come uno shock persistente per la volatilità

La struttura a termine della volatilità dello S&P 500 è cambiata drasticamente con il voto.

Gli investitori non devono aspettarsi una persistente stagnazione dell’economia sulla base di questo debole parallelo storico: a nostro parere, questa volta ci sono più venti favorevoli che contrari per l’economia. Fino a oggi la ripresa è stata più vigorosa del previsto, in particolare nel mercato del lavoro.

Anche in un contesto di drastica riduzione dell’attività, le ampie misure fiscali hanno risollevato i redditi delle famiglie, le cui finanze sono più sane di quanto non fossero dopo la crisi finanziaria. La politica monetaria è destinata a rimanere più accomodante per stimolare la crescita a fronte del progressivo rafforzarsi della ripresa. E poiché la natura di questo shock è radicalmente diversa, un vaccino efficace potrebbe rendere assai più luminose le prospettive dell’attività economica.

I nostri colleghi di UBS Investment Bank considerano ottimistico uno scenario in cui scoperte in campo medico e robusti livelli di produzione consentano a metà della popolazione mondiale di ricevere un vaccino efficace entro metà anno. Il conseguente impatto sulla crescita globale sarebbe grosso modo equivalente a quello che si aspettavano con uno scenario da “Blue Wave”. Per i mercati sviluppati ci aspettiamo una timeline ampiamente simile a questo scenario al rialzo, con uno scenario base più cauto verso l’impiego del vaccino nei mercati emergenti.

Figura 3: i risparmi delle famiglie sono ancora in grado di ammortizzare il deficit dei salari

Figura 3: i risparmi delle famiglie sono ancora in grado di ammortizzare il deficit dei salari

Figura 4: lo scenario ottimistico del vaccino presenta un rischio al rialzo per prospettive di crescita di un governo diviso

Figura 4: lo scenario ottimistico del vaccino presenta un rischio al rialzo per prospettive di crescita di un governo diviso

Le incognite sui risultati elettorali creano anche un rischio al rialzo per l’espansione fiscale. Il controllo del Senato statunitense non sarà confermato finché non si conoscerà il risultato dei ballottaggi del 5 gennaio in Georgia. Per i Democratici sarà dura vincere entrambe le sfide e ottenere 50 seggi. Alle elezioni i Repubblicani sono andati meglio di Trump, aggiudicandosi una quota cumulativa di voti più elevata in entrambe le sfide. Crediamo che un’eventuale maggioranza democratica al Senato comporterebbe maggiori livelli di spesa rispetto al nostro scenario di base con Biden e un Senato repubblicano, e più controllo al partito sulle Commissioni e sul processo legislativo. Difficilmente questo esito consentirebbe l’attuazione dell’intera gamma di politiche della “Blue Wave”, in quanto alcuni senatori democratici non sembrano intenzionati a sostenere aumenti delle imposte. A nostro parere, le probabilità che i Democratici vincano entrambe le sfide non superano comunque il 25%.

Una transizione turbolenta?

Una transizione turbolenta?

Sulla base dei risultati elettorali, rimane ancora più del 5% della presidenza Trump prima dell’insediamento del 20 gennaio. Questo periodo di transizione comprende sia la prospettiva di contestazioni del risultato, sia rischi geopolitici che potrebbero alimentare la volatilità dei mercati.

Riteniamo trascurabili, se non nulle, le probabilità di un potenziale capovolgimento del risultato elettorale dichiarato per le presidenziali. Biden ha assicurato una pluralità di voti in un numero di stati più che sufficiente per ottenere la maggioranza del collegio elettorale. E negli stati in bilico, in particolare in Pennsylvania, il suo margine di vittoria è sufficiente in base ai voti espressi fino al giorno delle elezioni.

In molti stati sono già iniziate le battaglie legali relative ai protocolli di voto e ai risultati elettorali, inoltre incombe la possibilità di riconteggi. Il presidente ha promesso un gran numero di contenziosi, e ci aspettiamo che saranno molti, di ampia portata e con vari gradi di credibilità e concretezza. Un importante fattore da monitorare sarà il margine di vittoria finale in una serie di stati che danno a Biden almeno 270 voti del collegio elettorale. Più crescerà tale margine, minori saranno le probabilità che eventuali contenziosi portino a un diverso risultato. In ogni caso, l’esperienza del 2000 induce a pensare che tutte le battaglie legali dovrebbero concludersi prima dell’8 dicembre, la scadenza entro la quale gli stati devono certificare i propri risultati elettorali.

Con l’attenzione puntata sulle questioni interne relative al risultato delle presidenziali durante il periodo di transizione, potrebbe diminuire il rischio di dispute internazionali. Riconosciamo tuttavia una significativa minaccia di escalation delle tensioni tra Stati Uniti e Cina, innescate da un presidente uscente che potrebbe addossare alla Cina la responsabilità delle condizioni socioeconomiche negative che hanno prevalso nel 2020. Tra le possibili misure, lo stop all’accordo commerciale di fase uno, il divieto, per le società americane, di usare le piattaforme di pagamento cinesi per l’e-commerce e le sanzioni contro le banche cinesi/di Hong Kong.

Probabilmente la Cina continuerebbe a evitare forti rappresaglie verso eventuali nuove misure imposte dall’amministrazione Trump, visto che sarebbero presto annullate durante il mandato di Biden. La nostra idea è che anche i mercati sarebbero in grado di “guardare oltre” alcuni di questi sviluppi. Detto questo, vediamo anche un rischio non trascurabile di un’escalation delle tensioni nel Mar Cinese Meridionale o in altre zone della regione durante questa fase di transizione alla Casa Bianca.

Probabilmente le azioni intraprese nel periodo di transizione non causeranno danni irreversibili, ma il rapporto tra Stati Uniti e Cina sembra già seguire una traiettoria negativa irreversibile, che non crediamo possa cambiare con un’amministrazione Biden.

USA-Cina con Biden alla presidenza

USA-Cina con Biden alla presidenza

Secondo la nostra view, Biden avrà un approccio più prevedibile nei confronti della Cina, ma seguirà comunque la linea intransigente. L’enfasi sulla bilancia commerciale diminuirà e si ridurranno gradualmente i dazi, ma la tecnologia sarà il punto focale nel continuo deteriorarsi dei rapporti tra Stati Uniti e Cina. A differenza del presidente uscente, Biden potrebbe decidere di creare coalizioni multilaterali con gli alleati americani per confrontarsi con la Cina su questioni relative a commercio, tecnologia, diritti umani e ambiente.

I metodi del neo presidente per livellare le iniquità percepite nel rapporto tra Stati Uniti e Cina punteranno probabilmente a rafforzare la posizione gli Stati Uniti, nella misura in cui il Congresso sarà favorevole, anziché varare misure il cui scopo primario sia ridurre la produzione cinese.

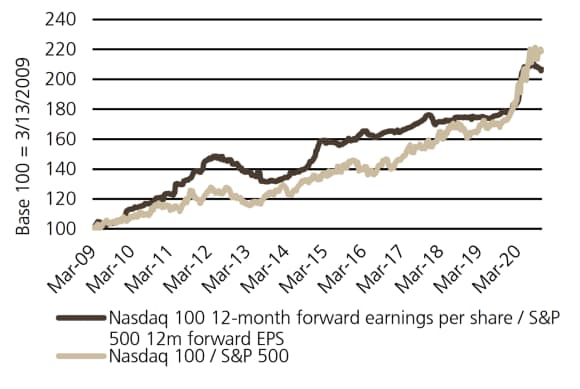

Figura 5: utili del Nasdaq 100; la sovraperformance dei prezzi si attenua in un contesto di ciclo iniziale mano a mano che i rischi delle politiche aumentano

Figura 5: utili del Nasdaq 100; la sovraperformance dei prezzi si attenua in un contesto di ciclo iniziale mano a mano che i rischi delle politiche aumentano

Conclusioni

Conclusioni

Passate le elezioni presidenziali americane, gli investitori possono ora spostare l’attenzione dai rischi politici alla ripresa dell’economia globale dopo la recessione dovuta al COVID-19. Adesso che il “relief rally” ha portato gli investitori a escludere alcuni fattori negativi che avrebbero potuto accompagnare una “Blue Wave” o un’elezione altamente contesa senza un chiaro risultato, i trend sottostanti presenti già prima delle elezioni sono destinati a riprendere il loro corso. In un orizzonte di breve periodo siamo consapevoli dei rischi al ribasso legati al COVID-19, specialmente un’ondata stagionale di contagi più grave del previsto e le conseguenti restrizioni alla mobilità, nonché i potenziali ritardi e le possibili delusioni sul fronte dei vaccini.

In questo contesto i titoli tecnologici potrebbero tornare a sovraperformare, in particolare quelli avvantaggiati dalle restrizioni alla mobilità, e il nostro bias prociclico verrebbe messo in discussione. In sostanza ci aspettiamo che il mercato sia lungimirante e guardi specialmente alla riapertura nel 2021, anche se le prospettive di crescita risentono di venti contrari intermittenti.

Esprimiamo la nostra massima convinzione sulla duratura debolezza del dollaro e sulla sovrapeformance degli asset dei mercati emergenti. Una minaccia di dazi meno pressante con l’amministrazione entrante dovrebbe ridurre buona parte dello sconto dovuto al protezionismo nelle valute estere e invertire la precedente forza del dollaro USA. La mancanza di un impulso fiscale aggressivo negli Stati Uniti manterrà i rendimenti reali sottotono, contribuendo inoltre a un’ampia discesa del dollaro. Riteniamo che i mercati emergenti offrano una vasta gamma di asset particolarmente interessanti in questo contesto, dai tassi di cambio alle azioni, fino al debito denominato in dollari.

L’outlook degli utili forward indica una crescita dei profitti più solida per il mercato statunitense in generale rispetto all’indice Nasdaq 100 ad alto contenuto tecnologico, il che orienta il nostro bias verso i titoli value prociclici. Le small-cap statunitensi, maggiormente esposte al miglioramento dell’economia interna, dovrebbero inoltre sovraperformare le large-cap.

La normalizzazione dell’economia globale attualmente in corso e l’atteso sviluppo di un vaccino affidabile ed efficace si avviano a essere le caratteristiche dominanti del contesto macroeconomico e di mercato nei prossimi mesi. Sebbene l’assenza di una chiara “Blue Wave” non sia riuscita a innescare una rapida rotazione prociclica, crediamo che la presenza e la prossimità di questi catalizzatori creino le condizioni per il prolungato successo di questo set di trade nel tempo, di pari passo con la progressiva espansione economica.

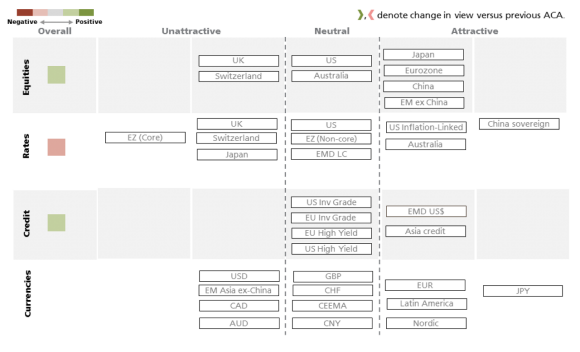

Attrattività delle asset class

Attrattività delle asset class

Il grafico sottostante mostra il punto di vista del nostro Asset Allocation Team sull’attrattività complessiva delle asset class, nonché l’attrattività relativa nell’ambito di azioni.

Compila il modulo di richiesta e lascia i tuoi dati per essere ricontattato.

Presentazione del nostro team di leadership

Incontra i membri del team responsabile della direzione strategica di UBS Asset Management.