Bond Bites: Quello che non si piega, si spezza

I regimi di mercato inflessibili tendono alla fragilità e spesso si spezzano, con pesanti conseguenze indesiderate. Il trading di titoli di Stato giapponesi è stato per decenni un silenzioso “creatore di vedove”: in questo articolo analizziamo le potenziali ripercussioni di un cambiamento nella politica della Bank of Japan.

Lo yoga non è per tutti. L’illuminazione spirituale ancora mi sfugge, ma la pratica quasi regolare è riuscita a far funzionare la mia schiena. A quanto pare, una posizione del bambino qui e un chaturanga là sono un ottimo tonico dopo lunghe ore passate alla scrivania. Come recita il mantra, “quello che non si piega, si spezza”.

Mentre l’insegnante di yoga lo ripeteva, i miei pensieri vagavano ai mercati finanziari (non dovevo essere in uno stato molto meditativo quella mattina). Quante volte abbiamo visto regimi di politica monetaria inflessibili diventare fragili e spezzarsi, con effetti impressionanti? Persino in una posizione non proprio comoda come quella del delfino – una via di mezzo tra il plank e la verticale – non mi è stato difficile ricordarne almeno una mezza dozzina.

Il crollo dei regimi di cambio fisso è senza dubbio l’evento più citato nei libri di storia della finanza. La fine del Gold standard ha completamente ridisegnato l’economia mondiale, e anche i crolli isolati di singoli ancoraggi valutari sono stati avvertiti ben oltre le piazze di negoziazione. Fu infatti l’abbandono dell’ancoraggio del baht tailandese, nel 1997, a innescare la crisi finanziaria asiatica. E ricordo fin troppo bene come l’improvvisa rivalutazione del franco svizzero, nel gennaio 2015, fece immediatamente aumentare del 20% il costo di un viaggio all’estero sulle Alpi.

Mettere e togliere un cap ai rendimenti obbligazionari

Mettere e togliere un cap ai rendimenti obbligazionari

Ma oggi non vogliamo parlare di yoga, né del costo della vita a Zurigo, e neanche dei benefici della copertura delle posizioni in valuta. Il punto è che il mercato obbligazionario segue principi che richiamano questa antica pratica orientale. Per le banche centrali è infatti più semplice limitare o controllare i rendimenti obbligazionari che non i tassi di cambio. Per combattere gli speculatori sui mercati valutari è necessario accumulare ingenti quantità di riserve, mentre le banche centrali stampano la propria moneta e in teoria possono acquistare quantità illimitate di obbligazioni denominate in tale valuta.

Ma quando questi sforzi contrastano con il panorama economico generale o si scontrano con questioni politiche, la rigidità di tali decisioni di politica monetaria diventa una fonte di fragilità. Questi due ingredienti sono l’equivalente, sul mercato obbligazionario, del tentativo di assumere la posizione del cane che guarda in giù con uno stiramento al tendine del ginocchio.

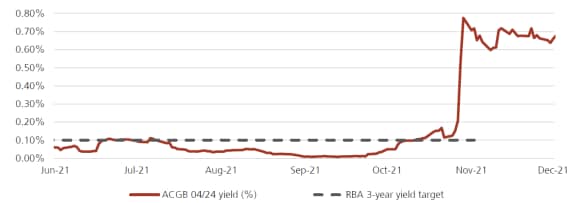

Grafico 1: Confronto tra il rendimento dei titoli governativi australiani a 3 anni e il rispettivo target

Grafico 1: Confronto tra il rendimento dei titoli governativi australiani a 3 anni e il rispettivo target

La brusca fine del controllo della curva dei rendimenti in Australia

La brusca fine del controllo della curva dei rendimenti in Australia

Anche qui, parliamo di qualcosa che il vostro corrispondente da Sydney ha vissuto in prima persona. A marzo 2020 la Reserve Bank of Australia (RBA) ha fissato un target di rendimento per i titoli obbligazionari a tre anni per mantenere i costi di finanziamento vicini a zero, a fronte delle preoccupazioni per il potenziale impatto depressivo della pandemia del secolo. Ma quando la realtà inflazionistica della ripresa dal COVID-19 ha iniziato a rivelarsi, il target di rendimento è stato testato fino al punto di rottura. Il rendimento target a 3 anni è salito caoticamente di 65 pb in una settimana prima che la RBA abbandonasse bruscamente questa politica a novembre 2021 (Grafico 1).

Andando ancora più indietro negli annali della storia, un analogo sistema di limiti massimi di rendimento era stato applicato negli Stati Uniti dal 1942 al 1951. Negli ultimi anni di quel periodo vi furono notevoli tensioni tra il Tesoro, che voleva finanziare a basso costo gli ampi disavanzi del governo, e la Federal Reserve USA, preoccupata per l’inflazione elevata. L’avvento della guerra in Corea, che richiese l’aumento della spesa per la difesa portando a tassi di inflazione ancora più elevati, decretò quindi la fine dei limiti imposti ai rendimenti. Se vi suona familiare, era proprio questa la mia intenzione.

Pressioni sulla politica di controllo della curva dei rendimenti della Bank of Japan

Pressioni sulla politica di controllo della curva dei rendimenti della Bank of Japan

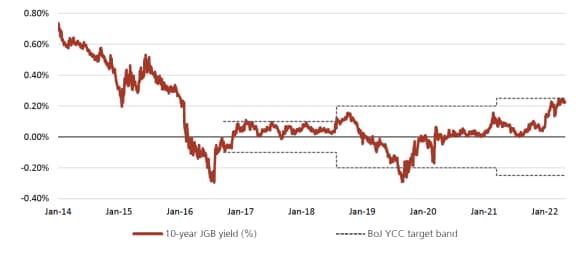

E questo ci porta al Giappone di oggi. A prima vista, l’inerzia dei titoli governativi giapponesi (JGB) non sembra una fonte di potenziale entusiasmo per gli investitori. I rendimenti decennali sono saliti solo di 18 pb da inizio anno, rispetto all’aumento di 148 pb dei Treasury USA equivalenti1. E non parliamo solo di quest’anno. Per i JGB, il range annuale medio degli ultimi cinque anni è stato di soli 20 pb.

Grafico 2: Rendimento dei titoli governativi giapponesi a 10 anni e target range

Grafico 2: Rendimento dei titoli governativi giapponesi a 10 anni e target range

The BoJ has pinned JGBs into tight ranges

The BoJ has pinned JGBs into tight ranges

Naturalmente, questo rispecchia il buon funzionamento della politica di controllo della curva dei rendimenti della Bank of Japan, che è stata introdotta nel 2016 e attualmente non consente al rendimento decennale di deviare oltre +/-0,25% (Grafico 2).

Da molti anni i JGB sono il simbolo dei tassi “più bassi più a lungo” e rappresentano un trade “creatore di vedove” per gli short seller. Molti motivi strutturali alla base di questo scenario sono ancora validi, in particolare i fattori demografici sfavorevoli e il persistere di un eccesso di debito che risale fino al crollo dei prezzi delle attività finanziarie alla fine degli anni ‘80, oltre ai decenni di crescita salariale prossima a zero che saranno difficili da invertire.

Niente di nuovo, quindi? Non proprio. Sotto la superficie, diversi segnali indicano che iniziano ad accumularsi pressioni sulla banca centrale. Tornando agli ingredienti che provocano la rottura delle politiche inflessibili elencati prima, entrambi stanno diventando evidenti.

Primo, il ciclo economico è cambiato. Per la prima volta dal 2008, l’inflazione inerziale dovrebbe raggiungere il target del 2% della banca centrale. Secondo la BoJ sarà una cosa temporanea. Forse, ma è opportuno tenere presente che al momento l’inflazione è guidata da potenti forze globali, e in tutto il mondo non sono molti i previsori che hanno avuto successo sposando la teoria del “transitorio”.

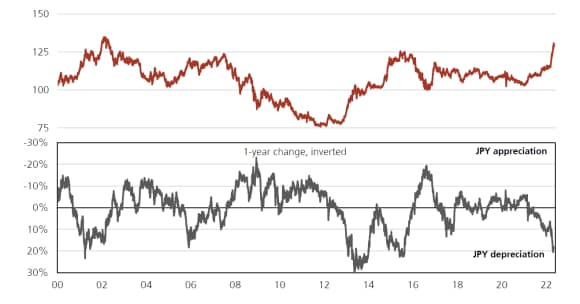

Secondo, ci sono voci di malcontento politico. Il governo è preoccupato per l’impatto che uno yen in caduta libera potrà avere sul potere di acquisto dei consumatori e degli importatori, dopo aver perso il 20% del suo valore rispetto al dollaro USA lo scorso anno (Grafico 3). La BoJ non sembra condividere questi timori.

Grafico 3: Tasso di cambio USD/JPY

Grafico 3: Tasso di cambio USD/JPY

La debolezza dello yen aggrava la pressione sulla politica di controllo della curva dei rendimenti della BoJ.

La debolezza dello yen aggrava la pressione sulla politica di controllo della curva dei rendimenti della BoJ.

Il problema è che si è instaurato un circolo vizioso: quanto più a lungo la BoJ si ergerà a colomba solitaria nei circoli delle banche centrali globali, tanto più lo yen giapponese si indebolirà, e quindi aumenterà l’inflazione e cresceranno le preoccupazioni politiche. A nostro avviso, questa situazione non è sostenibile. Di certo i rendimenti si stanno scontrando con il tetto fissato dalla politica di controllo della curva dei rendimenti, mentre la BoJ ha accumulato 9.300 miliardi di yen di debito in aprile e tutti i giorni è sul mercato con l’offerta di acquistare JGB illimitati a un tasso fisso pari a +0,25%.

Giapponesizzazione in pausa

Giapponesizzazione in pausa

L’inflessibile politica di controllo della curva dei rendimenti appare dunque fragile. Che cosa succede se si spezza? Crediamo che la conseguenza immediata e ovvia sia che i rendimenti decennali potrebbero aumentare ancora, tanto da rendere prudente, per i mandati globali, l’assunzione di una posizione sottopesata in JGB.

I tassi swap equivalenti in yen giapponesi, che non sono soggetti alla politica di controllo della curva dei rendimenti, possono aiutare a quantificare la potenziale portata del sell-off. Come mostra il grafico 4, tali tassi hanno reso fino allo 0,45% nell’aprile di quest’anno. Tuttavia, un cambiamento nella politica di controllo della curva dei rendimenti sarebbe anche un segnale hawkish, a indicare che i rendimenti dei JGB decennali potrebbero ampiamente superare questi livelli se non ci fosse il cap.

Grafico 4: Tasso delle obbligazioni decennali giapponesi e tasso swap

Grafico 4: Tasso delle obbligazioni decennali giapponesi e tasso swap

I tassi swap indicano che i rendimenti dei JGB potrebbero aumentare ancora se non ci fosse il cap

I tassi swap indicano che i rendimenti dei JGB potrebbero aumentare ancora se non ci fosse il cap

Ancora più importante, per gli asset allocator globali, è ciò che questo potrebbe implicare per il resto del mondo. Il Giappone registra un considerevole avanzo di parte corrente e ciò significa che le sue istituzioni finanziarie hanno pool crescenti di capitale da esportare, un’ampia fetta dei quali si è storicamente incanalata in altri mercati obbligazionari come gli Stati Uniti o l’Europa. Questo fenomeno rientra nella “giapponesizzazione” dei mercati obbligazionari globali che sperimentiamo ormai da molti anni. I bassi rendimenti dei JGB, sostenuti dalla politica dei tassi di interesse negativi e dal controllo della curva dei rendimenti, hanno avuto l’effetto di far scendere le curve dei rendimenti globali mentre gli investitori giapponesi vanno a caccia di rendimenti all’estero.

Inspira, espira. Tornando al momento presente, un cambiamento di politica della BoJ potrebbe far sì che le stesse dinamiche si riproducano al contrario? Cominciamo dalla brutta notizia per gli asset holder: i capitali giapponesi stanno già lasciando i mercati obbligazionari globali. Negli ultimi quattro mesi si sono registrati deflussi netti dai Treasury USA, nonostante i rendimenti più elevati mai offerti dal 2018. Stando alle intenzioni di investimento delle compagnie di assicurazione vita giapponesi pubblicate di recente, tra i motivi della minore propensione a investire all’estero figurano i rendimenti più elevati dei JGB a lunghissimo termine (i JGB trentennali possono fluttuare più liberamente e attualmente rendono l’1%2) e l’aumento dei costi di copertura valutaria. L’assenza di investitori giapponesi che “comprino i minimi” sta sicuramente aggravando il sell-off obbligazionario.

Ma c’è anche una buona notizia: un aggiustamento della politica di controllo della curva dei rendimenti della banca centrale rispecchierebbe probabilmente dinamiche cicliche – uno yen più debole e un’inflazione importata più elevata. Come abbiamo già sottolineato, le ragioni alla base dei bassi rendimenti dei JGB, come il debito e i fattori demografici, sono più strutturali. Nel lungo periodo, le obbligazioni globali continueranno probabilmente a esercitare il loro fascino sugli investitori giapponesi.

La “giapponesizzazione” sarà forse in pausa, ma è prematuro affermare che il processo si stia invertendo.

Compila il modulo di richiesta e lascia i tuoi dati per essere ricontattato.

Presentazione del nostro team di leadership

Incontra i membri del team responsabile della direzione strategica di UBS Asset Management.