Il tanto atteso catalizzatore per le azioni cinesi

I recenti sviluppi delle politiche in Cina e il loro impatto sul nostro outlook per le azioni cinesi

La nostra visione di lungo periodo sulla Cina come grande opportunità per gli investitori attivi rimane positiva, anche se le perturbazioni dell'economia e dei mercati cinesi hanno creato maggiori difficoltà e sono durate più a lungo del previsto.

La volatilità si è accentuata subito dopo il 23 ottobre, quando il Presidente Xi Jinping, al XX Congresso del Partito, si è assicurato il suo storico terzo mandato. Gli investitori hanno penalizzato le società cinesi per i timori sulla scelta dei membri del Comitato permanente del Politburo da parte di Xi e per la percezione di un allontanamento dalle politiche favorevoli alle imprese e alla crescita. Le notizie di una crescita economica superiore alle attese nel terzo trimestre sono passate in secondo piano.

L'insediamento del nuovo gruppo dirigente sembra comunque aver spostato l’attenzione del nuovo governo sull'economia, con la definizione di importanti aggiustamenti politici e progetti per i prossimi cinque anni. Con una drastica inversione di tendenza, i mercati sono risaliti. Questo rimbalzo è dipeso in un primo momento dalle voci secondo cui i funzionari starebbero valutando una graduale uscita dalla politica zero-COVID, e in seguito dall'orientamento di Pechino verso tempi di quarantena più brevi per i viaggiatori in entrata nel Paese e un regime di controllo del COVID più mirato, nonostante l'indebolimento delle esportazioni e delle vendite al dettaglio. Un pacchetto completo di misure per stabilizzare e sostenere il settore immobiliare ha inoltre contribuito a dare un forte slancio al sentiment.

Il ritiro della politica sul COVID

Il ritiro della politica sul COVID

La politica zero-COVID è il fattore che ha influenzato maggiormente la performance azionaria cinese negli ultimi 12 mesi. L'impatto negativo dei lockdown generalizzati sull'economia e sui mercati è evidente. Il recente allentamento ha indotto i mercati a sperare che la Cina sia arrivata a un punto critico e intenda passare a un approccio ridimensionato e più flessibile, nonostante il significativo aumento dei casi in molte grandi città nelle ultime settimane. Riteniamo che i passi verso la riapertura della Cina potrebbero accelerare e che la traiettoria previsionale per il prossimo anno appaia ora molto più incoraggiante, nonostante le probabili sfide future.

Misure di sostegno per il settore immobiliare

Misure di sostegno per il settore immobiliare

A novembre la People's Bank of China (PBOC) e la China Banking and Insurance Regulatory Commission (CBIRC) hanno annunciato congiuntamente un piano in 16 punti per il settore immobiliare che include la riduzione degli acconti sui mutui, l'estensione delle scadenze dei prestiti per lo sviluppo e dei prestiti fiduciari e altre misure.

Il piano si discosta dall'approccio più frammentario degli ultimi mesi, in quanto i responsabili politici hanno ampliato il sostegno al settore in difficoltà estendendo il supporto alla sua catena di valore. Anche l'ulteriore estensione delle garanzie obbligazionarie per gli sviluppatori immobiliari cinesi dovrebbe essere positiva per il sentiment del mercato nel breve termine. Detto questo, l’efficace attuazione del piano espansivo sarebbe fondamentale per rilanciare le vendite di immobili, il parametro più indicativo per la ripresa del settore, inoltre ci vorrà tempo per ricostruire le aspettative e la fiducia negli acquisti. Tutto dipenderà anche dal continuo allentamento della politica anti-COVID.

Sfumature nelle nostre view di settore

Sfumature nelle nostre view di settore

È prematuro valutare l'attuale mandato della presidenza Xi, nonché il nuovo gruppo dirigente, e il loro effetto sull'economia e sui mercati cinesi, tuttavia l'ideologia del presidente Xi avrà senza dubbio un'influenza senza precedenti sullo sviluppo e sulla direzione del Paese. Stando alle sue dichiarazioni pubbliche, Xi sembra prediligere i settori che producono beni e servizi più "tangibili", come l'industria manifatturiera e la tecnologia, e ritiene che le bolle finanziarie siano più probabili in un'economia dominata da grandi settori finanziari e immobiliari.

Anche se alcuni settori possono risultare sfavoriti, come investitori consideriamo tutte le diverse forze in gioco. Sebbene non siano visti come driver fondamentali dell'economia cinese, i settori finanziario e immobiliare sono una parte essenziale dell'economia e servono le esigenze della grande maggioranza della popolazione. Continueremo a interessarci ai “sopravvissuti” con bilanci solidi, che potrebbero essere posizionati per guadagnare ulteriori quote di mercato.

Le nostre strategie d'investimento sono incentrate sui leader di settore, e le politiche restrittive degli ultimi due anni hanno colpito in particolare queste società. Speriamo tuttavia che con il tempo molte riescano a riprendersi. Da tempo ci concentriamo sui leader di settore per le loro economie ed efficienze di scala, gli effetti di rete e il potenziale a lungo termine. Detto questo, abbiamo adattato il nostro framework di investimento ormai consolidato per renderlo più multidimensionale e bilanciato, diversificando i vari rischi, compreso il rischio legato alle politiche, e investendo in società e settori diversi. Tuttavia, una strategia incentrata sulla Cina sarà più soggetta a fattori che penalizzano gli emittenti situati in Cina, rispetto a un portafoglio di titoli più diversificato dal punto di vista geografico. Inoltre, una strategia focalizzata sulla Cina può investire in un numero inferiore di emittenti ed essere meno diversificata di altre strategie, il che potrebbe renderla più volatile. Nonostante i rischi, continuiamo a ritenere che le società di alta qualità con un forte vantaggio competitivo – e determinate a passare alla fase di transizione per adattarsi all'attuale clima normativo – possano dare risultati nel lungo periodo.

Gli investitori dovrebbero inoltre prestare attenzione al prezzo dell'investimento. Ad esempio nel mercato dell'hardware, trainato dalla visione del Presidente Xi di raggiungere l'autosufficienza nella produzione di semiconduttori, le valutazioni scontano dieci anni di crescita elevata. D’altro canto, non sarebbe realistico aspettarsi un percorso di crescita lineare. Quando le valutazioni e le aspettative sono così elevate, gli investitori devono essere cauti.

La retorica tra Stati Uniti e Cina si è ammorbidita, ma le tensioni geopolitiche sono destinate a permanere

La retorica tra Stati Uniti e Cina si è ammorbidita, ma le tensioni geopolitiche sono destinate a permanere

Le precedenti sanzioni statunitensi contro Huawei non hanno creato danni significativi al settore. Questa volta, però, gli Stati Uniti sono intervenuti su tutti i chip avanzati destinati alla Cina, in particolare quelli utilizzati per l'intelligenza artificiale avanzata. Ma poiché la Cina è il principale cliente delle società di chip statunitensi, questo danneggia anche gli Stati Uniti, pertanto abbiamo assistito a una flessione dei titoli delle aziende statunitensi produttrici di semiconduttori. Sebbene le tensioni geopolitiche rimangano elevate, il Presidente degli Stati Uniti Joe Biden e il Presidente Xi si sono incontrati di recente, durante il G20 in Indonesia, e le dichiarazioni emerse dall'incontro sembrano indicare un ammorbidimento della retorica, anche se non su questioni specifiche delle relazioni USA-Cina.

Le valutazioni sono convenienti

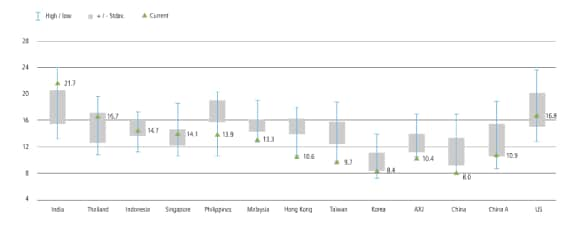

Rapporto prezzo/utili (P/E) 12M forward

I titoli cinesi sono sottovalutati

I titoli cinesi sono sottovalutati

Nonostante il recente rimbalzo dei mercati cinesi, le valutazioni rimangono molto basse. Chiaramente sono molti i fattori che hanno contribuito a questa situazione, lasciando gli investitori in attesa. Se il governo continuerà ad agire con decisione, i titoli azionari avranno un notevole margine di rivalutazione. La Cina si conferma inoltre una delle maggiori opportunità per la gestione attiva, pertanto siamo positivi sulle azioni cinesi nel lungo periodo.

Disclaimer

Disclaimer

Le opinioni espresse sono aggiornate al 6 dicembre 2022. Le informazioni e le opinioni contenute in questo documento sono state compilate o ottenute sulla base di informazioni ottenute da fonti ritenute affidabili e in buona fede, ma non si accetta alcuna responsabilità per eventuali errori o omissioni. Tutte queste informazioni e opinioni sono soggette a modifiche senza preavviso. Alcuni dei commenti contenuti in questo documento sono considerati dichiarazioni previsionali. I risultati futuri effettivi, tuttavia, possono variare in modo sostanziale. Le opinioni espresse riflettono il miglior giudizio di UBS Asset Management al momento della compilazione del presente documento e si declina qualsiasi obbligo di aggiornare o modificare le dichiarazioni previsionali a seguito di nuove informazioni, eventi futuri o altro. Inoltre, queste opinioni non hanno lo scopo di prevedere o garantire la performance futura di singoli titoli, classi d'investimento, mercati in generale, né intendono prevedere la performance futura di un conto, portafoglio o fondo UBS Asset Management.

Compila il modulo di richiesta e lascia i tuoi dati per essere ricontattato.

Presentazione del nostro team di leadership

Incontra i membri del team responsabile della direzione strategica di UBS Asset Management.