Expertise indicielle pour des exigences complexes

Investir avec succès dans des stratégies indiciaires nécessite des approches différenciées plutôt que des solutions standardisées.

![]()

header.search.error

Investir avec succès dans des stratégies indiciaires nécessite des approches différenciées plutôt que des solutions standardisées.

Les placements indiciels jouissent d’une popularité ininterrompue depuis des années – et ce, pour de bonnes raisons : ils sont économiques, largement diversifiés et reflètent les marchés financiers de manière particulièrement efficace. Ils sont souvent considérés comme des solutions standard « prêtes à l’emploi ». Pourtant, un examen plus attentif s’avère utile, notamment pour les investisseurs institutionnels : car l’efficacité, la sécurité et le succès dépendent de la mise en œuvre, de la taille et de la stabilité du fournisseur.

Automatisé et très efficace

La réplication des indices est aujourd’hui extrêmement efficace grâce à un fort soutien de la technologie. Des processus bien rodés et des modèles éprouvés garantissent que l’indice sélectionné est représenté aussi précisément que possible. Mais l’automatisation ne se limite pas à la technologie : l’expérience, la compréhension du marché local et le bon timing sont essentiels pour créer de la valeur ajoutée dans les opérations sur titres telles que les augmentations de capital ou les dividendes en actions, ainsi que dans les variations d’indices, par exemple.

La méthode de réplication est basée sur le marché, l’indice et l’objectif d’investissement. Sur les marchés liquides, une réplication complète est généralement possible, tandis que les indices complexes ou moins liquides nécessitent ce que l’on appelle un « échantillonnage optimisé ». Les modèles quantitatifs minimisent les coûts de trading et assurent un niveau élevé de proximité de l’indice, avec un risque d’écart (« tracking error ») donc faible.

La taille comme avantage stratégique

Alors que les fonds actifs atteignent des limites de flexibilité au-delà d’une certaine taille, les fonds indiciels bénéficient d’économies d’échelle. Pour les investisseurs institutionnels, les grands fonds ont un sens stratégique : ils offrent des avantages en termes de liquidité, de diversification et de structure de coûts.

Dans le secteur des indices, la taille va souvent de pair avec une plus grande granularité dans la gamme de produits – et donc avec plus de flexibilité pour l’investisseur. Les répartitions régionales et les conceptions d’indices spécifiques, telles que le choix entre la capitalisation boursière ou d’autres approches de pondération, peuvent être combinées de manière optimale à partir d’une seule source et dans le contexte du portefeuille.

Le marché boursier suisse est très concentré : Novartis, Nestlé et Roche dominent le SMI avec une pondération d’environ 15 % chacun et représentent ensemble plus de 45 % de l’indice. Pour les investisseurs surpondérés sur le marché domestique, cela crée un risque de grappe. Les solutions indicielles alternatives, telles que les indices à faible capitalisation (18 % pour le SMI) ou les indices de référence plus larges, contribuent à rendre l’allocation plus équilibrée.

Un large éventail d’options permet de prendre des décisions ciblées, par exemple entre des fonds avec ou sans prêt de titres et des classes d’actions avec ou sans couverture de change.

Large choix, mise en œuvre précise

Avec plus de 800 milliards de francs suisses d’actifs indiciels sous gestion, UBS Asset Management est le principal fournisseur en Suisse et occupe également la première place en Europe pour les placements indiciels. Avec plus de quatre décennies d’expertise et une équipe de plus de 30 gestionnaires de portefeuille en Suisse, nous offrons aux investisseurs institutionnels un savoir-faire approfondi et une compréhension approfondie des conditions du marché local.

Notre gamme d’indices comprend plus de 400 fonds et plus de 200 indices, dont des fonds indiciels classiques, des ETF et des solutions de mandat individuelles. En tant que leader du marché suisse des ETF, nous sommes synonymes d’innovation, de flexibilité grâce à notre large gamme de produits et de rentabilité.

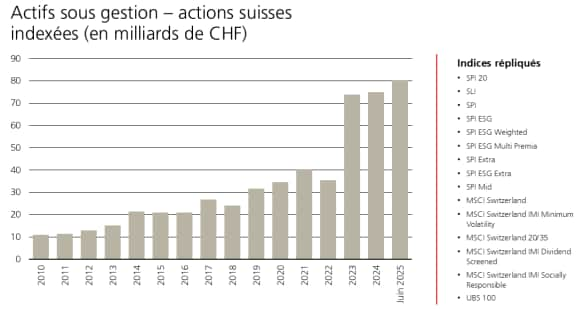

Nos gérants de portefeuille apportent de nombreuses années d’expérience et une compréhension approfondie des particularités du marché suisse. Cette proximité permet une mise en œuvre précise, par exemple en termes de fenêtres de trading, d’exigences réglementaires ou de cadres fiscaux. Nous utilisons cette force de manière ciblée, par exemple dans le domaine des actions suisses, où nous couvrons une large gamme de produits indiciels sur 15 indices (voir graphique).

Notre offre est complétée par des stratégies durables et fondées sur des règles telles que Climate-Aware ou Net-Zero Ambition, qui sont spécifiquement adaptés aux besoins des caisses de pension suisses. Ils permettent d’investir avec des objectifs de réduction des émissions de CO₂ et renforcent l’influence des investisseurs institutionnels sur la gouvernance d’entreprise et la durabilité.

Notre leadership sur le marché crée une réelle valeur ajoutée

Notre taille, notre force d’innovation et notre expérience créent des avantages évidents : de faibles coûts, une sélection de produits large et différenciée et une flexibilité maximale dans la mise en œuvre. Les investisseurs institutionnels bénéficient de solutions évolutives qui peuvent être conçues individuellement, qu’il s’agisse d’une intégration ESG, de structures optimisées sur le plan fiscal ou de conceptions d’indices spécifiques.

La plate-forme complète et l’univers de produits performant permettent une mise en œuvre toujours orientée vers les besoins des investisseurs. Qu’il s’agisse d’un produit standard ou d’une solution individuelle, chez UBS Asset Management, les investisseurs avertis obtiennent exactement ce qui compte : une expertise approfondie, une proximité locale et une gamme de produits la plus large possible.

Risques: Bien que les fonds indiciels soient largement diversifiés, ils ne sont pas à l’abri des pertes en cas de baisse des marchés.