Indexkompetenz für komplexe Anforderungen

Erfolgreiches Investieren in Indexstrategien verlangt differenzierte Ansätze statt Einheitslösungen.

![]()

header.search.error

Erfolgreiches Investieren in Indexstrategien verlangt differenzierte Ansätze statt Einheitslösungen.

Indexierte Anlagen erfreuen sich seit Jahren ungebrochener Beliebtheit – und das aus gutem Grund: Sie sind kostengünstig, breit diversifiziert und bilden Finanzmärkte besonders effizient ab. Oft gelten sie als Standardlösung „von der Stange“. Doch gerade für institutionelle Anleger lohnt sich ein zweiter Blick: Denn Effizienz, Sicherheit und Erfolg hängen von der Umsetzung, Grösse und Stabilität des Anbieters ab.

Automatisiert und hocheffizient

Die Replikation von Indizes erfolgt heute äusserst effizient dank starker Unterstützung durch Technologie. Eingespielte Prozesse und erprobte Modelle sorgen für eine möglichst exakte Abbildung des gewählten Indexes. Doch hinter der Automatisierung steckt mehr als Technik: Erfahrung, lokales Marktverständnis und ein gutes Timing sind entscheidend, um beispielsweise Mehrwert bei Corporate Actions wie Kapitalerhöhungen oder Wahldividenden sowie auch bei Indexveränderungen zu schaffen.

Die Replikationsmethode richtet sich nach Markt, Index und Anlageziel. Bei liquiden Märkten ist meist eine vollständige Replikation möglich, während komplexe oder weniger liquide Indizes ein sogenanntes «Optimized Sampling» erfordern. Quantitative Modelle minimieren Handelskosten und sichern eine hohe Indexnähe – mit entsprechend tiefem Abweichungsrisiko («Tracking Error»).

Grösse als strategischer Vorteil

Während aktive Fonds ab einer gewissen Grösse an Flexibilitätsgrenzen stossen, profitieren Indexfonds von Skaleneffekten. Für institutionelle Investoren sind grosse Fonds strategisch sinnvoll – sie bieten Vorteile bei Liquidität, Diversifikation und Kostenstruktur.

Grösse geht im Indexgeschäft auch oft mit höherer Granularität im Produktangebot einher – und damit mit mehr Flexibilität für den Anleger. Regionale Allokationen und spezifische Indexausgestaltungen wie beispielsweise die Wahl zwischen Marktkapitalisierung oder anderen Gewichtungsansätzen lassen sich aus einer Hand und im Portfoliokontext optimal kombinieren.

Der Schweizer Aktienmarkt ist stark konzentriert: Novartis, Nestlé und Roche dominieren den SMI mit einem Gewicht von jeweils rund 15 Prozent und machen zusammen gut 45 Prozent des Index aus.1 Für Anleger mit Heimatmarktübergewichtung entsteht dadurch ein Klumpenrisiko. Alternative Indexlösungen – etwa über Indizes mit tieferem Capping (beim SMI liegt dieses bei 18 Prozent) oder breiter gefasste Benchmarks – helfen, die Allokation ausgewogener zu gestalten.

Ein breites Angebot erlaubt gezielte Entscheidungen – etwa zwischen Fonds mit oder ohne Wertpapierleihe sowie Anteilsklassen mit oder ohne Währungsabsicherung.

Breite Auswahl, präzise Umsetzung

Mit über 800 Milliarden Schweizer Franken an indexiert verwalteten Vermögen ist UBS Asset Management der führende Anbieter in der Schweiz und nimmt auch europaweit die Spitzenposition bei Index-Anlagen ein. Mit gut vier Jahrzehnten Expertise und einem Team von über 30 Portfoliomanagern in der Schweiz bieten wir institutionellen Anlegern fundiertes Know-how und ein tiefes Verständnis für lokale Marktgegebenheiten.

Unsere Index-Palette umfasst über 400 Fonds und mehr als 200 Indizes – darunter klassische Indexfonds, ETFs und individuelle Mandatslösungen. Als Schweizer ETF-Marktführer stehen wir für Innovation, für Flexibilität durch unser breites Angebot und für Kosteneffizienz.

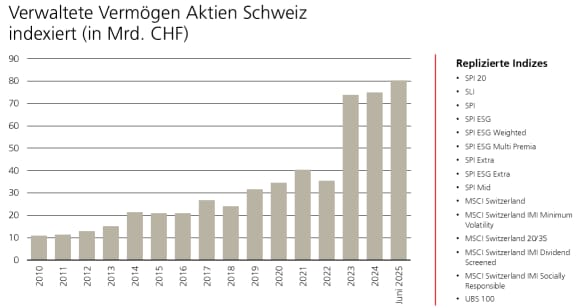

Unsere Portfoliomanager bringen langjährige Erfahrung und ein tiefes Verständnis für die Besonderheiten des Schweizer Marktes mit. Diese Nähe ermöglicht eine präzise Umsetzung – etwa bei Handelsfenstern, regulatorischen Anforderungen oder steuerlichen Rahmenbedingungen. Diese Stärke setzen wir gezielt ein – etwa im Bereich Schweizer Aktien, wo wir ein breites Spektrum an Indexprodukten auf 15 Indizes abdecken (siehe Grafik).

Ergänzt wird unser Angebot durch nachhaltige und regelbasierte Strategien wie Climate-Aware oder Net-Zero Ambition, die gezielt auf die Bedürfnisse Schweizer Pensionskassen ausgerichtet sind. Sie ermöglichen Anlagen mit CO₂-Reduzierungszielen und stärken den Einfluss institutioneller Anleger auf Unternehmensführung und Nachhaltigkeit.

Unsere Marktführerschaft schafft echten Mehrwert

Unsere Grösse, Innovationskraft und Erfahrung schaffen klare Vorteile: niedrige Kosten, eine breite und differenzierte Produktauswahl sowie maximale Flexibilität in der Umsetzung. Institutionelle Anleger profitieren von skalierbaren Lösungen, die sich individuell gestalten lassen – sei es durch ESG-Integration, steuerlich optimierte Strukturen oder spezifische Indexausgestaltungen.2

Die umfassende Plattform und das leistungsfähige Produktuniversum ermöglichen eine Umsetzung, die sich konsequent an den Bedürfnissen der Anleger orientiert. Ob Standardprodukt oder individuelle Lösung – bei UBS Asset Management erhalten anspruchsvolle Investoren genau das, was zählt: fundierte Expertise, lokale Nähe und das breiteste Angebot.

Risiken: Indexfonds sind zwar breit diversifiziert, aber nicht vor Verlusten bei Marktrückgängen geschützt.

Erfahren Sie mehr zu den Mitgliedern des Teams, das für die strategische Ausrichtung von UBS Asset Management verantwortlich ist.