Il prossimo decennio Cosa implica per gli investitori un’economia cinese in via di maturazione?

Le domande principali

In Cina inizia a prendere forma una nuova normalità. Gli ostacoli ai precedenti motori di crescita e il nuovo impulso a favore di uno sviluppo di maggiore qualità faranno probabilmente rallentare l’espansione del PIL al 4–4,5% nel prossimo decennio. Pertanto, in un’ottica di lungo periodo gli investitori dovranno privilegiare i settori allineati agli sforzi del Paese per aumentare l’autosufficienza tecnologica, localizzare i consumi di massa, aggiornare i settori high tech e industriale e guidare la transizione verde su scala globale.

Come si configura una Cina in via di maturazione?

Come si configura una Cina in via di maturazione?

Il ritmo di espansione della Cina sta rallentando.

I motori di crescita storici, come esportazioni, investimenti fissi immobiliari e produzione manifatturiera a basso costo, hanno registrato una decelerazione. Gli elevati tassi degli investimenti fissi hanno portato a un aumento del debito e a un eccesso di capacità in alcuni segmenti dell’economia. E anche se la rapida crescita del PIL pro capite e delle retribuzioni è stata positiva per i potenziali consumi, ha ridotto la competitività della Cina nella produzione manifatturiera a basso costo.

Nel frattempo, i trend demografici sono sempre più sfavorevoli. Nel 2022 gli ultrasessantenni rappresentavano già quasi un quinto della popolazione totale. Il Paese è esposto al rischio climatico e, secondo un recente studio della Banca mondiale, già dal 2030 il cambiamento climatico potrebbe generare perdite di entità pari allo 0,5-2,3% del PIL totale ogni anno. E l’incertezza geopolitica potrebbe ridurre la quota di mercato globale del settore manifatturiero e ostacolare le innovazioni tecnologiche e gli aggiornamenti industriali.

Come si evolverà l’economia cinese a fronte di queste sfide?

Come si evolverà l’economia cinese a fronte di queste sfide?

Per il resto di questo decennio ci aspettiamo una crescita del PIL cinese del 4–4,5%, rispetto a circa il 10% negli anni 2000 e a quasi l’8% negli anni 2010, con una nuova enfasi su una crescita di maggiore qualità.

A nostro avviso, ciascuna delle sfide sopra illustrate verrà affrontata mediante un mix di politiche pubbliche e soluzioni private. Il settore privato genererà probabilmente ottime opportunità d’investimento collegate alle principali leve della crescita: il ciclo di aggiornamento industriale, i consumi di massa e la transizione verde.

Primo, le sfide demografiche potrebbero rappresentare un ostacolo alla crescita complessiva, ma dovrebbero anche spostare l’attenzione sulla produzione manifatturiera a più alto valore aggiunto, che rappresenta già il 22% delle esportazioni totali. L’invecchiamento della popolazione sosterrà la crescita della «silver economy», creando opportunità d’investimento in settori come i servizi e le strutture di cura degli anziani, la chirurgia estetica e la gestione patrimoniale. Un esempio è l’espansione del mercato previdenziale cinese, che negli ultimi sei anni è raddoppiato in termini di valore raggiungendo 12 mila miliardi di yuan a fine 2020.

Cina: una nuova normalità per la crescita

Previsioni UBS per la crescita del PIL reale

- 0 %

2000s

- 0 %

2010s

- 0 %

2020s

Secondo, la Cina si sta posizionando come leader nelle soluzioni di decarbonizzazione e vediamo opportunità nell’energia fotovoltaica, eolica e nucleare. In base agli obiettivi stabiliti dal governo, la generazione di elettricità da combustibili non fossili dovrà raggiungere l’80% del totale entro il 2060, dall’attuale 50% circa. Entro il 2027 la Cina dovrebbe aver costruito 97 GW di nuova capacità di stoccaggio di energia, pari a una crescita annuale composta di circa il 50% rispetto agli attuali livelli, secondo la China Energy Storage Alliance. Inoltre, gli incentivi governativi mirano a rafforzare la posizione della Cina quale primo mercato mondiale dei veicoli elettrici. E tutte queste iniziative dovrebbero ottenere il sostegno del mercato dei finanziamenti ai progetti verdi, che negli ultimi anni è più che triplicato fino a raggiungere un valore di 30 mila miliardi di yuan nella prima metà del 2023.

Infine, le tensioni geopolitiche sono aumentate, ma hanno anche spinto la Cina a impegnarsi in chiave strategica per raggiungere l’autosufficienza, soprattutto in aree come semiconduttori, tecnologie 5G, intelligenza artificiale e terre rare. A questo scopo la Cina ha notevolmente rafforzato gli investimenti legati ai semiconduttori; ha alzato la spesa totale in attività di ricerca e sviluppo al 2,6% del PIL (da meno del 2% 10 anni fa); e mira ad aumentarla ulteriormente di almeno il 7% l’anno.

Ci aspettiamo inoltre che il trend dell’autosufficienza si allarghi anche ai consumi, favorendo la crescita di marchi nazionali in ambiti che vanno dall’abbigliamento sportivo alla cosmetica e dalla gioielleria alle auto, e un’ulteriore espansione dell’e-commerce, in particolare per le aziende che riescono ad aumentare la penetrazione nelle zone rurali e a migliorare le infrastrutture dei pagamenti.

Conseguenze per gli investimenti

Conseguenze per gli investimenti

Il ribilanciamento della crescita cinese modificherà le opportunità d’investimento disponibili.

In Cina preferiamo gli investimenti allineati alle priorità del Paese a lungo termine, come l’autosufficienza, la decarbonizzazione e la produzione manifatturiera a più alto valore aggiunto. In particolare, puntiamo sulle società di software e hardware per servizi basati sul cloud, che dovrebbero beneficiare della crescita del mercato cinese dell’intelligenza artificiale di oltre il 20% l’anno nei prossimi anni, mentre i principali portali Internet cinesi saranno favoriti dall’integrazione di funzioni basate sull’intelligenza artificiale nelle loro piattaforme. Vediamo opportunità anche tra i maggiori produttori di veicoli elettrici, alla luce della robusta crescita interna e dell’aumento delle esportazioni verso l’eurozona e il Sud-est asiatico. Infine, ci aspettiamo che l’orientamento del governo alla produzione manifatturiera ad alto valore aggiunto sostenga i settori della tecnologia e dell’automazione delle catene di fornitura.

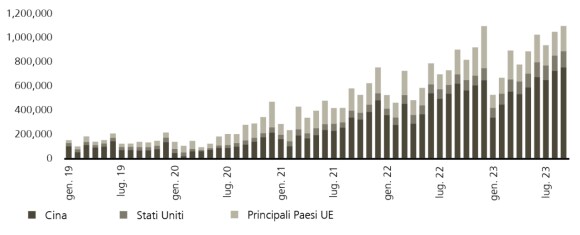

La Cina è il primo mercato mondiale dei veicoli elettrici

Vendite globali di veicoli elettrici, in unità

A livello di mercato complessivo si potrebbe pensare che, così come un periodo di crescita vigorosa della Cina non ha dato forte impulso ai rendimenti del mercato azionario cinese, allo stesso modo un periodo di crescita più moderata non sarà necessariamente negativo. Una crescita di entità inferiore ma di maggiore qualità potrebbe perfino essere positiva per i rendimenti del mercato se la transizione economica cinese creasse opportunità d’innovazione legate a prodotti e servizi di successo e ad alto margine.

Negli altri Paesi asiatici, India e Indonesia ci sembrano offrire un elevato potenziale di crescita dell’economia e dei mercati. A fronte del rallentamento della complessivo della Cina, crediamo che l’India possa attrarre sempre più investimenti. Le azioni indiane dovrebbero beneficiare delle vaste riforme, del ruolo sempre maggiore svolto dall’India all’interno delle nuove catene di fornitura globali e delle tendenze demografiche favorevoli, con un aumento atteso della popolazione attiva di 82 milioni di persone l’anno fino alla fine di questo decennio. L’Indonesia dovrebbe trarre vantaggio dal suo posizionamento quale centro regionale a sostegno dei settori cinesi ad alta tecnologia, compresa la fornitura di componenti per le batterie dei veicoli elettrici.

Al di fuori dell’Asia, la rapida espansione della Cina è stato un importante motore della domanda in diversi settori in tutto il mondo, tra cui materiali, energia, beni di consumo, auto e industriali. In prospettiva, non ci aspettiamo che questi mercati perdano importanza all’improvviso, anche se la domanda cinese è destinata a rallentare nei prossimi anni.

Nel settore dei materiali, gli esportatori di materie prime verso la Cina dovrebbero beneficiare della crescita complessiva del Paese, ma gli investitori potrebbero iniziare a spostare capitali verso le infrastrutture in ambiti come il greentech. Analogamente, anche se la Cina rimarrà una fonte essenziale di domanda per le società europee di beni di consumo e industriali, una fetta crescente dell’espansione futura potrebbe giungere dalle aziende cinesi emergenti attive nei prodotti di consumo di massa e nei settori industriali ad alto valore aggiunto.

I precedenti storici

La Cina riuscirà a superare la trappola del reddito medio?

La Cina riuscirà a superare la trappola del reddito medio?

Storicamente i Paesi che registrano una rapida crescita economica e una forte espansione della fascia di popolazione a medio reddito vanno incontro a difficoltà nella fase successiva del loro sviluppo. La scarsa competitività nel settore manifatturiero, la mancanza di innovazione o l’incapacità delle istituzioni di tenere il passo dello sviluppo economico hanno frenato i progressi di Paesi come Sudafrica e Brasile.

Alcune nazioni asiatiche, come Corea del Sud e Giappone, hanno superato questa trappola, anche se dopo il passaggio alla fascia ad alto reddito il Giappone ha dovuto affrontare una serie di sfide che hanno portato a quasi 30 anni di crescita zero.

A nostro avviso, è improbabile che le cose vadano nello stesso modo in Cina. Il Paese si trova in una fase di sviluppo economico decisamente più arretrata rispetto al Giappone degli anni ’90, con un PIL pro capite di 12.720 dollari contro i 25.371 dollari del Giappone trent’anni fa. Ciò significa che la Cina offre ancora un potenziale di crescita superiore. Inoltre, il mercato interno dei beni di consumo è molto più grande, con una classe media composta da quasi 400 milioni di persone. E mentre l’accordo del Plaza contribuì a innescare un forte apprezzamento dello yen, un crollo delle esportazioni e lo spostamento di una parte della produzione manifatturiera negli Stati Uniti, la Cina dà la priorità all’autosufficienza e sta lavorando per ridurre l’eccessiva dipendenza dai settori strategici e mantenere la stabilità delle catene di fornitura.

More key questions

Altri capitoli

Altri capitoli

Questo rapporto è stato redatto da UBS AG, UBS AG London Branch, UBS Switzerland AG, UBS Financial Services Inc. (UBS FS), UBS AG Singapore Branch, UBS AG Hong Kong Branch e UBS SuMi TRUST Wealth Management Co., Ltd