La décennie à venir Quelles implications d’une économie chinoise sur la voie de la maturité?

Questions clés

Une nouvelle normalité se dessine pour la Chine. Les contraintes qui pèsent sur les anciens moteurs de croissance et la réorientation vers une croissance plus qualitative devraient modérer la croissance du PIB dans la prochaine décennie, la ramenant autour de 4 à 4,5%. Pour les investisseurs, cette évolution implique une concentration de long terme accrue sur les secteurs appelés à participer aux efforts du pays pour renforcer son auto-suffisance technologique, doper sa consommation intérieure, se doter de secteurs industriel et technologique à plus forte valeur ajoutée, et être un leader de la transition verte à l’échelle mondiale.

À quoi ressemble une économie chinoise sur la voie de la maturité?

À quoi ressemble une économie chinoise sur la voie de la maturité?

La Chine évolue vers une croissance plus modérée.

Les moteurs historiques de la croissance, notamment les exportations, les investissements dans l’immobilier et la production à bas coûts, se sont essoufflés. Les taux d’investissement élevés dans les biens d’équipement se sont soldés par un endettement accru et des surcapacités dans certains segments. Quant à la hausse rapide du PIB par habitant et des salaires, elle aura certes eu un impact positif sur la consommation, mais elle aura aussi réduit la compétitivité prix du pays.

Par ailleurs, la démographie fait de plus en plus figure de frein. La population chinoise de 60 ans et plus représentait déjà près d’un cinquième de la population totale en 2022. Le pays est, par ailleurs, vulnérable aux risques climatiques. Selon un récent rapport de la Banque mondiale, le changement climatique pourrait se traduire par un manque à gagner annuel de 0,5 à 2,3% pour le PIB total dès 2030. Les incertitudes géopolitiques pourraient également peser sur la part de la Chine dans le marché manufacturier mondial et entraver l’innovation technologique ainsi que la montée en gamme de son industrie.

Quelle évolution pour l’économie chinoise?

Quelle évolution pour l’économie chinoise?

Selon nos estimations, après les quelque 10% des années 2000 et les près de 8% de la décennie 2010, les taux de croissance du PIB chinois devraient revenir dans une fourchette de 4 à 4,5% d’ici le reste de la décennie, avec un accent sur la qualité de la croissance.

Face aux défis évoqués ci-dessus, le pays devrait, selon nous, opter pour une combinaison reposant à la fois sur la politique publique et le secteur privé. Le secteur privé devrait générer des opportunités attrayantes en lien avec les leviers de croissance clés, à savoir le cycle de montée en gamme du secteur industriel, la consommation de masse et la transition verte.

Tout d’abord, bien qu’ils puissent constituer un frein pour la croissance, les facteurs démographiques devraient jouer en faveur du secteur manufacturier à forte valeur ajoutée, lequel contribue déjà à hauteur de 22% aux exportations totales. Le vieillissement de la population pourrait doper la croissance de l’économie des seniors, créant ainsi des opportunités de placement dans des secteurs tels que les établissements et les services de soins pour les personnes âgées, la chirurgie esthétique et la gestion de patrimoine. L’expansion du marché chinois des pensions de retraite, qui a doublé au cours des six dernières années pour atteindre 12 000 milliards de yuans à fin 2020, constitue un bon exemple à cet égard.

Chine: une nouvelle normalité pour la croissance

Croissance du PIB réel, en rythme annuel, en %, et estimations

- 0 %

Années 2000

- 0 %

Années 2010

- 0 %

Années 2020

Source: FMI, UBS, 30 octobre 2023

Ensuite, la Chine se positionnant comme un leader des solutions de décarbonation, le solaire, l’éolien et le nucléaire recèlent, selon nous, des opportunités. Le pays s’est donné comme objectif de produire 80% de son électricité à partir de combustibles non fossiles d’ici à 2060, contre 50% aujourd’hui. Selon la China Energy Storage Alliance, la Chine devrait disposer de 97 GW de capacités supplémentaires de stockage de l’énergie d’ici à 2027, soit un taux de croissance annuel composé de 50% environ par rapport aux niveaux actuels. La politique gouvernementale vise par ailleurs à renforcer la position de numéro un du pays sur le marché mondial des véhicules électriques. Pour atteindre tous ces objectifs, la Chine peut compter sur la finance verte, un marché qui a plus que triplé en cinq ans pour atteindre 30 000 milliards de yuans au premier semestre 2023.

Enfin, l’intensification des tensions politiques incite la Chine à faire de l’auto-suffisance une priorité stratégique, en particulier dans les domaines des semi-conducteurs, des technologies 5G, de l’IA et des terres rares. À cet effet, le pays a largement accru ses investissements dans les semi-conducteurs, porté ses dépenses totales dans la recherche-développement à 2,6% du PIB (contre moins de 2% il y a dix ans), et entend les accroître d’au moins 7% par an.

Cette recherche de l’auto-suffisance devrait s’étendre à la consommation, permettant ainsi l’essor de marques nationales dans des domaines aussi variés que les vêtements de sport, les cosmétiques, la bijouterie ou l’automobile. Cette tendance devrait aussi soutenir le commerce électronique, en particulier les sociétés qui visent le monde rural et celles qui œuvrent à l’amélioration des infrastructures de paiement.

Implications pour les investissements

Implications pour les investissements

Le rééquilibrage de la croissance chinoise ouvrira un nouvel éventail d’opportunités de placement.

Au sein du pays, nous privilégions les investissements alignés sur les priorités de long terme, notamment l’auto-suffisance, la décarbonation et le secteur manufacturier à forte valeur ajoutée. Plus précisément, nous apprécions les sociétés des segments du matériel informatique et des logiciels de cloud qui devraient tirer parti de l’expansion, estimée à plus de 20% par an dans les prochaines années, du marché chinois de l’IA. Les grands portails Internet chinois devraient, quant à eux, bénéficier de l’intégration des fonctionnalités de l’IA dans leurs plateformes. Les principaux constructeurs de véhicules électriques nous semblent également intéressants vu leur forte croissance sur le marché intérieur et l’augmentation des exportations vers la zone euro et l’Asie du Sud-Est. Enfin, la volonté du pays de se doter d’un secteur manufacturier à forte valeur ajoutée devrait soutenir les secteurs de la technologie et de l’automatisation.

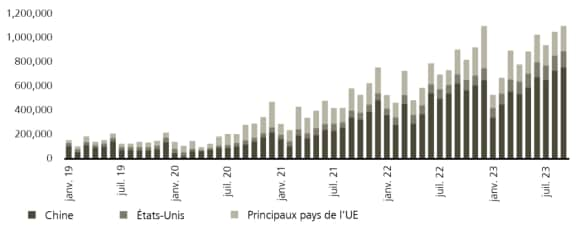

La Chine est le premier marché mondial des véhicules électriques

Ventes mondiales de véhicules électriques, en unités

La modération de la croissance n’aura pas forcément un impact négatif sur les marchés chinois des actions, au même titre que la période de forte croissance ne leur a pas vraiment profité. Une croissance plus faible mais plus qualitative pourrait même être positive pour les marchés pour peu que la transition économique génère des opportunités en permettant aux entreprises d’innover dans des produits et des services à forte marge.

Concernant les autres pays asiatiques, le potentiel de croissance de l’activité et du marché nous paraît solide tant en Inde qu’en Indonésie. Avec le ralentissement de la croissance chinoise, l’Inde pourrait attirer davantage d’investisseurs. Les actions indiennes devraient bénéficier des réformes d’ampleur mises en œuvre dans le pays, du rôle grandissant de ce dernier dans les chaînes d’approvisionnement mondiales, et d’une démographie favorable, avec une population en âge de travailler qui devrait augmenter de 82 millions par an jusqu’à la fin de la décennie. L’Indonésie devrait, pour sa part, profiter de son positionnement en tant que pôle régional pour approvisionner le secteur technologique chinois à forte valeur ajoutée, notamment en composants pour les batteries de véhicules électriques.

Au-delà de l’Asie, la croissance rapide de la Chine a été un moteur important de la demande pour de nombreux secteurs à travers le monde, notamment ceux des matériaux, de l’énergie, des biens de consommation, de l’automobile et de l’industrie. Si ces marchés ne devraient pas être relégués au second plan du jour au lendemain, ils devraient néanmoins subir le contrecoup du ralentissement de la demande chinoise dans les prochaines années.

Les exportateurs de matières premières devraient encore bénéficier de la croissance chinoise, mais les investisseurs pourraient commencer à privilégier les infrastructures dans des domaines comme les technologies vertes. De même, si la Chine devrait rester un marché clé pour les sociétés européennes des secteurs de l’industrie et des biens de consommation, la croissance future pourrait surtout profiter aux entreprises chinoises qui sont en train d’émerger dans la consommation de masse et l’industrie à forte valeur ajoutée.

Les enseignements du passé

La Chine parviendra-t-elle à échapper au piège du revenu intermédiaire?

La Chine parviendra-t-elle à échapper au piège du revenu intermédiaire?

Historiquement, les pays qui ont connu une croissance rapide ayant permis à leur population de se hisser vers le segment du revenu intermédiaire ont souvent échoué à l’étape suivante de leur développement. Le manque de compétitivité du secteur manufacturier, l’incapacité à innover ou des institutions inaptes à accompagner le développement économique sont autant de facteurs qui freinent des pays comme l’Afrique du Sud ou le Brésil.

Quelques rares pays asiatiques, dont la Corée du Sud et le Japon, ont réussi à éviter le piège du revenu fixe. Pour le Japon, il convient cependant de noter que même s’il s’est hissé au rang des pays à revenu élevé, il a été confronté à des défis de taille qui lui ont valu près de trois décennies de croissance pratiquement nulle.

La Chine ne devrait toutefois pas connaître le même sort. Elle est en effet à un stade de développement économique nettement moins avancé que ne l’était le Japon dans les années 1990, avec un PIB par tête de 12 720 dollars actuellement, contre 25 371 dollars pour le Japon il y a trente ans. En d’autres termes, la Chine a encore un potentiel de croissance. Son marché intérieur est aussi nettement plus important, avec une classe moyenne solide de près de 400 millions de personnes. En outre, pour le Japon, les accords du Plaza avaient donné lieu à une forte appréciation du yen, à un effondrement des exportations et, dans une certaine mesure, à un transfert de l’activité manufacturière vers les États-Unis. La Chine n’est pas du tout dans la même situation puisque son objectif est l’auto-suffisance, la réduction de la dépendance dans des domaines stratégiques et la stabilité des chaînes d’approvisionnement.

Autres questions clés

Autres chapitres

Autres chapitres

Ce rapport a été préparé par UBS AG, UBS AG London Branch, UBS Switzerland AG, UBS Financial Services Inc. (UBS FS), UBS AG Singapore Branch, UBS AG Hong Kong Branch et UBS SuMi TRUST Wealth Management Co., Ltd..