重點摘要

重點摘要

- 展望2026年初,市場對經濟成長的共識預測,其風險偏向上行。 穩健的資產負債表、寬鬆的金融環境、較為寬容的財政政策,以及關稅影響逐步消退,皆支撐此一展望。

- 同時,我們預期通膨將維持受控水準,主因包括美國政策聚焦於提升可負擔性、薪資成長可能趨緩,以及中國出口帶來的通縮效應。

- 持續的生產力提升,並可能進一步受惠於人工智慧(AI),提高「較高成長可與較低通膨並存」的可能性。

- 在穩健成長且通膨受控的環境下,有利於股票與信用資產表現;我們運用存續期間作為對沖勞動市場下行風險的工具,並重新調升黃金至加碼配置。

成長前景轉趨明朗

成長前景轉趨明朗

自「解放日」(Liberation Day)以來,市場已多次上修美國及其他已開發經濟體對2025年與2026年的成長預測。我們仍認為,市場對2026年美國GDP成長率僅約2%的預測偏低。

美國經濟展現出超出預期的韌性,主要來自兩項關鍵因素。首先,企業與消費者在面對各項衝擊(特別是關稅)時,展現高度的適應能力與韌性,反映企業活力充沛,且整體資產負債表狀況良好(詳見《總體經濟月刊:支撐本輪週期韌性的核心因素》)。其次,與人工智慧(AI)相關的資本支出與投資規模相當可觀,而部分原因正與此相關——生產力成長可能長期以來被低估。

事實上,美國聯準會已在最近兩次季度經濟預測中,連續上修其經濟成長預估。聯準會最新的展望顯示,2026年經濟成長動能將進一步增強,且對通膨的推升效果有限;美國聯準會主席鮑威爾指出,這主要反映近期政府停擺結束後的反彈效應,以及市場對人工智慧(AI)資本支出成長的預期升溫。我們認同此一較為樂觀的看法,並認為「較高生產力體制」的前景——可望帶來更強勁的實質企業獲利與實質所得成長——為本已穩健的成長展望增添上行風險。

生產力成長的提升,來自多項因素的共同作用。疫情期間迫使企業提升營運效率,而2022至2023年勞動市場趨緊,進一步強化此一趨勢。疫後,企業亦受惠於供應鏈重整、資本深化、數位化加速等多項結構性轉變。展望未來,我們認為人工智慧(AI)將在推動生產力進一步提升方面扮演關鍵角色。

然而,評估人工智慧(AI)對生產力影響的規模與速度仍具挑戰性,主因目前仍處於基礎發展階段,且生產力本身受多重因素影響。儘管已有多項理論模擬研究指出人工智慧(AI)具備高度的結構性轉型潛力,但對其影響幅度與實現時程的看法仍存在分歧(例如來自IMF、OECD及McKinsey的研究),目前也開始逐步出現實證數據。根據聖路易聯準銀行的即時人口調查(Real Time Population Survey),透過詢問美國勞工人工智慧(AI)的使用情形,估計自ChatGPT問世以來,人工智慧(AI)已使勞動生產力最多提升約1.3%。該調查亦顯示,人工智慧(AI)採用程度較高的產業,其成長速度已超越疫情前的長期趨勢。

人工智慧(AI)在多大程度上能支撐整體經濟成長,並推動企業未來獲利,或許是今年投資人面臨的最重要、同時也是最具挑戰性的核心議題。我們亦觀察到大型科技股(megacap tech)之間的表現分歧擴大;我們認為這是一項健康的發展,反映市場對個別公司基本面與競爭優勢的審慎檢視,而非典型泡沫時期所見的非理性、無差別追價行為(詳見《總體經濟月刊:傾斜》)。

圖表1:人工智慧(AI)或將開啟生產力提升的新體制

美國生產力體制變化

除了潛在的高生產力體制外,我們認為,寬鬆的金融環境、民間部門健全的資產負債表,以及製造業出現改善跡象,共同顯示年初的經濟基礎相當穩固。此外,美國於去年夏季通過的財政立法,預計將在未來數月透過退稅機制,為美國家庭可支配所得挹注約550億美元。

這些退稅有助於抵銷因移民人數下降與勞動需求轉弱所導致的整體所得成長放緩。在政府為消費者提供支撐、企業持續進行投資的背景下,即便就業成長可能長期維持偏低水準,股市仍有望延續上行趨勢。同時,就業成長疲弱也可能使聯準會持續關注勞動市場的下行風險,進而有助於錨定短期利率,避免金融環境過度緊縮。

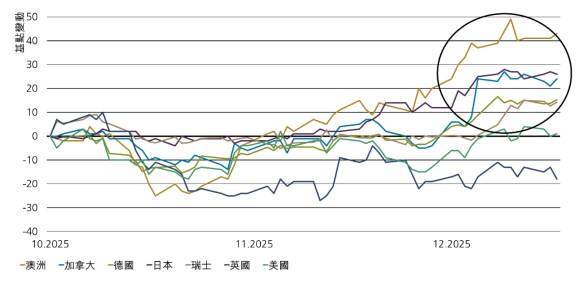

放眼美國以外地區,隨著政策利率逐步接近中性水準、主要經濟體(包括德國與日本)擴大財政刺激,以及貿易不確定性下降,整體經濟前景已有所改善。企業信心回升,全球綜合PMI顯示,製造業與服務業的新訂單與未來產出皆呈現擴張態勢。

在此背景下,市場於年初已開始反映部分已開發經濟體在第四季前升息的可能性,而短期利率與債券市場的表現,亦指向對2026年經濟成長前景的改善預期。

圖表2:固定收益市場開始反映較佳的經濟成長前景

第四季10年期公債殖利率變動(基點)

通膨的政治經濟學

通膨的政治經濟學

一般而言,經濟成長轉強往往伴隨通膨持續上行的風險;然而,我們認為在目前的環境下,通膨壓力顯著升溫的條件並不充分。短期內,通膨可能於第一季出現季節性回升——此一現象近年屢見不鮮——且在節慶期間價格折扣結束後,延遲反映的關稅成本轉嫁,可能進一步放大短期通膨表現。然而,我們仍認為,市場對美國2026年第四季同比核心PCE通膨率約2.5%的共識預測,其風險偏向下行,主因多項因素顯示,這波短期通膨動能較可能屬於暫時性。

首先,政治誘因明確朝向抑制通膨。川普政府在非定期選舉中遭遇挫折,民調亦顯示「生活可負擔性」已成為選民不滿的核心因素之一。此一民意趨勢,正形塑政策制定方向,特別是在11月期中選舉之前。

實務上,部分非美國本土生產的進口民生食品已取消關稅,對中國的關稅水準亦有所下調。我們預期,未來的貿易政策將以降低、而非推升通膨為主要考量。

其次,需求面通膨若要持續,通常需要勞動市場趨緊並帶動薪資上行壓力。儘管我們預期經濟成長仍將維持穩健,但勞動市場是否會再度加速仍存在不確定性,原因在於與人工智慧(AI)相關的資本支出並未明顯帶動就業成長,且人工智慧(AI)的普及反而可能抑制企業的招聘需求。此外,占消費者物價指數(CPI)權重約三分之一的住房通膨已呈現降溫趨勢,替代性租金指標亦低於疫情前的長期趨勢。

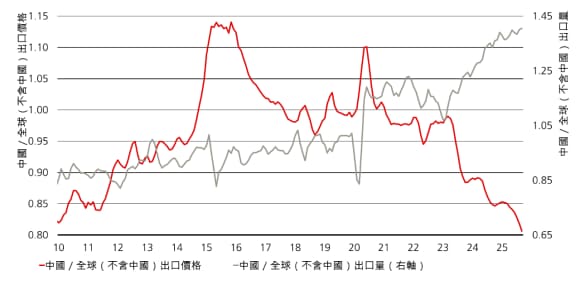

第三,中國正對全球經濟施加通縮力量。2025年,中國出口量成長明顯領先全球其他地區,增幅差距為2001年以來罕見,同時出口價格大幅下滑。此一現象反映製造業產能過剩——部分源於關稅因素與內需疲弱——以及中國在結合強大製造能力、科技進步與人工智慧(AI)應用方面所具備的獨特優勢。

就通膨角度而言,這一發展具正面效果,因進口中間投入品與最終產品價格皆呈下降趨勢。然而,對其他具競爭關係的製造型經濟體而言,這也帶來挑戰。歐洲看似最容易受到中國競爭加劇的衝擊,進一步強化我們對歐洲企業獲利上行空間有限的看法,並支持我們維持對歐洲資產的低配立場。

圖表3:資本支出與就業成長出現分歧

美國民間資本支出與就業成長比較(6個月年化成長率百分比)

圖表4:中國出口成長作為全球通縮力量

中國出口量與出口價格相較於全球其他地區

資產配置

資產配置

我們維持偏向承擔風險的投資立場。在成長動能上行且通膨維持受控的情境下,股票與信用資產仍具支撐力。企業獲利動能持續強勁,且表現具備良好廣度;在區域配置上,我們相對看好新興市場、日本及美國。

若我們的基本情境出現偏誤,較可能的風險來源將是勞動市場疲弱程度加劇,而非通膨過熱。因此,我們偏好以較長存續期間作為對沖股票與信用部位的工具。

此外,我們重新調升黃金至加碼配置。去年秋季市場波動一度升高後,金價走勢已重新與基本面對齊,而各國央行持續買盤亦形成支撐;同時,黃金部位亦有助於分散財政永續性、央行獨立性及地緣政治等相關風險。

資產類別觀點

資產類別 | 資產類別 | 總體/相對訊號 | 總體/相對訊號 | 瑞銀資產管理觀點 | 瑞銀資產管理觀點 |

|---|---|---|---|---|---|

資產類別 | 全球股票 | 總體/相對訊號 | 加碼 | 瑞銀資產管理觀點 | 我們維持對全球股票的加碼配置。美國及多數地區的企業獲利表現仍然穩健,同時美國與全球經濟成長動能持續展現韌性。區域上,我們偏好美國、日本與新興市場,相對不看好歐洲、英國與澳洲。 |

資產類別 | 美國 | 總體/相對訊號 | 加碼 | 瑞銀資產管理觀點 | 我們維持對美國股票的加碼配置。我們認為,年初經濟成長動能可望改善,且聯準會將持續維持偏向寬鬆的政策立場。此外,高品質企業的獲利動能依然強勁,美國企業持續展現面對衝擊的韌性與應變能力。 |

資產類別 | 歐洲 | 總體/相對訊號 | 減碼 | 瑞銀資產管理觀點 | 我們對歐洲股票維持減碼配置,主因其企業獲利成長動能仍落後於其他地區,且在製造業領域面臨來自中國日益加劇的競爭壓力。不過,我們看好歐洲銀行股,預期其獲利將持續增長。 |

資產類別 | 日本 | 總體/相對訊號 | 加碼 | 瑞銀資產管理觀點 | 我們維持看好日本股票,因其具備高名目GDP成長與有所改善的企業獲利。更具刺激性的政策環境以及偏弱的日圓亦有望支撐未來的獲利動能。 |

資產類別 | 新興市場 | 總體/相對訊號 | 加碼 | 瑞銀資產管理觀點 | 我們看好新興市場股票,因大多數地區的企業盈餘表現強勁。MSCI新興市場指數對北亞科技龍頭的權重甚高;中期仍應受惠於人工智慧(AI)資本支出周期。 |

資產類別 | 全球政府債券 | 總體/相對訊號 | 加碼 | 瑞銀資產管理觀點 | 我們上調久期至超配(加碼),因債券可在經濟成長走弱時為風險資產提供保護。勞動市場仍顯疲弱,我們更關注就業下行風險,而非通膨上行風險。 |

資產類別 | 美國公債 | 總體/相對訊號 | 加碼 | 瑞銀資產管理觀點 | 我們已上調美國公債的投資評等,主要考量其在勞動市場若出現下行意外時所具備的避險特性;同時,我們認為聯準會今年將維持偏向寬鬆的政策立場,進一步降息的可能性仍然存在。 |

資產類別 | 德國公債 | 總體/相對訊號 | 減碼 | 瑞銀資產管理觀點 | 我們減碼德國公債,因預期在財政支出擴張的帶動下,德國經濟成長有望開始回升並延續至2027年。歐洲央行已暗示暫停降息,而未來成長改善可能促使市場重新定價升息路徑。 |

資產類別 | 英國公債 | 總體/相對訊號 | 加碼 | 瑞銀資產管理觀點 | 我們持續看好英國公債,因其估值具吸引力,且殖利率曲線中已反映一定程度的財政風險溢價。儘管英格蘭銀行持續推動漸進式寬鬆週期,但就業面臨的下行風險可能加快降息步伐。 |

資產類別 | 日本公債

| 總體/相對訊號 | 中性 | 瑞銀資產管理觀點 | 我們對日本政府公債持中性立場。雖然日本央行可能將在本年稍後時間持續升息,但我們預計步伐緩慢,而低政策利率使做空日本公債的融券成本仍居高位。 |

資產類別 | 瑞士 | 總體/相對訊號 | 中性 | 瑞銀資產管理觀點 | 我們對瑞士公債持中性立場。雖然國內經濟表現乏力,但估值仍偏高,市場預期瑞士央行可能將利率降至負值。 |

資產類別 | 全球信用債券 | 總體/相對訊號 | 加碼 | 瑞銀資產管理觀點 | 我們對信用資產維持正向看法。多項基本面與技術面因素支持利差維持在相對緊縮的水準,包括:低違約率、穩定的信用評等上調、企業獲利具韌性,以及強勁的資金流入。其中,亞洲非投資級債券仍提供最具吸引力的風險報酬比。 |

資產類別 | 投資級債券 | 總體/相對訊號 | 中性 | 瑞銀資產管理觀點 | 投資級債券利差仍處於極度緊縮區間,而企業獲利與資產負債表依然穩健,有助於限制下行風險。展望將來,美國投資級債券市場將需逐步吸收與人工智慧(AI)資本支出融資相關的增量供給。 |

資產類別 | 非投資級債券 | 總體/相對訊號 | 加碼 | 瑞銀資產管理觀點 | 我們預期利差將維持區間波動,受益於低於2%的違約率、朝較高品質評等邁進的評級遷移,以及市場對收益的需求。目前非投資級債券的平均票息已貼近其到期殖利率(YTW),顯示再融資周期最具挑戰的階段大致已過去。上述因素共同構成有利於利差收息表現的投資環境。 |

資產類別 | 新興市場強勢貨幣債券 | 總體/相對訊號 | 中性 | 瑞銀資產管理觀點 | 我們對新興市場強勢貨幣債券維持中性立場,但對新興市場本地貨幣債持加碼觀點,因我們預期多數新興市場貨幣將呈現走強趨勢。 |

資產類別 | 貨幣 | 總體/相對訊號 | 不適用1 | 瑞銀資產管理觀點 | 不適用1 |

資產類別 | 美元 | 總體/相對訊號 | 減碼 | 瑞銀資產管理觀點 | 我們仍然對美元維持減碼,因為我們認為美國利率相對於全球其他地區仍有下行空間。多數已開發市場的央行已釋出寬鬆循環告一段落的訊號,而聯準會今年仍有相當機率持續降息。 |

資產類別 | 歐元 | 總體/相對訊號 | 加碼 | 瑞銀資產管理觀點 | 歐元匯率目前仍維持區間震盪;然而,我們認為在歐洲央行政策暫時按兵不動,且全球製造業循環出現改善跡象的背景下,歐元走勢的風險偏向緩步走升。同時,我們看好歐元兌英鎊走勢,因英國就業數據走弱,預期利率將有下調壓力。 |

資產類別 | 日圓 | 總體/相對訊號 | 減碼 | 瑞銀資產管理觀點 | 我們對日圓維持減碼立場,原因在於即使日本央行每6至12個月進行一次升息,整體利率水準相較於通膨與薪資成長仍偏低。在此同時,高市早苗所提出的財政政策主張偏向擴張性,進一步強化了此一觀點。 |

資產類別 | 瑞士法郎 | 總體/相對訊號 | 中性 | 瑞銀資產管理觀點 | 我們對瑞士法郎維持中性立場,因雖然估值偏高且收益率偏低,但強勁的國際收支流入可提供支撐。 |

資產類別 | 新興市場貨幣 | 總體/相對訊號 | 加碼 | 瑞銀資產管理觀點 | 我們偏好高息新興市場貨幣,包括巴西雷亞爾(BRL)與匈牙利福林(HUF),因兩者均提供高實質利率與具吸引力的估值。 |

資產類別 | 大宗商品 | 總體/相對訊號 | 加碼 | 瑞銀資產管理觀點 | 我們重新調升黃金至加碼配置。去年秋季市場波動一度明顯升高後,金價已重新與基本面對齊,加上各國央行持續買盤形成支撐;同時,黃金部位亦有助於分散財政永續性、央行獨立性及地緣政治等相關風險。 |