Gegen den Trend

Ein indexierter und aktiver Blick auf chinesische Aktien

Angesichts negativer Schlagzeilen und Marktvolatilität stellen viele Anleger dieses Jahr ihre Investitionen in China infrage. Die chinesische Wirtschaft verlangsamt sich nach Jahrzehnten hohen Wachstums rasant. Aber bedeutet langsameres Wachstum auch in Zukunft niedrigere Renditen? Der Forschung zufolge ist dies nicht unbedingt der Fall, und die Ergebnisse können verwirrend oder gar kontraintuitiv scheinen.

Viel wichtiger ist jedoch, dass auf dem A-Aktienmarkt immer noch attraktive Anlagemöglichkeiten existieren. Wir glauben, dass die chinesische Volkswirtschaft zu groß ist, als dass man sie einfach abschreiben könnte und dass die allgemeinen Investitionsargumente für China weiterhin gelten, – sowohl für Index- als auch für aktive Anleger. Hier nutzen wir beide Anlageperspektiven und beleuchten, wo Chancen und Risiken bei chinesischen Aktien zu sehen sind.

Der index-/regel- basierte Blick

Der index-/regel- basierte Blick

Boriana Iordanova, Head of Index Research

Nachdem MSCI drei Jahre lang über die Aufnahme chinesischer Aktien, die auf dem chinesischen Festland gehandelt und als China-A-Aktien bezeichnet werden, beraten und das Vorhaben abgelehnt hatte, wurde schließlich am 20. Juni 2017 ihre lang erwartete anteilige Aufnahme (bei 5% Inklusionsfaktor) in den MSCI Emerging Market Index (EM Index) angekündigt und 2018 umgesetzt.

Andere Indexanbieter folgten diesem Beispiel. 2019 erhöhte MSCI den Inklusionsfaktor für chinesische A-Aktien auf 20%, während FTSE Russell diese erstmals in seine Schwellenmarktindizes aufnahm (mit einem 25% Inklusionsfaktor). Fünf Jahre nach der ersten Aufnahme in den MSCI EM Index haben sich diese A-Aktien zwar besser entwickelt als andere chinesische Aktien, doch die Begeisterung der Indexanleger für dieses Thema hat etwas nachgelassen. Die einstige Euphorie ist der Frage gewichen, wann der chinesische Aktienmarkt stabile, robuste Renditen liefern wird – wenn überhaupt. Manche von ihnen haben sogar begonnen, für ihre Indexportfolios Schwellenländerindizes ohne China als Benchmark zu wählen.

Diese düstere Stimmung ist verständlich, wenn man bedenkt, dass der chinesische Aktienmarkt den globalen Indizes der Schwellenländer und Industrienationen hinterherhinkte und in den letzten fünf Jahren jährlich circa 17% hinter dem US-Aktienmarkt lag (Abbildung 1).

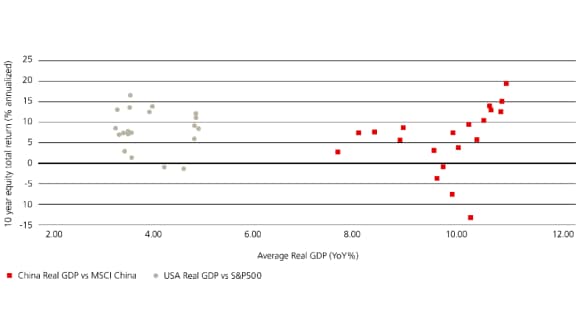

Besonders frustrierend und verwirrend war die anhaltende Diskrepanz zwischen dem Wachstum des chinesischen BIP und der Entwicklung des Aktienmarkts, wie Abbildung 2 darstellt. Während in den USA und dem entwickelten Teil Europas ein jährliches reales BIP-Wachstum (circa 2% und weniger) mit attraktiven Aktienmarktrenditen einherging, hat das Wachstum des chinesischen BIP von über 5% noch keine starken Marktrenditen mit sich gebracht.

Abbildung 1: Der chinesische Aktienmarkt blieb in den letzten fünf Jahren hinter den globalen Aktienmärkten zurück

Abbildung 1: Der chinesische Aktienmarkt blieb in den letzten fünf Jahren hinter den globalen Aktienmärkten zurück

Abbildung 2: Das robuste Wachstum des chinesischen BIP bringt noch keine starken Aktienrenditen mit sich

Welche Möglichkeiten gibt es also für index-/regelbasierte Anleger, die ein Aktienengagement mit potenziell besser risikobereinigten Renditen im Vergleich zum breiteren chinesischen Aktienmarkt anstreben?

Hätten Sie uns das vor drei, vier Jahren gefragt, hätten wir Anlegern empfohlen, über den Ausschluss von Aktien staatlicher Unternehmen (SOEs) in China nachzudenken. Diese sind ein wichtiger Teil der chinesischen Wirtschaft, machen etwa 70% des BIP aus und verfügen über einen Marktanteil von circa 70% in grundlegenden sicherheitsbezogenen Sektoren wie Energie, Infrastruktur, öffentliche Versorgung und Finanzen. Außerdem sind sie ein wichtiger Bestandteil der chinesischen Aktienindizes.

Beispielsweise sind über 300 der über 700 Mitglieder des MSCI China Index Staatsunternehmen mit einer Gesamtindexgewichtung von etwa 30%.

Allerdings gelten diese Unternehmen gegenüber ihren Konkurrenten im privaten Sektor als weniger effizient und wurden früher mit einer schwachen Unternehmensführung und der Prinzipal-Agent-Theorie verbunden, da zwischen ihnen (Agent) und dem Staat (Prinzipal) ein Interessens- oder Prioritätskonflikt entstehen konnte. Ähnlich wie SOEs in anderen Schwellenländern haben jene in China bisher tendenziell schlechter abgeschnitten als ihre Mitbewerber aus dem privaten Sektor (Abbildung 3), und index- und regelbasierte Strategien, die sie ausschlossen haben, davon profitiert.

Abbildung 3: Chinesische SOEs haben bisher schlechter abgeschnitten als der gesamte China-Index

Allerdings scheint sich dieses historische Muster nun zu wenden (Abbildung 4). Jüngste Reformen zielen darauf ab, chinesische Staatsunternehmen wettbewerbsfähiger zu machen und ihre Erträge zu steigern, indem Technologie, Effizienz und Markenbildung verbessert werden. Dies könnte zu einer verbesserten finanziellen Leistung und möglicherweise höheren Renditen führen.

Chinas Geschichte mit Reformen von SOEs reicht bis in die 1970er Jahre zurück, aber jetzt steht die chinesische Regierung unter finanziellem Druck. Eine Erhöhung der Renditen für die staatlichen Anteilseigner von SOEs könnte diese Situation etwas abmildern und das Wirtschaftswachstum fördern.

Die jüngsten Reformen zielen darauf ab, Überkapazitäten durch die Schließung von Unternehmen mit schwachen Fundamentaldaten und die Fusion von Unternehmen zu nationalen Vorreitern umzuwidmen, die Kernfunktionen von SOEs zu verbessern, die Kapitaleffizienz zu steigern, die Wettbewerbsfähigkeit zu stärken und Digitalisierung, grüne Transformation und technologische Durchbrüche in den Fokus zu nehmen.

Die Zentralregierung hat damit begonnen, die Eigenkapitalrendite (ROE) zur Leistungsbewertung zentraler SOEs heranzuziehen, und es ist zu erwarten, dass die regionalen Behörden, die lokale SOEs beaufsichtigen, ähnlich vorgehen werden. Die wiedererstarkenden SOEs in China könnten mit einer index- bzw. regelbasierten Strategie effektiv erfasst werden, indem staatliche Unternehmen anhand einer oder mehrerer Kennzahlen – z. B. der ROE – gescreent werden. So könnte man SOEs mit weniger attraktiven Fundamentaldaten im Vergleich zu globalen Branchenkollegen auswählen, die bald eine Neubewertung erfahren werden.

Wir haben ein regelbasiertes Musterportfolio erstellt (Abbildung 5), indem wir den zugrundeliegenden China Index mithilfe des SOE-Stichworts der MSC ESG Metrics Datenbank nach SOEs durchsucht haben. Dabei haben wir Immobilienwerte ausgeschlossen und aus den verbleibenden Daten Aktien mit einer ROE unterhalb des globalen Sektordurchschnitts ausgewählt, die wir gewichtet haben.

Der daraus resultierende Fonds umfasst 198 Aktien (von den circa 700 des herangezogenen China Index), die sich größtenteils am unteren Ende des Index befinden, wobei über die Hälfte der Titel eine investierbare Marktkapitalisierung von 1 Milliarden US-Dollar und weniger aufweisen.

Das Portfolio weist eine durchschnittliche Sektorrendite von etwa 5% auf, verglichen mit 15% für die durchschnittliche globale Sektorrendite. Trotz der geringeren Marktkapitalisierung scheint ein Handel im Wert von 10 Millionen US-Dollar recht liquide zu sein, da über 75% des Handels unter 3% des durchschnittlichen Tagesvolumens liegen.

Abbildung 5: UBS China Select SOE Musterindexfonds

Der aktive Blick

Der aktive Blick

Ian McIntosh,Head of Active Equities & Bin Shi, Head of China Equities

SOEs – Aber nicht so schnell…

Anleger haben chinesische SOEs früher vernachlässigt, was zu extrem niedrigen Bewertungen geführt hat. In diesem Jahr haben sich Umsatz- und Gewinnwachstum stabilisiert, was verbunden mit attraktiven Dividendenrenditen zu einer Verringerung der Bewertungslücke geführt hat.

Jedoch haben viele SOEs ihre eigenen Probleme. Das größte ist die langwierige Diskrepanz zwischen den Zielen der Managements und den Interessen der Aktionäre. SOEs priorisieren beständiges Wachstum und Rendite, was häufig zu einem langsameren Ansatz und strukturell niedrigeren Renditen führt als im privaten Sektor. Ihre Einnahmen sind überwiegend inländisch und bieten keine Möglichkeiten zur internationalen Expansion. Da sich die chinesische Binnenwirtschaft verlangsamt, sind auch die Wachstumsaussichten für SOEs begrenzt.

Unserer Meinung nach ist Selektivität weiterhin von größter Bedeutung. Beispielsweise sind wir von einem Unternehmen der Basiskonsumgüterindustrie überzeugt, das für seinen hohen Markenwert bekannt ist, jedoch eine erhebliche staatliche Beteiligung aufweist. Außerdem investieren wir in staatliche Immobilienentwickler, da sich zahlreiche private aus dem Markt zurückziehen.

Solange es keine eindeutigen Anzeichen für eine Verbesserung der Rentabilität gibt, dürfte eine weitere Neubewertung schwierig sein. Eine Rückverlagerung des Anlageinteresses auf private Unternehmen (POEs) ist möglich, wenn sich die Bewertungsunterschiede zu SOEs wieder verringern.

Geringeres BIP-Wachstum, niedrigere Aktienmarktrenditen?

Wir glauben, dass die Urbanisierung noch viel mehr Potenzial bietet. Nachdem das BIP pro Kopf in China verglichen mit dem westlicher Wirtschaftsmärkte niedrig ist, bleibt noch viel zu tun, ehe das Land seine Obergrenze erreicht.

Es ist jedoch klar, dass die Zeit des zweistelligen Wachstums hinter uns liegt. Allerdings bedeutet der Übergang Chinas zu einem Wachstum im niedrigen bis mittleren einstelligen Bereich des realen BIP-Wachstums nicht zwangsläufig niedrigere Renditen in der Zukunft. Die Beziehung zwischen dem Wachstum des BIP und Aktienrenditen wurde bereits viel untersucht und die Ergebnisse sind kontraintuitiv. Die Korrelation zwischen beiden Faktoren ist schwach und für einige Länder sogar negativ. Dies wird mit Blick auf das reale BIP-Wachstum und die Aktienrenditen der USA und Chinas der letzten 30 Jahre deutlich. In den USA ging die stärkste 10-Jahres-Wachstumsperiode des S&P 500 mit einem relativ bescheidenen realen BIP-Wachstum einher, das weit unter jenem Chinas im selben Zeitraum lag.

Hierfür gibt es eine Vielzahl an Gründen. Die Gewinne börsennotierter Unternehmen sind nicht mit dem BIP identisch. So ist der Aktienmarkt der USA beispielsweise stark international engagiert, was in den letzten 30 Jahren weiter zugenommen hat. Eine bessere Unternehmensführung und eine höhere Markt- und Informationseffizienz wirken sich auf den Marktmultiplikator aus. Die Zusammensetzung der Sektoren hat ebenfalls einen großen Einfluss auf die Marktrenditen, und die führende Rolle im Bereich der Technologien war ein wichtiger Faktor für den Vorsprung der USA.

Abbildung 6: Reales BIP-Wachstum vs. Aktienrenditen

Rolling 10 years from 2003 to 2022

Wichtig ist auch, dass der Ausgangspunkt für die Bewertung des Marktes der Schlüssel zu langfristigen Renditen ist. Letztlich ist der Markt eine Diskontierungsmaschine, und die Erwartungen an das zukünftige BIP-Wachstum sind in den Preisen enthalten.

Aktienmarktrenditen sind ein besserer Indikator für das künftige BIP-Wachstum als andersherum.

Wir glauben, dass die am besten geführten Unternehmen dazu in der Lage sein werden, sich an ein Umfeld mit geringerem Wachstum anzupassen und zu gedeihen. Ein Zeichen für Führungskompetenz ist die Rückführung überschüssiger Geldmittel an Aktionäre, anstatt diese für Kapitalprojekte auszugeben. Chinesische Unternehmen erzielen inzwischen hohe Cashflow-Renditen und haben begonnen, Rückkäufe zu tätigen.

Sie passen sich nicht nur an die verschiedenen äußeren Herausforderungen in dieser unbeständigen Welt an, sondern investieren weiterhin in Technologie, Forschung und Entwicklung, kontrollieren ihre Kosten und bauen ihr Geschäft aus.

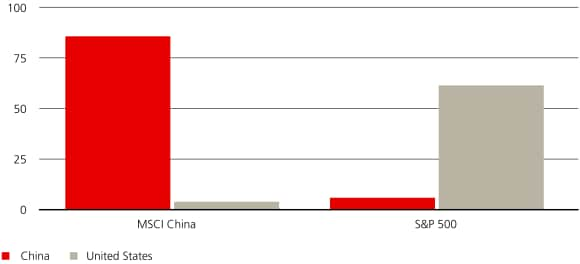

China wird global

Chinas Wirtschaft ist bekanntlich exportorientiert. Dennoch sind die Aktienerträge überraschend inländisch: 86% der Erträge der Unternehmen im MSCI China stammen aus dem Inland verglichen mit 62% im S&P 500.

Viele Unternehmen haben auf dem Inlandsmarkt ein spektakuläres Wachstum erzielt. Um das beibehalten zu können, müssen sie sich auf das Ausland konzentrieren. Das tun sie bereits: Chinesische Unternehmen florieren international zunehmend in Bereichen wie Online-Spiele und E-Commerce. Da diese Firmen den harten Wettbewerb im Inland bewältigt haben, sind sie unserer Meinung nach gut aufgestellt, um auf dem internationalen Markt erfolgreich zu sein. Dies zieht sich durch unsere Investitionen, da chinesische Unternehmen gerade erst beginnen, weltweit zu agieren.

In vielen Fällen sind sie bereits jetzt erfolgreich. Obwohl die Automobilindustrie traditionell nicht Chinas Stärke ist, ist es nun am Absatzvolumen gemessen der größte Autoexporteur der Welt und führt klar im Bereich der Elektrofahrzeuge. Langfristig rechnen wir mit weitaus mehr chinesischen Autos auf den Straßen anderer Länder. Chinesische Automobilhersteller überholen globale Marken, investieren stark in F&E und führen neue Technologien und Funktionen ein.

Es ist nur eine Frage der Zeit, bis außerhalb Chinas erkennen, dass chinesische Marken bessere Autos zu niedrigeren Preisen anbieten können.

Auch Unternehmen im Gesundheitswesen werden global wettbewerbsfähig beispielsweise weil F&E in China günstiger sind. Wir beobachten, dass chinesische Pharmakonzerne immer mehr Lizenzen vergeben, anstatt nur Lizenzen von globalen Unternehmen zu erwerben, wie es bisher oft der Fall war.

Im Großen und Ganzen gehen wir davon aus, dass chinesische Unternehmen in Bezug auf Technologien, Entwicklungsstand und Verständnis vom internationalen Markt weiterhin Fortschritte machen werden. Solange sie sich schnell anpassen und lernen, sollten sie in der Lage sein, erfolgreich aus dem internationalen Wettbewerb hervorzugehen.

Wir glauben, dass viele der branchenführenden Unternehmen langfristig immer noch eine CAGR von 15- 20% erzielen, wenn sie ihre Ausgaben kontrollieren und in internationale Märkte expandieren.

Abbildung 7: Geografisches Ertragsengagement an den Aktienmärkten in China und den USA

Investieren in ungemütlichen Zeiten

Die Erwartungen an chinesische Aktien sind auf einem Tiefpunkt. Globale Anleger gewichten China neutral oder niedrig und das Engagement von US-Hedgefonds in China ist auf dem tiefsten Punkt seit zehn Jahren.

Trotzdem hat der chinesische Markt Eigenschaften, die ein attraktives Umfeld für aktive Anleger bieten. Er ist tief und bietet viele Unternehmen zur Auswahl. Kleinanleger besitzen fast die Hälfte der Marktkapitalisierung des Streubesitzes, was dem Doppelten des US-Marktes entspricht. Sie neigen zu Hybris und Hysterie, was die Überreaktionen des Markts verstärkt.

Wir haben schon mal Stimmungsschwankungen erlebt. Die Geschichte lehrt uns, dass der beste Zeitpunkt für Investitionen immer dann ist, wenn sich die Anleger am unwohlsten fühlen.

Der China-Komplex

Der China-Komplex

Diese Sonderausgabe von Panorama ist China gewidmet und bietet eine umfassendere Sichtweise auf das Land aus der geopolitischen, nachhaltigen, wirtschaftlichen und marktwirtschaftlichen Perspektive.

Über die Autoren

-

Boriana Iordanova

Index Research Analyst im Team Systematic & Index Investments

Boriana Iordanova ist als Analystin für Index-Research im Team Systematic & Index Investments aktiv. Sie verantwortet das Research im Spektrum der Aktienindizes und befasst sich dabei mit Indizes sowohl mit einer Gewichtung nach Marktkapitalisierung als auch ohne Marktkapitalisierungsgewichtung (z. B. Faktor- oder nachhaltige Indizes).

-

Ian McIntosh

Head of Active Equities bei UBS Asset Management

Ian McIntosh ist Head of Active Equities bei UBS Asset Management und überwacht in dieser Funktion im Rahmen aktiv verwalteter Aktienstrategien weltweit Vermögenswerte im Wert von über 166 Milliarden US-Dollar. Er rückte 2019 in diese Rolle auf, nachdem er seit 2016 die stellvertretende Leitung dieses Gebiets innehatte. In seiner langjährigen Anlagelaufbahn mit dem Schwerpunkt Aktien bei UBS-AM war Ian McIntosh in verschiedenen anlagebezogenen Führungsfunktionen als Manager fundamentaler Portfolios und als quantitativer Analyst tätig.

-

Bin Shi, CFA

Head of China Equities

Jahre Erfahrung in der Anlagebranche: 28. Bin Shi ist Mitglied des in Hongkong ansässigen Teams Emerging Market and Asia Pacific Equities. Er ist der leitende Portfolio-Manager für die China-Aktien-Strategien. Bin Shi gehört dem Global Emerging Market and Asia Pacific Equities Team mit Sitz in Hongkong an. Er ist der leitende Portfolio-Manager für die China-Aktien-Strategien. Bin Shi stieß im Januar 2006 zu UBS und verwaltet den Fonds Greater China seit April 2006. Überdies verwaltet er die Strategien China Opportunity, China A und All China seit deren Auflegung im Juli 2010, März 2007 respektive Mai 2018.

Haben Sie eine Frage oder ein Anliegen? Wir setzen uns gerne mit Ihnen in Verbindung. Kontaktieren Sie unser UBS Asset Management Team für weitere Informationen.

Porträt unseres Führungsteams

Erfahren Sie mehr zu den Mitgliedern des Teams, das für die strategische Ausrichtung von UBS Asset Management verantwortlich ist.