Velocità di fuga?

In fisica, la «velocità di fuga» è la velocità minima alla quale deve muoversi un oggetto per superare l’attrazione gravitazionale di un corpo dotato di massa superiore senza ulteriore propulsione.

Alle porte del 2026, gli investitori si chiedono se la combinazione di innovazioni nel campo dell’intelligenza artificiale (IA), spesa pubblica e allentamento della politica monetaria permetterà all’economia mondiale di superare l’attrazione gravitazionale delle tradizionali dinamiche di «fine ciclo» e accelerare verso una nuova era di crescita.

L’IA è al centro di questo dibattito. L’attuale fase di forte espansione potrebbe generare gli incrementi di produttività necessari per superare alcuni limiti storici e aiutare le economie a raggiungere una propria velocità di fuga. La realizzazione di questo potenziale dipenderà dalla volontà degli investitori di continuare a finanziare l’IA, dalla capacità delle più grandi aziende tecnologiche di monetizzare l’innovazione e dalla disponibilità delle forniture di energia necessarie per il funzionamento delle nuove tecnologie.

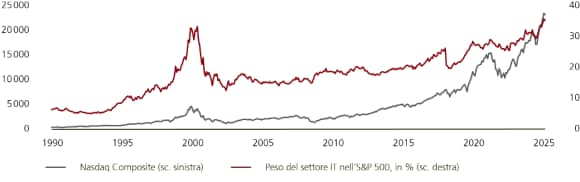

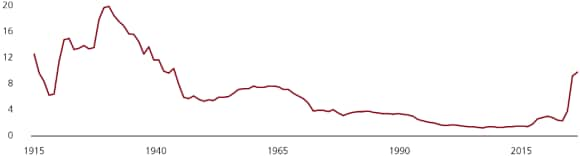

L’IA potrà spingere il mercato ancora più in alto?

Nasdaq Composite (sc. sinistra) e peso del settore information technology nell’S&P 500, in % (sc. destra)

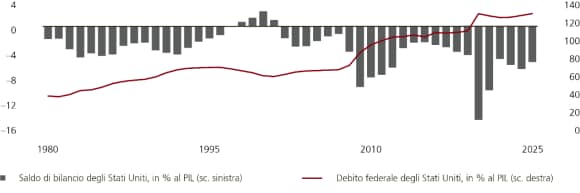

Il debito è un altro fattore cruciale per i principali mercati sviluppati. La spesa pubblica sostiene la crescita, ma in tanti Paesi (soprattutto quelli dove la popolazione sta invecchiando) la spesa governativa ha già raggiunto la «velocità di fuga» e continuerà ad aumentare in percentuale al PIL, a meno che vengano effettuati interventi decisi.

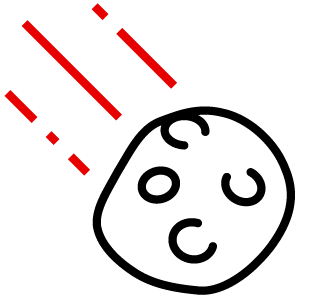

Inoltre, la deglobalizzazione incombe. L’interazione tra politica commerciale, politica interna e geopolitica continua a esercitare una grande influenza. La gravità della storia (fatta di scontri tra potenze emergenti e consolidate, cicli di integrazione e frammentazione e ripresa di conflitti sospesi) potrebbe creare ulteriore volatilità nel 2026. Un’altra domanda chiave per gli investitori è se i nuovi approcci in ambito politico permetteranno di «sfuggire» a queste dinamiche secolari.

In che modo i governi gestiranno la crescita del debito pubblico?

Deficit di bilancio (sc. sinistra) e debito federale (sc. destra) degli Stati Uniti in % al PIL 1

Nonostante l’incertezza che avvolge questi interrogativi, crediamo che stiano salendo alla ribalta alcuni principi durevoli per investire nel mondo di oggi. Nelle edizioni precedenti del nostro Year Ahead avevamo presentato le cinque «D»: digitalizzazione, decarbonizzazione, debito, demografia e deglobalizzazione. Ma non si tratta più di trend potenziali che si profilano in lontananza. Ormai sono tendenze concrete che stanno plasmando attivamente il panorama degli investimenti e che svolgono un ruolo di primo piano nell’elaborazione delle nostre previsioni per l’anno che verrà. Nel mio libro «The New Rules of Investing» sostengo la tesi «problemi grandi, spese grandi»: in altre parole, gli investitori devono individuare le aree in cui aziende e governi impiegano ingenti capitali.

È per questo motivo che ci concentriamo sui settori e sulle idee che si posizionano in linea con queste forze. IA, elettricità e risorse, longevità e materie prime si attestano tra i maggiori beneficiari dei cambiamenti strutturali e delle politiche di sostegno. L’aumento del debito potrebbe preludere a un futuro di «repressione finanziaria», ovvero un insieme di norme e politiche che convogliano i risparmi dei cittadini e i fondi delle banche centrali verso i titoli di Stato, abbattendo i rendimenti. Inoltre, l’incertezza relativa a politica commerciale, politica interna e geopolitica rafforza la tesi a favore delle coperture di por¬tafoglio e della diversificazione tra più asset class.

In ultima istanza, resta impossibile prevedere il futuro, ma siamo certi che il nostro approccio basato sull’analisi disciplinata e sui principi atemporali dell’asset allocation aiuterà gli investitori ad affrontare il 2026 e gli anni successivi.

Quale sarà l’impatto della politica sui mercati nel 2026?

Dazi medi effettivi statunitensi dal 1915, in %

Le nostre previsioni

L’intelligenza artificiale e la tecnologia hanno trainato l’accelerazione dei mercati azionari globali. I livelli elevati delle spese in conto capitale (capex) e dei tassi di adozione dovrebbero favorire ulteriori rialzi nel 2026, anche se sarà importante monitorare i rischi di bolla.

Le opportunità spaziano tra i segmenti dell’IA (abi¬litatori, informazioni e applicazioni), l’area elettricità e risorse e la longevità. Raccomandiamo di destinare fino al 30% dei portafogli azionari a queste idee di crescita strutturale.

Ci aspettiamo che la crescita economica mondiale si mantenga robusta, con un’accelerazione nel corso dell’anno. Negli Stati Uniti preferiamo tecnologia, utility e sanità. In Europa puntiamo su industriali, tecnologia e utility. In Asia privilegiamo le azioni di Cina (in particolare quelle del settore tec¬nologico), Giappone, Hong Kong, Singapore e India. Sui mercati globali siamo positivi anche sul settore bancario.

Il settore tecnologico cinese spicca come una delle migliori opportunità su scala globale. L’abbondante liquidità, gli utili solidi e i robusti afflussi dai piccoli investitori dovrebbero sostenere l’accelerazione dei mercati azionari cinesi, asiatici ed emergenti.

Le materie prime appaiono favorite nel 2026. L’offerta ridotta e la domanda crescente sostengono energia, metalli e merci agricole; i metalli preziosi si confermano efficaci strumenti di diversificazione.

Gli investitori in cerca di fonti di reddito dovrebbero diversificare l’esposizione abbinando obbligazioni di qualità e strategie a più alto rendimento con azioni che generano redditi e investimenti strutturati, soprattutto nelle regioni dove i rendimenti sono più bassi.

La strategia valutaria è importante. Preferiamo l’euro e il dollaro australiano al dollaro statunitense, perché i tagli dei tassi negli Stati Uniti potrebbero pesare sul biglietto verde. La repressione finanziaria potrebbe far salire la volatilità dei cambi in futuro.

I rischi principali sono legati a sviluppi deludenti sul fronte dell’intelligenza artificiale, un’accelerazione dell’inflazione, tensioni commerciali e timori per il debito. Detenere una quota adeguata di liquidità, strategie con caratteristiche di conservazione del capitale per bloccare i guadagni, obbligazioni di qualità e oro può aiutare a coprire i rischi di mercato.

Gli strumenti alternativi, come gli hedge fund e i private market, contribuiscono a diversificare ulteriormente le fonti di rendimento, ma è importante essere consapevoli dei relativi rischi, come l’illiquidità e la minore trasparenza.

Gli investitori che sapranno tracciare un piano preciso, impiegare la liquidità e costruire un portafoglio «core» solido composto da azioni, obbligazioni e strumenti alternativi, oltre a coprire i rischi su base selettiva e cogliere le opportunità in chiave tattica, riusciranno a mettersi nelle condizioni migliori per prosperare nel 2026 e oltre.

Gli investitori che sapranno tracciare un piano preciso, impiegare la liquidità e costruire un portafoglio «core» solido composto da azioni, obbligazioni e strumenti alternativi, oltre a coprire i rischi su base selettiva e cogliere le opportunità in chiave tattica, riusciranno a mettersi nelle condizioni migliori per prosperare nel 2026 e oltre.

Il 2025 in rassegna

Economia

Nel nostro Year Ahead 2025 avevamo previsto un moderato rallentamento della crescita nel 2025. La nostra previsione si è sostanzialmente avverata per le economie sviluppate (in questo momento ci aspettiamo una crescita dell’1,6% per l’intero esercizio), mentre quelle emergenti e in via di sviluppo hanno leggermente sovraperformato e appaiono avviate verso una crescita del 4,4% nel 2025, rispetto alla nostra attesa iniziale del 4,0%. Anche l’inflazione è diminuita in tutte le regioni, in linea con le nostre proiezioni iniziali.

Tassi d’interesse

Avevamo pronosticato una discesa dei tassi nel 2025, che si è verificata, anche se a un ritmo più graduale del previsto. Finora la Fed ha tagliato i tassi di 50 pb da inizio anno (rispetto alla nostra attesa iniziale di 100 pb) e potrebbe abbassarli di altri 50 pb entro il primo trimestre 2026. I rendimenti dei Treasury a 10 anni sono scesi dal 4,6% (a fine 2024) al 4,1%, in linea con la nostra previsione (4,0%), ma i rendimenti europei sono saliti a fronte dell’incertezza in ambito fiscale e politico.

IA

Avevamo individuato nell’IA l’idea d’investimento più importante del decennio e raccomandato di assumere un’esposizione alle mega cap quotate. Il settore IT statunitense ha registrato una crescita del 27% da inizio anno e le previsioni di spesa in conto capitale sono state superate di 3x in due anni. Ci aspettiamo ora che la spesa globale per l’IA aumenti dell’88% su base annua a 423 miliardi di dollari nel 2025.

Azioni

Avevamo previsto un rialzo dell’S&P 500 da 5917 al momento della pubblicazione del nostro Year Ahead 2025 a 6600 a fine 2025. L’andamento dell’indice è stato sostanzialmente in linea con le nostre attese. I mercati europei, emergenti e asiatici hanno sovraperformato quelli statunitensi, battendo le nostre proiezioni, e l’MSCI Europe, l’MSCI China e l’MSCI EM guadagnano rispettivamente il 15%, 36% e 31% da inizio anno.

Dollaro statunitense

Avevamo raccomandato di vendere dollari nelle fasi di apprezzamento. Inizialmente il biglietto verde si è rafforzato tra fine dicembre 2024 e gennaio 2025 e il cambio EURUSD ha toccato un minimo a 1.02. Il dollaro ha poi registrato il peggior primo semestre dal 1973, deprezzandosi più del previsto. Nel momento in cui scriviamo il rapporto EURUSD si attesta a 1.16, contro la nostra previsione iniziale di 1.12 a fine 2025.

Oro

Al momento della pubblicazione del nostro Year Ahead 2025 l’oro scambiava a 2675 dollari l’oncia. Ci aspettavamo che continuasse a salire e avevamo previsto che arrivasse a 2900 dollari l’oncia a fine 2025. Il metallo giallo ha addirittura sovraperformato rispetto alle nostre proiezioni, toccando un massimo storico a quota 4336 dollari l’oncia.

Investire nel 2026

Costruire un portafoglio robusto

A nostro avviso, gli investitori che sapranno tracciare un piano preciso, impiegare la liquidità in strumenti fruttiferi, costruire un portafoglio «core» solido composto da azioni, obbligazioni e strumenti alternativi, nonché coprire i rischi su base selettiva e cogliere le opportunità di mercato, riusciranno a mettersi nelle condizioni migliori per prosperare nel 2026 e oltre.

Scarica il PDF

La nostra prospettiva « Year Ahead 2026 », « Escape velocity? », è pensata per aiutarvi a individuare i segnali importanti, superare il rumore e agire con sicurezza.

Risk information

Risk information

Year Ahead 2026 – UBS House View

Chief Investment Office GWM | Investment Research

This report has been prepared by UBS AG, UBS AG London Branch, UBS Switzerland AG, UBS Financial Services Inc. (UBS FS), UBS AG Singapore Branch, UBS AG Hong Kong Branch, and UBS SuMi TRUST Wealth Management Co., Ltd.