Mirando hacia adelante

Lea nuestra proyecciones macro y de mercados a medio plazo - perspectivas a cinco años de 2020 a 2025

UBS Asset Management Investment Solutions

UBS Asset Management Investment Solutions

Nuestras expectativas a cinco años (2020-2025) en resumen

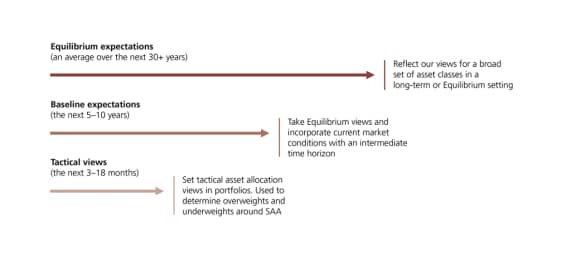

El equipo de soluciones de inversión de UBS Asset Management lleva a cabo una análisis macro de forma continuada con el objetivo de actualizar nuestras perspectivas de rentabilidad a cinco y diez años. Aprovechando la amplitud y profundidad de la experiencia proporcionada por más de 100 profesionales y un historial de gestión de activos de más de 36 años, nuestras expectativas del mercado de capitales cuantifican las expectativas de riesgo/retorno para un amplio conjunto de clases de activo, incorporan las condiciones económicas y de mercado actuales y proporcionan un componente clave para llevar a cabo la asignación de activos estratégica de una cartera.

Nuestra última publicación destacó nuestras hipótesis de junio de 2019. Desde entonces, la renta variable terminó la década con un admirable récord de 10 años y el impulso continuó con nuevos máximos hasta febrero.

Entonces llegó la pandemia y los mercados de renta variable cayeron más de un 30% antes de repuntar bruscamente. Los retornos de la deuda pública en todos los vencimientos disminuyeron en EE.UU., lo que redujo la rentabilidad esperada en términos de divisa local. Los mercados de crédito han sufrido sorprendentes altibajos, pero siguen en niveles relativamente amplios de cara a finales de mayo.

Las principales actualizaciones en nuestras hipótesis sobre el mercado de capitales a cinco años en comparación con nuestro informe de mediados de 2019 son:

- Los rendimientos esperados de la renta variable en términos nominales son más altos, ya que la valoración ha mejorado.

- Los rendimientos de la deuda pública son aún más bajos, por lo que los rendimientos esperados son menores. Los rendimientos europeos no cayeron tanto como los estadounidenses, pero fueron más bajos al principio.

- En general, hemos rebajado los rendimientos esperados a 10 años en los países desarrollados en 2025 entre un 0,4% y un 1,1%. Esto ha compensado parte de la caída de los rendimientos en los retornos previstos.

- Los diferenciales de crédito son más altos debido a los mayores riesgos de impago, pero los rendimientos son más atractivos en relación con los gobiernos. Los diferenciales tocaron fondo a principios de enero de 2020 antes de dispararse a finales del primer trimestre de 2020. En abril y en mayo se contrajeron significativamente.

- El dólar se apreció frente a la mayoría de las divisas, pero no a todas. Los mercados emergentes sufrieron depreciaciones muy importantes (Brasil -29,2%, por ejemplo). En general, consideramos que el dólar está sobrevalorado frente a las monedas de los mercados desarrollados y de los mercados emergentes..

Nuestro enfoque de las hipótesis del mercado de capitales

Las hipótesis del mercado de capitales (CMA) son fundamentales para diseñar una estrategia de inversión que ayude a los inversores a alcanzar objetivos específicos. Un plan de pensiones, por ejemplo, tiene pasivos con determinadas hipótesis de salarios, pagos e inflación; un endowment puede planificar distribuciones basadas en el crecimiento del presupuesto universitario; o una banca privada puede tener objetivos de ingresos y crecimiento real. En última instancia, los CME deben tener una lógica económica y una consistencia detrás de ellos que se vinculen con el entorno más amplio al que se enfrentan los inversores.

¿Quieres más información?

¿Quieres más información?

Suscríbase para recibir las últimas perspectivas e información de los mercados privados en todos los sectores directamente en su bandeja de entrada.

Ya sea que tenga una pregunta o una solicitud, estaremos encantados de ponernos en contacto con usted.

Nina Petrini

Head ETF & Index Fund Sales Spain