投资基金的技巧:市场反复震荡,“投资焦虑”怎么破?

面对市场反复震荡,我们应该如何应对“投资焦虑”呢?本期“养基堂”就给您3个切实可行的建议。

又到了年报和一季报的业绩披露期,有人欢喜有人愁。一些前期涨幅较大的白马股,因为业绩不及预期,近期纷纷出现了下跌,其中不乏一些基金重仓股。

面对近期A股市场的波动,看着基金净值的回撤,不少投资者心生疑问:都说基金赚钱,但面对市场反复震荡,我们应该如何应对“投资焦虑”呢?

本期“养基堂”就给您3个切实可行的基金投资的技巧与建议。

设定合理的投资目标

设定合理的投资目标

根据wind数据显示,2020年,普通股票型基金指数上涨55%,这是继2019年股票型基金平均上涨40%之后的又一年大涨。连续两年的火热行情,动辄翻倍的宣传文案,使得投资者对于基金投资收益的预期大幅提高。

但是,这样的收益率并非市场的常态。

根据中国基金业协会的统计,截至2018年末,近15年来,股票型基金平均年化收益率为14.1%,债券型基金平均年化收益率为6.9%。就连一度引领A股投资风向的社保基金,截至2019年末,其在A股二级市场的平均年化收益率“仅”为15%。

理想很丰满,而现实却很骨感。过高且不合理的收益预期一旦无法达成,投资者就容易把预期落空归咎于基金表现太差,对持有的基金失去耐心,从而过早离场。

在上期“养基堂”《基金投资技巧与建议:面对市场调整,这样做就对了》 一文中,我们分析过:基金持有期限越长,盈利的概率越大,并且投资收益越高。

相反的,如果基金持有时间太短,过早离场,就有可能错失原本可以获得的收益,得不偿失。所以,设定合理的投资目标,在尚未达到投资目标前,请保持耐心。

认清自己的风险偏好

认清自己的风险偏好

当然,投资目标的设定,还与投资者的风险偏好密不可分。

在投资中,有一个“不可能三角”,说的是任何投资品种都不可能同时满足高收益、高流动性、低风险三个条件。投资于流动性较好的产品,如果需要承受较高的风险,通常也会获得较高的预期收益作为风险补偿。

有的投资者觉得自己可以承受得了更高的风险,因而试图去获取更高的收益。但是当风险真的来临时,亲眼看到账户的亏损,很多人还是高估了自己的承受能力。

要真正了解自己的风险承受能力,可以将百分比换算成绝对值,比如你觉得能够承受10%的亏损,那么当真的投资100万亏损10万时,能不能承受?面对确切的数字,对自己的风险承受力做评估,往往会更加准确。

投资者需要根据自己的风险偏好,理性选择投资产品。

投资不能盲目跟风,认清自己的风险偏好,选对合适的产品,才能从容面对市场波动,实现最终的投资目标。

根据生命周期调整投资偏好

根据生命周期调整投资偏好

不过,投资者在不同时期,我们的投资偏好也会有所变化:例如,年轻时往往愿意承担更多风险,这是为什么呢?

生命周期理论认为,年轻人拥有更多的人力资本,通过日常工作,每月都有一笔相对固定的现金流入,这部分收入相当于固收资产。因而,年轻的投资者可以在金融资产中,配置更多的权益资产来平衡投资组合。

而随着投资者的年龄增长,人力资本相应地降低,相当于固收资产随之降低,这时需要在金融资产中配置波动性更小的债券来平衡组合。

另外,投资股票、债券的实际风险,也受到投资者持有期限的影响。

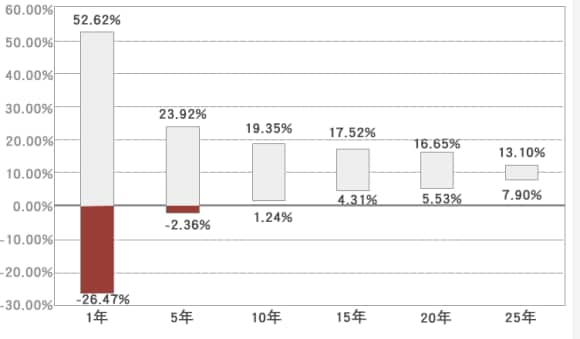

1950~1997年不同时间段普通股年收益率分布

在马尔基尔的经典投资著作《漫步华尔街》中有过这样的统计,在1950~1997年间,如果持有股票仅一年,可能大赚52.62%,也可能大亏26.47%。但是随着投资周期的拉长,亏损逐渐消失了。

这告诉了我们:当组合持有的时间足够长时,可以抵御相当一部分风险。

因此,从时间的维度来看生命周期投资,年轻人拥有“时间”优势,拥有稳定的收入,可以配置更多的股票类资产,通过时间来平滑波动,最终获取更高的收益。而随着投资者的年龄增长,收入和资产结构的调整,也需要相应地调整配置了。只有做到资产的均衡配置,在面对市场波动时,方显从容。

查理·芒格说:“渴望一夜暴富是相当危险的。”当我们设定了合理的投资收益预期,选对适合自己的投资品种,做好均衡的配置,剩下的就交给时间吧。或许这是面对市场波动更好的应对方式。