美债利率上涨股市就一定会跌?真相没那么简单!

美债利率的急升,给资本市场带来不少扰动。美债利率的变化,到底对股市会造成怎样的影响?

不久前,美债利率的急升,给资本市场带来不少扰动。于是,投资者把美债利率的上升,和股市的下跌联系在一起,对美债利率的上升表示担忧。

那么,这种判断是否准确?美债利率的变化,到底对股市会造成怎样的影响?

通胀预期升温,加息会来吗

通胀预期升温,加息会来吗

在解答这个问题之前,我们先聊聊通胀。伴随着美债利率的上升,以及一季度美国经济的强劲复苏,投资者对通胀产生一些预期,担心美联储是否会提前加息,进而加剧市场的波动。

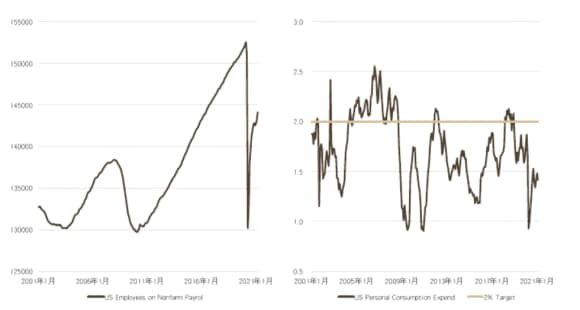

从数据来看,美国的3月的核心通胀为1.5%,而近期公布的4月的通胀数据略超市场的预期。我们认为,目前的通胀主要集中在大宗商品领域,其中很大程度是由于供给层面的阻碍所造成的,而并非真正的需求过热。所以,由此造成的通胀预期并非长期持久的预期。

而近期公布的美国4月非农就业数据低于预期,就业市场恢复到疫情之前的水平仍需要时间。

因此我们认为,达到美联储的就业和通胀目标,它不是一个短期的目标,而美联储离加息还有很长的距离。

美联储离加息还有很长距离

美联储离加息还有很长距离

就业仍有很大恢复空间,通胀需达到并超过2%的目标水平以加强锚定

利率波动,对股票影响几何

利率波动,对股票影响几何

前期造成股市大幅震荡的很重要的原因,是因为美债利率的快速上行。而美国的真实利率,也是有所上行,它背后反映了经济活动的复苏,而经济的增长实际上是有利于股票资产的表现的。

真实利率仍处于50年代以来最低水平

真实利率仍处于50年代以来最低水平

低利率环境更利于股票

从上图可以看到,如果把时间轴拉长,美国的真实利率仍处在50年以来的最低的水平,这对于全球的风险资产,特别是股票资产来说,仍然处于非常有利的流动性环境之中。

那么利率的变化,对股票资产到底会造成怎样的影响呢?为此我们做了一项研究。

利率变化以及股票表现(1/2)

利率变化以及股票表现(1/2)

利率稳定时股票表现更好

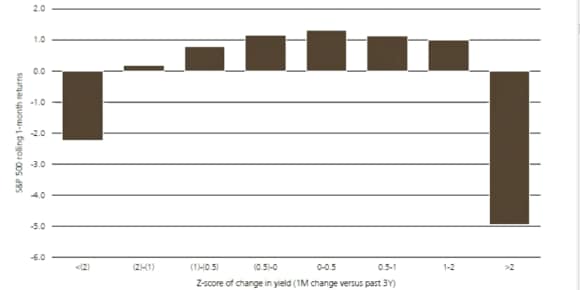

标准普尔500 指数1个月平均滚动回报与10年期收益率1个月变化的图

在上图中,横轴代表利率波动的幅度,纵轴代表相对应标普500指数的涨跌。我们可以看到:

- 当月度利率的上涨超过历史两倍的标准差时,标普500单月出现了约5%的跌幅;

- 当月度利率的下跌超过历史两倍的标准差时,标普500单月出现了约2%的跌幅。

因此,利率的大幅上涨和大幅下跌都对股票造成了负面的影响。而当利率相对稳定时,股票的表现更好。

利率变化以及股票表现(2/2)

利率变化以及股票表现(2/2)

信用利差走扩与利率上行同时出现时,股票下跌风险加大

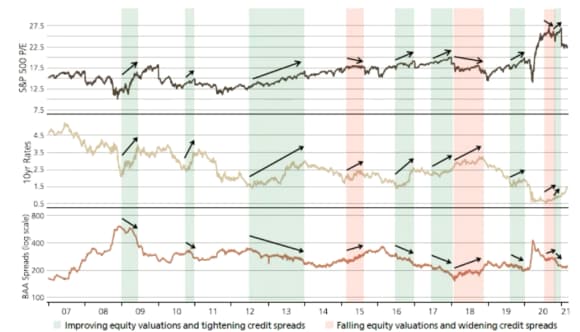

在上图中,从上往下分别是美国标普500市盈率、10年期美债收益率、以及美国信用利差的走势图。可以看到,很多时候10年期美债收益率与标普500市盈率呈现正相关的关系。

但是,如果当10年期美债收益率上行的同时,伴随着美国的信用利差同步上行,诸如2018年的情形,那么这时,对于股票就不是一个非常好的信号,对标普500的市盈率造成了压力。

因此,我们不能简单的看美债利率的涨跌,还需要观察信用利差的走势。

看好价值风格,同时关注风险因素

看好价值风格,同时关注风险因素

目前,在宏观的层面上,疫苗接种的加速,仍然是会促进全球的复苏,制造业和服务业将会成为经济复苏作出主要的贡献。

在当前的环境中,对于全球的价值股来说,它的估值仍处于低位,并且叠加盈利增速的预期,或将有更好的表现。

所以,对于资产配置 来说,我们认为得益于当前相对较低的利率环境,对股票资产维持谨慎乐观。价值股的前景好过成长股,并且新兴市场的货币也有所受益。

同时我们也需要关注两个主要风险:

- 中国经济能否稳步过渡至正常化政策环境。

- 利率波动加大会传导至其他资产。

我们需要关注利率的波动,并且关注信用利差的变化,以判断风险是否会传导到股票市场。