如何进行投资决策与预测?投资预测的“三碗面”

投资活动作为人类社会经济活动,它是复杂系统,各种结果都可能发生,而对复杂系统它的预测是概率预测。

香港中文大学会计硕士,复旦哲学研究生。崇尚理性,热爱哲学。当过工程师,搞过风险投资,做过财务顾问;潜伏企业操作资本运作十余载,经历过各种朴素的和花式的资本操作,著有《这就是会计:资本市场的会计逻辑》。

面对未来涨跌未知的市场,不少投资者希望通过预测来获得安全感。在股市中,热衷预测的人也不在少数。

价值投资大师、橡树资本的霍华德·马克斯认为:作为投资人,我们的工作很简单,就是和资产价格打交道,一是评估现在资产价格处于什么估值水平,二是判断未来资产价格会如何变化,三是做决策决定是否投资、何时投资以及投资多少。

在他眼中,所谓投资,不过是,今天做出安排,希望在未来某个时候获利;现在布局未来收获。换句话说,投资就是一种面向未来的安排。

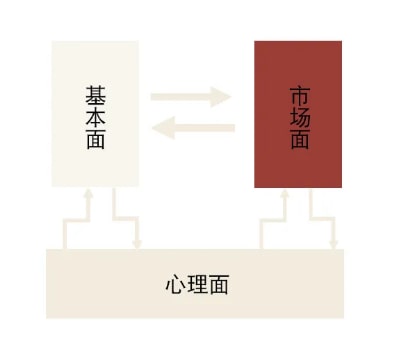

沿着这个思路,我把投资看作是在三个层面上的活动:

基本面,包括经济的、企业的;

心理面,是参与经济社会活动的人的情绪和心理活动;

市场面,是资产价格的表现(投资的初始行动和最终结果,都是在市场面完成)

基本面、心理面、市场面,它们组成了投资的“三碗面”,互相影响,互为因果,你中有我,我中有你。

在这种语境下,投资可以定义为,生活在基本面,决策在心理面,行动在市场面的活动。面向未来的安排与“三碗面”结合,就是需要预测企业未来,预测市场走势,预测心理面变化,这三种预测综合起来,就是对未来投资结果可能性的预测,以此作为投资预测与决策的依据。

不过,投资活动作为人类社会经济活动,它是复杂系统,各种结果都可能发生,而对复杂系统它的预测是概率预测。预测者会根据历史等各种预测,依据对投资可能的各种结果发生的概率进行估计。

预测即决策的胜率

预测即决策的胜率

如何进行投资决策?我们先来聊聊预测企业,这是我亲身经历的一个小故事。

我曾经在一家做手机结构件的公司当过几年董秘CFO,老板起家工厂在惠州,后来在深圳搞了新生产基地,主要生产都转移到了深圳,几千工人,红火火火好些年。

后来,行业形势发生根本性转变,高端手机机壳从塑胶材质转向玻璃、金属和其他特种材质,这家公司特长是高端塑胶,利润一直很好,行业趋势变化后,不得不从高端机型转向中低端,价格大幅下降,利润越变得稀薄。老板觉着转向中低端后,成本管控就成了核心问题,深圳人力成本毕竟比惠州高出一大截,所以决心将制造基地往低成本的惠州转移。

方针既定,老板团队执行力都是很强,本来惠州老厂区就有一块空地,正好建一个规划更佳规模更大的新工厂。从财务分析的角度,搬家在财务上有利可图的,我也支持。后来我离开了这家企业,若干年后,朋友告诉我那家公司搬到惠州后就一蹶不振,连续亏损。我觉着很奇怪,搬家到惠州不是成本更低吗?

成本确实低了,但是另外一个问题在预测时没有进入视野,或者没有引起重视,制造企业的核心团队,其实不是那几千普工,而是中间层的基层经理、一线工程师和有丰富经验的领班。搬家去了惠州,高层跟着走,普工当地再招,这些倒不是问题,而中坚团队大都把家安在深圳,大部分选择离开,少数跟到惠州后,也因为各种不适应逐步流失。失去了中坚团队,尽管设备还是那些设备甚至更好,产品还是那些产品,但是产品质量问题层出不穷,效率大不如前,无可避免走向衰落。

看了我这段亲身经历,你可以理解我的观点,企业基本面预测是一个概率预测,是一个在不完全信息下的概率预测,并且受预测者的主观偏好影响。所以,详细全面的尽职调查,对行业的理解、企业深度研究,才能够让专业投资者提高预测的胜率。

预测即未来的预期

预测即未来的预期

未来市场的走势往往很难预测,这是为什么呢?

因为预测市场,需要分析人们对未来的预期。比如要预测六个月以后的股票市场,那就是要站在今天预测人们在六个月后对更远未来的预期。然而,如果六个月后人们对未来的预期在今天可以被预测到,那么这个预期就不是未来的预期,而是今天的预期,应该被反映到今天的股价上,而不是六个月以后的股价。

这和索罗斯所说的反身性原理不谋而合。人们一旦形成预测,形成信念就会付诸行动而不是等到未来,这样人的行动就会改变市场,从而反过来改变你要预测的市场。

同样,霍华德·马克斯也认为:“我们根本无法知道未来“宏观面”会怎样,比如未来经济、市场、地缘政治情况。要是我们得到的信息和别人一样多,分析方法也和别人一样,在宏观分析与预测上持续超越其他人是非常困难的。对于绝大多数人而言,宏观面可以说是不可知的,或者在很大程度上不可知,因而不足以让投资者持续跑赢市场。”

这些都说明,长期市场很难被精确预测。

预测具有局限性

预测具有局限性

有一本经典的投资著作《漫步华尔街》,该书的随机游走理论,对我影响非常大,以至于很长时间,我对于技术性分析选股这事嗤之以鼻。可是在实际生活中,确实有不少朋友正确或者有效预测了股票的情况,难道他们仅仅是运气?

直到我在泰洛克教授在《超预测》中读到这样一段,让我深深地反省,只言片语,绝不是真懂。

泰洛克教授说:随着我的研究成果传播开来,它所包含的表面意义发生了突变。我的研究所显示的是,在我提出的“许多”政治和经济问题上,专家预测的平均水平比瞎猜好不了多少。然而,“许多”不代表全部。在仅需一年时间即可验证的短期问题上,专家最容易做出准确判断,当他们试图预测更长时间之后的事件时,准确性就会下降,在3年至5年的问题上,水平接近于掷飞镖的黑猩猩。

这是一个重要发现。它揭示了在复杂世界中专业预测的局限性,以及超级预测家的能力范围。注意能力边界,这与巴菲特强调的能力圈很类似。但是识别自己的能力并不是人类的长项,我们很难区分哪些事情我们可以做出可靠预测,而哪些不能。

泰洛克教授在《超预测》中写道:某事物的可预测性如何,取决于三个因素:

- 我们想要预测的内容;

- 预测时间的远近;

- 在什么情况下进行预测。

我们都有体会,大多数情况下,气象预测关注的是未来两天的情况,通常是非常可信。

但是,如果预测的一周后的天气,准确性会降低,如果时间超过三个月,问问掷飞镖的黑猩猩亦可。所以,我们不能说天气是不可预测的,只能说某些情况下在一定程度上可以预测。就预测而言,知道预测的局限性在哪里,这本身就是一项了不起的成就。

预测市场和世界上大多数预测一样,属于复杂系统预测,不像简单系统可以有一个模型精确预测,这种系统的预测只能是一个概率预测,概率预测的准确率高低,按照泰洛克教授观点,取决于预测的内容,时间的远近和预测时情形。

面对不确定性的市场,我们通过预测来寻求获得确定性的安全感。而当我们知道了预测的局限性之后,希望能用一种更理性的态度来看待投资预测的“三碗面”。