结构性投资机会:复苏不会一蹴而就,结构性机会在哪里?

目前市场环境下,我们看好票息策略,在企业进一步复苏,经营效率进一步好转的情况之下,会取得不错的收益。

结构性投资机会观点摘要

结构性投资机会观点摘要

1、国内消费复苏加速,其他版块出现分化。

2、财政带动下,投资需求将继续成为主要动力。

3、市场流动性边际略收紧,或对后续部分需求形成下行压力。

4、刺激政策面临退出,经济能否接棒有待验证。

复苏继续,节奏放缓

复苏继续,节奏放缓

年初新冠疫情爆发后,国内经济短期受到重挫,各项经济数据出现断崖下跌,而随后的数月开启了快速“填坑”之路。在刚过去的黄金周中,根据文化和旅游部的数据,有超过6.3亿人在全国旅行,这几乎占去年同期旅行人数的80%。同时,游客消费恢复到去年水平的近70%,达到700亿美元。

这些迹象表现经济复苏仍在继续,而目前经济进入复苏的下半场之后,我们认为复苏的节奏会有所放缓。经济总量的数据如期改善,但是从分项数据来看,出现了一些分化的迹象。

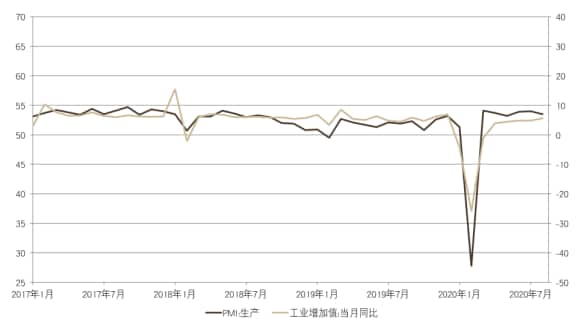

从国内总的形势来说,工业增加值在持续复苏,它跟PMI的增长趋势非常接近,已经把“坑”填满,回升至疫情前的水平。后续还有增长的空间,但是复苏的斜率会比过去几个月低很多。

工业增加值超预期抬升,预计近期回升至疫情前水平

工业增加值超预期抬升,预计近期回升至疫情前水平

总量数据如期改善,分项数据出现分歧

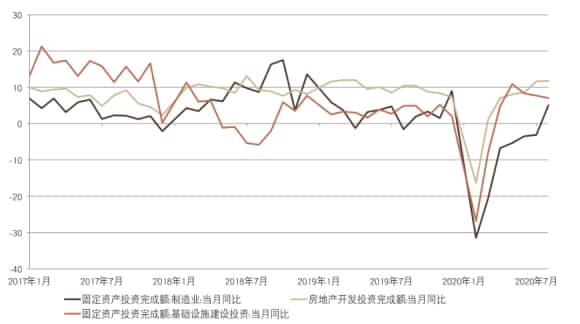

在投资的层面,三个最主要的板块就是制造业、房地产开发和基建。其中,房地产开发和基建在前几个月的复苏中起到了比较大的作用,但5、6月之后,它们增速的斜率就已经放缓了。制造业在早期的复苏力度并不是特别强,但是在8月份突然加速,这和出口、消费、以及房地产等相关行业的复苏息息相关。

我们认为基建还有一些上行空间,它的空间来自于财政的发力。今年总的财政目标,包括国债、特别国债、地方债、专项债加起来差不多有8.5万亿的空间,而截止到8月份,它的发行进度不到70%。那么在接下去的几个月,地方政府的专项债还会加速发行。而在发行后的几个月,它就会被投入到实物工作量。所以我们预计,基建在经历了两个月左右的放缓之后还会提速,大概率保持在10%以上的增速水平。

制造业以及民间投资加速,房地产和基建放缓

制造业以及民间投资加速,房地产和基建放缓

总量数据如期改善,分项数据出现分歧

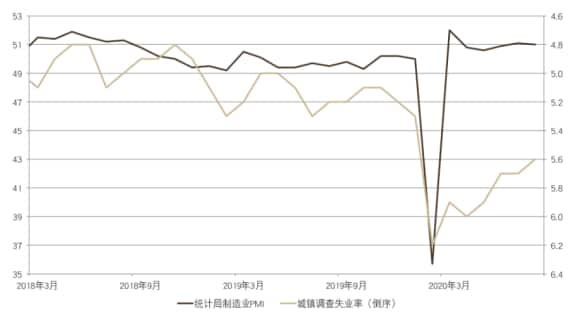

消费是支撑此轮复苏的重要力量,不过要想持续复苏,需要有更低的失业率和更高的可支配收入。我们看到,从今年3月以来,城镇调查失业率逐步下行,在国内经济进一步企稳的大的背景之下,失业率的下行还会持续,所以它将会对消费力复苏提供较大支撑。

失业率下行,消费力有望进一步提升

失业率下行,消费力有望进一步提升

近期经济的支撑

变数增加,波动抬升

变数增加,波动抬升

经济的复苏不会一蹴而就,中间会出现很多阻力。首当其冲的就是海外疫情的反复,这无疑给复苏中的全球经济带来更多担忧。美国是最大的消费市场,如果美国受到了疫情的扰动,那么对于全球外需板块的影响还是非常大的。

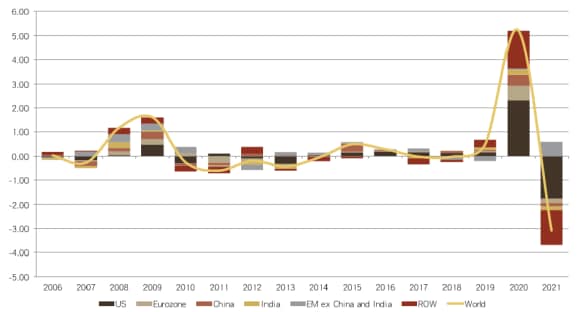

今年由于大幅加大财政支持力度,导致财政赤字的增加和宏观杠杆率的大幅上行,很明显这样的状况长期来说是不可持续的。当经济迈入复苏轨道后,财政刺激也将面临退出风险,此时实体经济能否接棒刺激政策将有待验证,这也是需要持续关注的一个风险点。当然,若能尽早研制出有效疫苗,那么内外需可以同步发力,从而给实体经济的复苏带来很好的支撑。

今年全球财政刺激创纪录,明年将面临退出风险

今年全球财政刺激创纪录,明年将面临退出风险

实体经济能否从刺激政策手中接棒?

中美关系仍然是一个主要的外围不确定因素。不过我们看到不管是股市也好、人民币也好,受到中美关系的冲击的程度,边际影响正在减弱,对于市场的冲击并没有那么大,但仍会给市场造成一些扰动。我们会密切关注美国大选的进程,以及其一揽子政策,从而采取相应的应对措施。

中国资产大类——中性配置风险资产

中国资产大类——中性配置风险资产

关注结构性机会、货币政策变化、以及国际政治尾部风险

震荡不改,关注结构性机会

震荡不改,关注结构性机会

从市场层面来看,无论是新发基金量还是融资买入额,都已经从今年高位下跌了近一半,说明近期市场情绪有所下滑。A股经过7月初的大涨之后,整体估值已有所提升,目前基本处于震荡格局,没有明确的方向。在流动性边际略收紧的情况下,股市正由流动性驱动转向基本面驱动。而基本面复苏已经基本反映预期,股市难以有整体大幅向上拓展的动力,所以我们预计目前震荡的格局可能会继续延续,行情依然分化,需要更加关注具体行业和板块的基本面状况,挖掘其中的结构性机会。

债券市场投资在经历了一轮回调之后,或延续震荡走势。10年期国债从5月开始上行,9月以来基本走平,反应了市场对未来经济的走势仍持观望态度。而信用利差从9月份开始有一个小小的抬升,说明市场对流动性收紧以及信用风险有一定的担忧。经济复苏在持续,不支撑利率立刻掉头,利率整体仍维持区间震荡,我们将持续关注政策取向。

在目前的市场环境下,我们看好票息策略,在企业进一步复苏,经营效率进一步好转的情况之下,将会取得不错的收益。