2021年美林投资时钟与通货膨胀预期分析

美林时钟是否指向了通胀?面对2021年通货膨胀预期的升温,投资者应该如何应对?而美联储会采取行动吗?

春节期间,外围市场纷纷大涨,一片红火。大宗商品方面,2020年跌幅惊人的原油,一度突破64美元,又重新回到了疫情之前的水平。

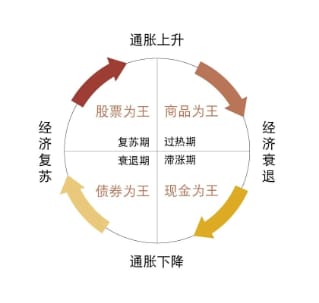

美林“投资时钟”理论根据经济增长与通胀的不同搭配,将经济周期划分为衰退期、复苏期、过热期、滞涨期四个阶段。在这四个阶段中,不同的资产轮番表现,所以美林时钟是一个指导投资周期非常实用的工具。

当前,经济复苏预期进一步提升,推动了以原油为代表的顺周期品种纷纷创出阶段新高。投资者或许会有担忧:下一步,美林时钟是否指向了通胀?面对2021年通货膨胀预期的升温,投资者应该如何应对?而美联储会采取行动吗?

瑞银资产管理宏观资产配置策略主管Evan Brown将从全球视角,给您带来不一样思考。

2021年通货膨胀预期分析观点摘要

2021年通货膨胀预期分析观点摘要

1、投资者担忧货币刺激计划提前退出,导致金融市场出现波动;

2、要形成持续的通胀压力并恢复充分就业尚需时日,美联储实施退出策略为时尚早;

3、我们认为,在经济实现完全复苏之前,美联储不会大幅加息和收紧金融环境。而暂时性的市场波动,是增持风险资产的良机。

市场出现新的担忧

市场出现新的担忧

随着疫苗接种的普及,美国各州政府重新放开出行限制,人们对经济复苏的前景也逐渐乐观了起来。而此时,投资者担忧的问题出现了:美联储会在何时退出货币刺激计划?

由于在疫情之后,美国实施了大规模的财政和货币刺激,导致了通货膨胀的预期进一步升高。这种情况下,投资者对后续金融政策的收紧会有些许担忧,这会导致实际收益率和美元汇率出现上升,从而对风险资产产生负面的溢出效应。

比如一些成长股,它们目前的估值处于较高的水平,而这种高估值依赖长期超低利率的支撑。如果利率出现上升,它们的估值将受到挑战。

在担忧货币政策收紧的情绪之下,市场会出现一些波动。我们认为,市场波动的大小很可能取决于美联储能否通过加强前瞻指引,将削减资产购买规模与随后的加息区分开来,从而抵消缩表的影响。

美联储主席鲍威尔近期表示,加息不是解决金融市场过剩和潜在不稳定的合适工具。这也在一定程度上平缓了市场的波动。

财政刺激加码

财政刺激加码

同时,美国即将到来的大规模财政刺激,也是我们预计收益率上升令风险资产市场不安的一个重要因素。

大规模财政刺激政策,一方面会让美联储最终加息的时间提前,另一方面,也会向建立更有力的长效财政政策机制推进,这将推动长期增长、推高通胀和利率预期。

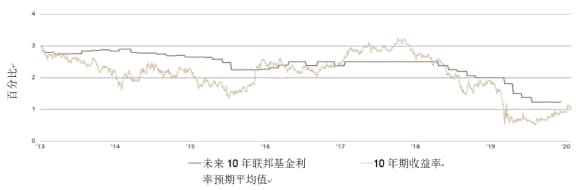

联邦10年预期通常是10年期国债收益率的上限

联邦10年预期通常是10年期国债收益率的上限

上图是10年期美国国债收益率与未来10年联邦基金利率平均值的对比图。10年期联邦基金利率平均值,通常是10年期美国国债收益率的上限。自2014年以来,两者平均相差1.25%。

这也告诉我们,随着财政刺激的推出,长期收益率有望上升。但是,如果大幅超过上述平均值,将会引来美联储的反制措施,因此这种上升幅度是暂时性的。

美联储的两项任务

美联储的两项任务

在经济重新开放的早期阶段,积压的消费需求,再加上潜在的供给瓶颈,可能会加剧基数效应驱动的通胀上升。

但是,在美联储的新框架下,加息之前还需要满足两个条件:

1、劳动力市场的就业率恢复到疫情之前的水平;

2、通货膨胀率持续上升至2%以上,而不只是通胀预期的上升。

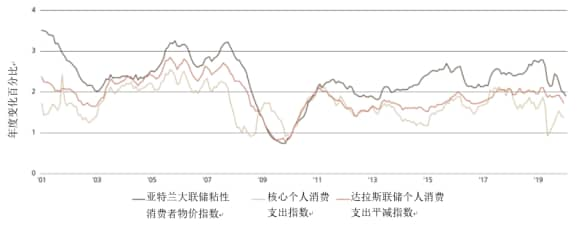

数十年来美国通胀的核心指标一直很温和

数十年来美国通胀的核心指标一直很温和

从上图中可以看到,近十几年来,美国通货膨胀率一直保持温和。即使疫情前3.5%的失业率水平,也不足以显著推升通胀水平。

如果就业市场的复苏趋势,能够达到上一个周期中最强阶段的水平,那么实现美联储所认为的最低标准的就业率,需要近三年时间。因此,在相当长的一段时间内,剩余劳动力很可能会抑制预期的国内服务业通胀。

尽管市场会对美联储灵活的通胀管理目标进行测试,使得市场产生一定的波动,但是我们认为,美联储不会对短期的通胀过度反应。这意味着,利率仍然会保持在较低水平,宽松的货币政策将延续。

宽松的货币政策将促进更强劲和广泛的复苏,继续支持风险资产估值,这有利于我们偏爱的顺周期的机会。而暂时性的市场波动,或是增加风险资产配置的好机会。