2020年美元走势分析:美元走势弱势纠葛,相对价值机会可期

全球经济不确定性上升会限制美元下跌的幅度和持续时间,我们对美元的看法并没有那么悲观。

美元走势分析观点摘要

美元走势分析观点摘要

1、美国大选对金融市场的影响将会变得更加显著,不断上升的政治不确定性以及潜在的政策变化很可能对美元不利。

2、美元战术性走弱为外汇市场以及股票和固定收益市场提供了相对价值机会。

3、全球经济不确定性上升会限制美元下跌的幅度和持续时间,我们对美元的看法并没有那么悲观。

“两大支柱”弱化,美元需求减弱

“两大支柱”弱化,美元需求减弱

今年3月,新冠肺炎疫情扩散引发金融市场出现避险热潮,使得当时的美元实际汇率达到10年来的最高水平。

我们之前就认为,3月份将是美元多年牛市的高点,随后将走弱。疫情暴发后,美国采取的货币政策以及应对危机的措施,是我们做出这一判断的主要依据。

美国相对良好的增长前景以及可观的收益率溢价,曾是支撑美元强势的两大支柱。如今这两大支柱已明显弱化。与此同时,政治不确定性不断上升可能会增加战术性投资期内美元面临的不利因素。

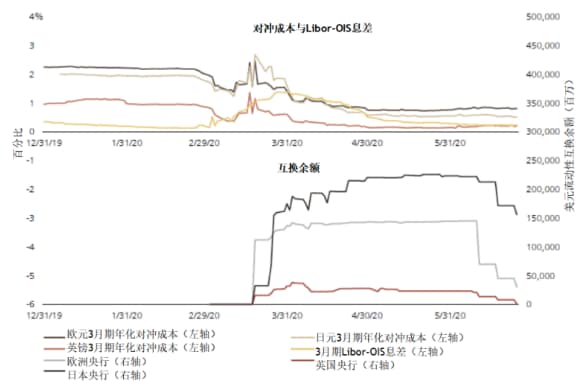

宏观不确定性仍是关注焦点,不过市场动荡引发的美元需求表明,类似今年3月的危机阶段已经过去。其他央行与美联储的互换余额已经下降,表明全球对美元的需求有所减弱,能够更容易地通过传统融资市场而非紧急措施来满足资金需求。

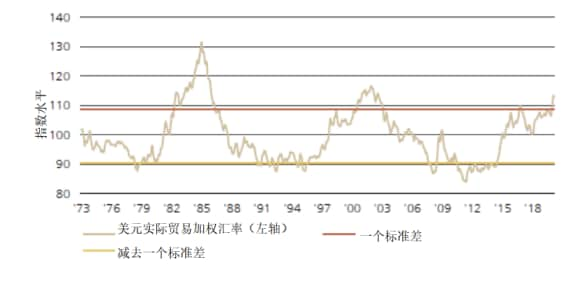

美元实际贸易加权汇率处于历史高位

美元实际贸易加权汇率处于历史高位

美联储美元指标超出其长期平均水平一个标准差

经济活动复苏,2020年美元走势逆转

经济活动复苏,2020年美元走势逆转

金融压力见顶回落后不久,全球经济出现初步回升。从历史来看,自《广场协议》签署之后,经济周期触底与美元走弱总是同步发生。

逆周期货币政策为经济复苏奠定了基础,促进投资者对在规避市场风险期间建立的美元多头头寸进行平仓,从而为大宗商品价格提供了支撑,而大宗商品价格通常与美元走势相反。

考虑到美国国债收益率与其他发达国家国债收益率走势趋同,再加上美联储趋于零利率下限的降息措施、激进的资产购买计划以及潜在的收益率曲线控制措施,在这个特殊的转折时期,人们有理由相信美元将会走弱。

以美元为中心的金融压力正在消退

以美元为中心的金融压力正在消退

美元对冲成本、Libor-OIS息差以及互换额度的使用均出现下降

美元贬值,跌幅有限

美元贬值,跌幅有限

根据我们对美元的战术预判,我们认为各资产类别涌现出许多相对价值机会。做多欧洲货币兑美元、做多黄金以及看好某些新兴市场货币投资管理等,就是这种观点最直接的体现。

对于以美元为基础货币的投资者来说,在这种背景下,有必要在非对冲的基础上加码国际股票。另外,我们认为,随着风险偏好范围的扩大,新兴市场美元债券有可能后来居上,表现优异。

我们认为美元将回落,不过并不认为美元将出现结构性、持续性下跌。考虑到美元在贸易结算、储备积累和国际债券发行方面的主导地位,一轮疲弱走势并不会危及它作为全球储备货币的地位。

全球经济不确定性上升再加上一些反面因素,会限制美元下跌的幅度和持续时间,使得我们对美元的看法并没有那么悲观。

在十国集团货币中,美元的利差仍然高于平均水平,而在2008-2009年金融危机之前漫长的熊市期间,美元是十国集团外汇中收益率最低的三种货币之一。美联储不愿将政策利率降至负值区间,这应该能保证美元在此次转折期间避免这种命运。

相较于美元,人民币近阶段持续走强,主要得益于中国经济在疫情后率先企稳复苏。未来人民币能否继续走强,更多将取决于中国经济的增长幅度。