固定收益考量因素—— 投资绿色债券并不简单

近年以来,越来越多投资者对绿色债券的兴趣日渐浓厚。让我们了解为何这个新兴市场将继续增长。

作者

作者

Matthias Dettwiler,董事总经理,固定收益指数主管;

Francis Condon,执行董事,可持续投资研究分析师;

Oya Ecevit,董事,固定收益专家

绿色债券市场不断增长,其规模几乎每年翻一番,为广大投资者提供了投资绿色项目的新工具。因此,我们认为,对这个新兴市场做进一步思考是有益的。

2014年初,彭博巴克莱明晟推出了全球绿色债券指数,其他指数编制公司随后跟进。尽管绿色债券指数市场相对较小,但在某些情况下,各指数之间的差异巨大,因此我们重申,进行指数分析是必不可少的环节,因为投资者需要了解指数范围与构建。

尽管近年来关注可持续性主题的投资者和传统投资者对绿色债券的兴趣日渐浓厚,并推动该市场呈指数级增长,但其市场规模依然很小。彭博巴克莱明晟绿色债券指数有304只债券,而彭博巴克莱全球综合指数有22,742只债券(截至2018年12月底)。虽然二者的市值不同,但考虑到发行人的全球分布和类型,我们依然认为这两种指数从风险回报角度看具有可比性。二者的久期相似,均为7年左右,但绿色债券指数的收益率大约低0.20%。还应考虑到,该绿色债券指数也是唯一一只欧元(62%)成分占比大于美元(27%)的全球指数。相较之下,彭博巴克莱全球综合指数的欧元和美元成分占比分别为25%和45%。

该全球综合指数包括所有融资需求的流通债券,而绿色债券指数则仅包含符合条件的项目融资,其发行所得资金指定用于特定目的。因此,这两只指数的构成和动态,比如发行人权重和行业配置差异较大。

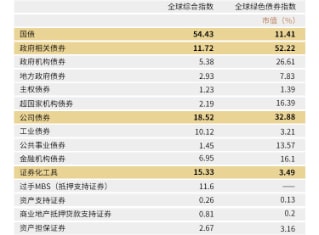

从图表1可以清楚地看出,两种指数并不适合行业之间的细致比较,我们应分析造成这些差异的不同原因。绿色债券市场规模预计将持续快速扩大,各方都有望从中受益。

图表1:行业配置比较

一旦美国发行人将绿色债券作为绿色项目的融资来源,则当前欧洲发行人(或至少是以欧元计价的债券)占优势的现象将消失。毋庸赘言,政府将对绿色债券市场产生最大影响。目前发行的主权绿色债券极少,但与5-10亿欧元的流通公司债券相比,这些主权债券的规模则相对较大。

最后,由于绿色债券市场规模依然相对较小,每一只新债券的发行都将对现有市场相应地造成较大影响。如前所述,如果政府开始发行绿色债券,那么行业配置将发生重大变化,且整体收益率或将下降,因为当前大部分发行人是公司和超国家机构,它们提供的收益率通常高于政府债券。

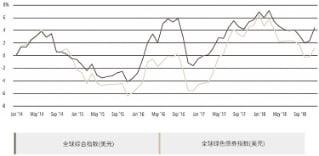

近年来,所有这些差异在两种指数的业绩比较中正变得愈发明显。

但是,考虑到业绩历史不长,不宜从中得出太多结论。此外,这两种指数的构成和动态目前也差别较大。例如,绿色债券指数依然只有极少数发行人,因此每一只债券的发行均对指数的风险回报特征产生较大影响。预计这些动态在不久的将来可能仍会持续,并将继续推动非系统性风险。

除了与标准债券指数比较外,我们还需注意,并非每一只新发行的绿色债券都将纳入绿色指数,因为它们还需满足额外的指数纳入标准;MSCI增加了筛选标准,以确保它们达到一定的“绿色”质量。

这些资格标准反映了《绿色债券原则》中表述的各个主题,并要求承诺:

这些资格标准反映了《绿色债券原则》中表述的各个主题,并要求承诺:

- 发行所得资金用于已声明的目的

- 绿色项目评估与筛选流程

- 发行所得资金管理流程

- 持续报告将发行所得资金用于环境方面的成效

根据明晟ESG研究绿色债券分类法,债券分为7个主题,即:

根据明晟ESG研究绿色债券分类法,债券分为7个主题,即:

- 替代性能源

- 能源效率

- 污染防治

- 可持续水资源

- 绿色建筑

- 气候适应性

- 其他

图表2:总回报的比较

图表2:总回报的比较

与此同时,公司获得的绿色证书缺乏标准化,使得绿色债券的质量难以保证。因此,投资者在投资于那些贴有“绿色”标签但未进行额外筛查的基金时应格外谨慎。

作为主动型管理人,基金公司需要进行基本面分析,不但要分析一家企业的传统信用指标,还要分析绿色债券所资助的绿色项目的质量。主动型管理人面临的另一个挑战是,在目前相对较小的市场内进行主动投资可能非常困难,这不仅是因为机会有限,而且也因为迄今绿色债券的流动性远低于传统债券。这可能有三方面的原因。

首先,当前绿色债券投资者通常侧重于买入并持有投资组合,因此他们在初级市场中买入债券后,很少卖出或交易。

其次,绿色债券领域缺乏主动型管理人,这不利于形成一个界定明确的相对价值分析框架,从而导致定价通常受发行人驱动,而非投资者。

最后,主动型管理人可能会发现,为一只绿色基金挑选最好的绿色债券,并补充一些非绿色债券,管理这样的一只绿色债券基金从价值上来看会比较可观,但从影响力和可持续投资角度(投资绿色债券背后的初心)来看,这通常就成为了一项挑战。绿色债券市场势必继续快速发展,而市场参与者,不管是否是专门的绿色债券投资者,均需积极参与其中。