Uno stato imprenditoriale

La Cina si candida a diventare la superpotenza dell'innovazione del XXI secolo. Avrà successo?

Con l'avanzare della Quarta Rivoluzione Industriale e la contrazione dei tempi per il raggiungimento dell'obiettivo zero emissioni, il progresso globale è destinato a dipendere sempre più dall'innovazione tecnologica.

I Paesi che saranno in grado di costruire e mantenere la leadership in tecnologie fondamentali come l'intelligenza artificiale (IA), l'informatica quantistica e l'energia pulita raccoglieranno di certo enormi benefici, dal punto di vista sia politico che economico: un aspetto che la Cina ha riconosciuto e codificato da tempo nella sua politica industriale. In questo contesto, vale la pena chiedersi fino a che punto il modello stato-centrico della Cina ne aiuterà o ostacolerà gli sforzi per raggiungere il dominio tecnologico in diversi settori strategici.

Lo Stato come catalizzatore di innovazione

Lo Stato come catalizzatore di innovazione

Con ogni probabilità, oggi il frutto dell'innovazione più onnipresente nelle vite di ognuno di noi, è lo smartphone: un dispositivo che cattura a tal punto la nostra attenzione da impedire alla maggior parte di noi di separarcene volontariamente.

In effetti, molti considerano lo smartphone come l'archetipo del trionfo dell'innovazione del settore privato: la prova fisica del potere del capitalismo di incentivare e manifestare prodotti e servizi che cambiano la vita.

Tuttavia, come ci ricorda Mariana Mazzucato nel suo libro The Entrepreneurial State, "Sebbene la bellezza del design e l'integrazione dei componenti siano merito del genio di Jobs e del suo grande team, quasi tutte le tecnologie all'avanguardia presenti nell'iPod, nell'iPhone e nell'iPad sono il risultato, spesso trascurato e ignorato, degli sforzi di ricerca e del sostegno finanziario del governo e delle forze armate".

Dalla tecnologia touchscreen al GPS, da SIRI a Internet, il lancio del primo iPhone da parte di Apple nel 2007 si basava su una serie di tecnologie che hanno radice nello sviluppo finanziato dallo Stato.

Esempio 1: cosa rende "smart" un iPhone?

Esempio 1: cosa rende "smart" un iPhone?

Riconoscere tutte queste radici tecnologiche non toglie nulla all'utilità straordinaria dell'iPhone, e la combinazione di queste specifiche tecnologie in quello specifico formato rimane un'opera di creatività commerciale di cui Apple ancora oggi raccoglie i frutti. L'innovazione in tutti i campi è iterativa; le scoperte di oggi si basano su quelle delle generazioni precedenti.

Ma la disamina della tecnologia dell'iPhone introduce importanti sfumature nel dibattito sull'innovazione e su quali siano le condizioni migliori per produrla. I più dogmatici tra i liberali economici spesso feticizzano l'innovazione come un fenomeno esclusivamente capitalista, un miracolo economico portato dalla libera concorrenza che ha successo a dispetto dell'intervento statale.

Secondo Mazzucato, questa è nel migliore dei casi una semplificazione eccessiva, nel peggiore una contraddizione della realtà. L'autrice sostiene che lo Stato svolge invece un ruolo chiave nella catena dell'innovazione. Grazie alla sua disponibilità ad accettare rischi, teorie e costi, lo Stato ha spesso gettato le basi su cui l'impresa privata ha realizzato le più grandi scoperte commerciali del mondo.

La storia recente fornisce un ampio sostegno a queste argomentazioni. Come sottolinea Mike Nell, Senior Equity Analyst e Portfolio Manager di UBS Asset Management, nella citazione di seguito:

Il programma spaziale statunitense degli anni '50 e '60 ha prodotto un'infinità di tecnologie che in seguito sono state commercializzate con un successo spettacolare, tra cui satelliti, microchip, sistemi di filtraggio dell'acqua e latte artificiale

In Asia, l'ingresso della Corea del Sud nell'industria delle memorie a semiconduttori è spesso citato come un esempio da manuale del cosiddetto "stato sviluppatore", e ha ovviamente ottenuto un successo travolgente.

In quest'ottica, è probabile che le condizioni ottimali per l'innovazione emergano da un'interazione tra la sfera pubblica e quella privata, con lo stato che promuove le infrastrutture fondamentali e le tecnologie di punta, e il settore privato che le costruisce e le itera con un occhio di riguardo alla domanda di consumo. Questo modo di pensare ha ridato vita a politiche industriali un tempo molto in voga, che ora trovano nuovo smalto negli USA e in Europa, dove i governi tornano a sostenere direttamente le industrie chiave per perseguire l'autosufficienza strategica.

L'eccezionalismo cinese

Se la tesi di Mazzucato è in generale da ritenersi corretta, quali sono le sue implicazioni per le analisi degli investitori sulla Cina, uno stato enorme e molto interventista, con l'intenzione dichiarata di raggiungere il dominio su una serie di tecnologie di importanza strategica?

Prima di farsi prendere troppo la mano, Nell aggiunge qualche importante sfumatura sul modo in cui pensare all'approccio della Cina.

Il governo statunitense non voleva inventare le "tecnologie di consumo di domani" quando investiva nello sviluppo di tecnologie fondamentali per gli smartphone

Nell sostiene che, al contrario, i cinesi vogliono saltare questo passaggio per finanziare direttamente idee vincenti in tecnologie che con ogni probabilità troveranno applicazioni dirette ai consumatori. "È più simile alla politica industriale del Ministero del commercio internazionale e dell'industria giapponese degli anni '70 e '80 che agli sforzi della DARPA e del programma spaziale degli Stati Uniti del passato", afferma.

Comunque sia, le ambizioni della Cina di diventare una superpotenza dell'innovazione sono state ben pubblicizzate dalla sua leadership. E in questo senso ha ottenuto successi notevoli, soprattutto in quelle che la dott.ssa Keyu Jin, professoressa associata della London School of Economics, definisce innovazioni "One-to-N", cioè miglioramenti iterativi delle innovazioni "Zero-to-One", cioè le scoperte che cambiano il mondo.1 Così, mentre un tempo si riteneva che la Cina si limitasse a copiare la tecnologia occidentale, oggi produce tecnologie proprie con un ruolo di leader a livello mondiale, e le aziende cinesi vengono copiate dai loro concorrenti in campi che vanno dai social media ai pagamenti online. Secondo il World Economic Forum, la Cina ha dato vita a più di 300 unicorni, e i finanziamenti attratti dalle sue start-up si sono rivelati solo marginalmente inferiori a quelli degli Stati Uniti.

Iperadattativo e "iperadottivo"

Come ha fatto la Cina a ottenere tutto questo? Il cosiddetto "Stato imprenditoriale" ha chiaramente svolto il suo ruolo. È nota la volontà della Cina di agire come una società di capitale di rischio, di proteggere dalla concorrenza i settori nascenti e di investire pesantemente nell'istruzione nei settori delle scienze, della tecnologia, dell'ingegneria e della matematica (STEM), oltre che in ricerca e sviluppo.

Ma questi non sono gli unici fattori. Come sottolinea la l'economista Jin, la Cina beneficia di una serie di altre importanti caratteristiche.

Il mercato cinese prevede una concorrenza feroce, come qualsiasi altro mercato. Il fatto di essere relativamente poco sviluppata rispetto agli Stati Uniti e all'Europa ha permesso alla Cina di beneficiare di alcuni salti tecnologici, sviluppando interi ecosistemi tecnologici, ad esempio nel settore dei pagamenti digitali, senza l'ingombro dei sistemi tradizionali.

Anche solo le dimensioni del mercato interno cinese sono un fattore sottovalutato: si dice che i dati siano il nuovo petrolio. Se è così, le aziende cinesi, che possono interagire con 1,4 miliardi di consumatori, sono più ricche di quelle di qualsiasi altro Paese. L'accesso a questo tipo di mercato offre agli innovatori cinesi un numero ineguagliabile di transazioni e interazioni da cui imparare, un processo che probabilmente si traduce in un vantaggio incorporato in termini di innovazione.

Come ha sostenuto la Harvard Business Review (HBR), a creare questo vantaggio non sono solo le dimensioni del mercato cinese, ma le sue caratteristiche uniche. I consumatori cinesi, che hanno vissuto cambiamenti straordinari, sono particolarmente a proprio agio e ricettivi nei confronti di una rapida evoluzione sociale e tecnologica, il che li rende particolarmente propensi ad adottare tecnologie innovative.2

Come sostiene Zak Dychtwald nel suo articolo per HBR: "È questo aspetto dell'ecosistema dell'innovazione cinese, ovvero centinaia di milioni di consumatori "iperadattativi" e "iperadottivi", a rendere la Cina così competitiva a livello globale. In fin dei conti, le innovazioni si giudicano in base alla volontà delle persone di utilizzarle. E su questo fronte la Cina non ha rivali".3 Infatti, mentre nel 2019 Apple Pay era utilizzato da meno di un quarto degli americani, WeChat Pay era già diventato quasi onnipresente tra gli utenti di smartphone in Cina.4

Monopolio tecnologico

Uno sguardo particolarmente dettagliato sul profilo dell'innovazione cinese proviene da una ricerca pubblicata dall'Australian Strategic Policy Institute (ASPI). Pur essendo solo una tra tante fonti, il Critical Technology Tracker dell'ASPI ha evidenziato un gran numero di tecnologie di importanza strategica in cui la Cina ha già un ruolo dominante, oltre a molte altre in cui è ben posizionata per raggiungere, come dice l'ASPI, il "monopolio tecnologico".

L'ASPI ha usato la versione di marzo del suo Tracker per lanciare un monito: "La Cina ha costruito le basi per posizionarsi come la principale superpotenza scientifica e tecnologica del mondo, stabilendo un vantaggio a volte sbalorditivo nella ricerca ad alto impatto nella maggior parte dei settori tecnologici critici ed emergenti", e questo vantaggio, "unito a strategie di successo per tradurre le scoperte ottenute dalla ricerca in sistemi e prodotti commerciali che vengono forniti a un'efficiente settore manifatturiero, potrebbe consentire alla Cina di stabilire un predominio assoluto nell'approvvigionamento a livello mondiale di determinate tecnologie di importanza critica". Secondo l'ASPI la Cina ha raggiunto questa posizione concentrando le competenze tecnologiche, un obiettivo strategico deliberatamente perseguito dal sistema dell'istruzione, dalla preponderanza di ricercatori e istituzioni negli ambiti STEM, dai significativi investimenti in una ricerca e sviluppo in ambito scientifico e tecnologico e dal sostegno diretto garantito ai settori strategici.

Come ogni altro strumento teso a quantificare realtà complesse e dinamiche, la metodologia del tracker dell'ASPI può essere messa in discussione, ma le sue conclusioni, almeno in linea generale, meritano certamente di essere prese in considerazione, e il riconoscimento del progresso tecnologico cinese da parte dell'Occidente è certamente in aumento.

A dirla tutta, queste osservazioni stanno già alimentando una risposta, con governi e multinazionali che si affannano a far rimpatriare la capacità produttiva e a proteggere le catene di approvvigionamento. Al netto di tutto, il risultato per l'economia globale sarà probabilmente una diminuzione dell'efficienza manifatturiera, in quanto le attrezzature di capitale e la capacità produttiva verranno riportate in Europa e negli Stati Uniti, anziché essere concentrate in centri di comprovata eccellenza come Taiwan.

Tabella 1: Paese dominante e rischio di monopolio tecnologico

Tecnologia | Tecnologia | Paese leader | Paese leader | Rischio di monopolio tecnologico | Rischio di monopolio tecnologico |

|---|---|---|---|---|---|

Tecnologia | Materiali e produzione avanzati | Paese leader | - | Rischio di monopolio tecnologico | - |

Tecnologia | 1. Materiali e produzione su scala nanometrica | Paese leader | Cina | Rischio di monopolio tecnologico | Alto |

Tecnologia | 2. Rivestimenti | Paese leader | Cina | Rischio di monopolio tecnologico | Alto |

Tecnologia | 3. Materiali smart | Paese leader | Cina | Rischio di monopolio tecnologico | Medio |

Tecnologia | 4. Materiali compositi avanzati | Paese leader | Cina | Rischio di monopolio tecnologico | Medio |

Tecnologia | 5. Nuovi metamateriali | Paese leader | Cina | Rischio di monopolio tecnologico | Medio |

Tecnologia | 6. Processi di lavorazione ad alte specifiche | Paese leader | Cina | Rischio di monopolio tecnologico | Medio |

Tecnologia | 7. Esplosivi avanzati e materiali energetici | Paese leader | Cina | Rischio di monopolio tecnologico | Medio |

Tecnologia | 8. Estrazione e lavorazione di minerali critici | Paese leader | Cina | Rischio di monopolio tecnologico | Basso |

Tecnologia | 9. Magneti e superconduttori avanzati | Paese leader | Cina | Rischio di monopolio tecnologico | Basso |

Tecnologia | 10. Protezione avanzata | Paese leader | Cina | Rischio di monopolio tecnologico | Basso |

Tecnologia | 11. Sintesi chimica a flusso continuo | Paese leader | Cina | Rischio di monopolio tecnologico | Basso |

Tecnologia | 12. Produzione additiva (inclusa stampa in 3D) | Paese leader | Cina | Rischio di monopolio tecnologico | Basso |

Tecnologia | Intelligenza artificiale, informatica e comunicazioni | Paese leader | - | Rischio di monopolio tecnologico | - |

Tecnologia | 13. Comunicazioni avanzate a radiofrequenza (inclusi 5G e 6G) | Paese leader | Cina | Rischio di monopolio tecnologico | Alto |

Tecnologia | 14. Comunicazioni ottiche avanzate | Paese leader | Cina | Rischio di monopolio tecnologico | Medio |

Tecnologia | 15. Algoritmi di intelligenza artificiale (IA) e acceleratori hardware | Paese leader | Cina | Rischio di monopolio tecnologico | Medio |

Tecnologia | 16. Registri distribuiti | Paese leader | Cina | Rischio di monopolio tecnologico | Medio |

Tecnologia | 17. Analisi avanzata dei dati | Paese leader | Cina | Rischio di monopolio tecnologico | Medio |

Tecnologia | 18. Apprendimento automatico (incluse reti neurali e deep learning) | Paese leader | Cina | Rischio di monopolio tecnologico | Basso |

Tecnologia | 19. Tecnologie di protezione della cibersicurezza | Paese leader | Cina | Rischio di monopolio tecnologico | Basso |

Tecnologia | 20. Calcolo ad alte prestazioni | Paese leader | USA | Rischio di monopolio tecnologico | Basso |

Tecnologia | 21. Progettazione e fabbricazione avanzata di circuiti integrati | Paese leader | USA | Rischio di monopolio tecnologico | Basso |

Tecnologia | 22. Elaborazione del linguaggio naturale (inclusi riconoscimento e analisi del parlato e del testo) | Paese leader | USA | Rischio di monopolio tecnologico | Basso |

Tecnologia | Energia e ambiente | Paese leader | - | Rischio di monopolio tecnologico | - |

Tecnologia | 23. Idrogeno e ammoniaca per l'energia | Paese leader | Cina | Rischio di monopolio tecnologico | Alto |

Tecnologia | 24. Supercondensatori | Paese leader | Cina | Rischio di monopolio tecnologico | Alto |

Tecnologia | 25. Batterie elettriche | Paese leader | Cina | Rischio di monopolio tecnologico | Alto |

Tecnologia | 26. Fotovoltaico | Paese leader | Cina | Rischio di monopolio tecnologico | Medio |

Tecnologia | 27. Gestione e riciclaggio dei rifiuti nucleari | Paese leader | Cina | Rischio di monopolio tecnologico | Medio |

Tecnologia | 28. Tecnologie dell'energia diretta | Paese leader | Cina | Rischio di monopolio tecnologico | Medio |

Tecnologia | 29. Biocarburanti | Paese leader | Cina | Rischio di monopolio tecnologico | Basso |

Tecnologia | 30. Energia nucleare | Paese leader | Cina | Rischio di monopolio tecnologico | Basso |

Tecnologia | Quantum | Paese leader | - | Rischio di monopolio tecnologico | - |

Tecnologia | 31. Calcolo quantistico | Paese leader | USA | Rischio di monopolio tecnologico | Medio |

Tecnologia | 32. Crittografia post-quantistica | Paese leader | Cina | Rischio di monopolio tecnologico | Basso |

Tecnologia | 33. Comunicazioni quantistiche (inclusa distribuzione di chiavi quantistiche) | Paese leader | Cina | Rischio di monopolio tecnologico | Basso |

Tecnologia | 34. Sensori quantistici | Paese leader | Cina | Rischio di monopolio tecnologico | Basso |

Tecnologia | Biotecnologia, ingegneria genetica e vaccini | Paese leader | - | Rischio di monopolio tecnologico | - |

Tecnologia | 35. Biologia sintetica | Paese leader | Cina | Rischio di monopolio tecnologico | Alto |

Tecnologia | 36. Produzione biologica | Paese leader | Cina | Rischio di monopolio tecnologico | Medio |

Tecnologia | 37. Vaccini e contromisure mediche | Paese leader | USA | Rischio di monopolio tecnologico | Medio |

Tecnologia | Rilevamento, temporizzazione e navigazione | Paese leader | - | Rischio di monopolio tecnologico | - |

Tecnologia | 38. Sensori fotonici | Paese leader | Cina | Rischio di monopolio tecnologico | Alto |

Tecnologia | Difesa, spazio, robotica e trasporti | Paese leader | - | Rischio di monopolio tecnologico | - |

Tecnologia | 39. Motori aeronautici avanzati (compresi quelli ipersonici) | Paese leader | Cina | Rischio di monopolio tecnologico | Medio |

Tecnologia | 40. Droni, sciami e robot collaborativi | Paese leader | Cina | Rischio di monopolio tecnologico | Medio |

Tecnologia | 41. Piccoli satelliti | Paese leader | USA | Rischio di monopolio tecnologico | Basso |

Tecnologia | 42. Tecnologia di funzionamento dei sistemi autonomi | Paese leader | Cina | Rischio di monopolio tecnologico | Basso |

Tecnologia | 43. Robotica avanzata | Paese leader | Cina | Rischio di monopolio tecnologico | Basso |

Tecnologia | 44. Sistemi di lancio spaziali | Paese leader | USA | Rischio di monopolio tecnologico | Basso |

Produttività e profitto

Mike Nell concorda sul fatto che le ambizioni tecnologiche della Cina sono state talvolta liquidate in modo prematuro, e che i suoi ingenti investimenti le faranno probabilmente acquisire una posizione dominante in diverse tecnologie chiave, tra cui i pannelli solari, i veicoli elettrici (EV) e i semiconduttori.

Per quanto riguarda i semiconduttori, ad esempio, Nell spiega che, sebbene l'offerta cinese odierna sia spesso ritenuta poco sviluppata, è probabile che i produttori cinesi compiano rapidi progressi partendo da applicazioni che già coprono, il che, a lungo termine, potrebbe rivelarsi una strada per dominare il mercato. Nell cita il caso della presentazione da parte di Huawei del Mate 60 Pro, dotato di processore SMIC da 7 nanometri: un segnale che la produzione cinese di chip ha di gran lunga superato l'opinione comune.

Ma, come sottolinea Nell, c'è un'importante distinzione da fare tra posizione dominante sul mercato e redditività. Gli investitori devono chiedersi non solo se la Cina sia in grado di dominare una tecnologia, ma anche se possa farlo con profitto: "La Cina sovvenziona molti settori che sono, di fatto, non redditizi. Quindi per molti di essi è difficile restare al passo in Europa e negli Stati Uniti. Ma bisogna porsi una domanda: ha senso restare al passo in un settore non redditizio? In molti casi, no. I veicoli elettrici sono un buon esempio, dato che, a quanto pare, sembrano destinati a diventare la potenza dominante. La domanda, però è questa: quanto saranno redditizi, i veicoli elettrici?".

Quando si tratta di valutare la Cina, quindi, le preoccupazioni degli investitori non sono necessariamente le stesse dei politici, ed è importante avere chiare le proprie priorità. Come spiega Nell: "Ciò che conta dal punto di vista azionario, a nostro avviso, è il valore intrinseco del titolo, che è la somma dei flussi di cassa attualizzati che l'azienda genererà nel corso della sua vita. Dobbiamo considerare i titoli cinesi con lo stesso criterio con cui consideriamo tutti i titoli, e quelli in cui non riusciamo a vedere una redditività realistica, probabilmente non saranno adatti agli investimenti". Nell esorta gli investitori a non farsi prendere troppo dall'entusiasmo e a credere che la Cina vinca investendo in settori non redditizi e dominandoli.

Jia Tan (TJ), Head of Research per O’Connor China Equity Long/Short, ritiene che vi siano chiare opportunità di investimento. "Anche le aziende che sviluppano e integrano applicazioni di IA in settori quali l'e-commerce, la pubblicità e il gioco online e la biologia dello sviluppo molecolare potrebbero trarre grandi vantaggi.

Inoltre, riteniamo che nel settore dei semiconduttori si possano trovare opportunità a esclusivo lungo termine", aggiunge.

Dominio delle rinnovabili

È importante notare che il dominio cinese dei veicoli elettrici e del fotovoltaico avvantaggia la società e la leadership cinese, anche se non genera buoni rendimenti per gli investitori. Come sottolinea Eckland, "dominare i veicoli elettrici e il fotovoltaico ha un grande vantaggio strategico, in quanto costringe l'Occidente a scegliere, di base, tra 1) una rapida transizione energetica (impossibile senza la partecipazione della Cina) o 2) qualsiasi tipo di rivalità "dura" con la Cina (guerra, decoupling economico, forti sanzioni o barriere commerciali)".

La scala e i conseguenti bassi costi che derivano dal dominio del fotovoltaico e un domani dall'eolico, avranno anche forti benefici indiretti per l'industria cinese. Questo perché rende probabile un costo più basso per l'elettricità rinnovabile destinata alla produzione, e quindi un vantaggio strategico in termini di costi per prodotti industriali green a basse emissioni di carbonio. Questo vantaggio nei beni a valle destinati all'export in mercati che hanno a cuore le emissioni "integrate" nei prodotti (cioè l'Europa, a cui potenzialmente faranno seguito gli altri Paesi dell'OCSE) potrebbe portare vantaggi alla redditività industriale cinese in grado di compensare i danni dell'eccessiva allocazione di capitale nei settori della produzione eolica e solare. "Ma soprattutto (almeno per i leader cinesi), dominare la produzione green di prodotti a valle a maggiore valore sposterà in Cina posti di lavoro a retributizione relativamente elevata, il che potrebbe aiutare a risolvere il problema della disoccupazione giovanile e consentire al Paese di passare a un livello superiore di sviluppo industriale", spiega Eckland.

Inoltre, mentre sia i veicoli elettrici che il fotovoltaico sono piuttosto commoditizzati, e quindi non svilupperanno mai le posizioni di mercato di Netflix o Amazon, la posizione dominante della Cina potrebbe portare a un'economia di scala a livello di ecosistema. Ciò offrirebbe vantaggi su larga scala all'intero settore cinese dell'energia solare e dei veicoli elettrici, e potrebbe portare le aziende cinesi di questi settori a generare una redditività superiore rispetto ai concorrenti globali.

Tuttavia, con il deteriorarsi dei rapporti e della fiducia reciproca tra Cina e Stati Uniti, molti in Occidente si chiedono come la Cina potrebbe usare questo dominio, se dovesse realizzarsi. Un controllo cinese su qualsiasi tipo di tecnologia strategica sarebbe visto come una minaccia, e offrirebbe alla Cina un potente strumento per costringere i governi e le aziende, e gonfiare i prezzi riducendo l'offerta, se lo volesse.

Questi timori hanno portato sia USA che UE a prevedere le cosiddette "leggi sui chip", per promuovere una maggiore resilienza delle catene di approvvigionamento di semiconduttori,5 6 e non hanno fatto che aumentare in seguito alla recente limitazione all'esportazione, da parte della Cina, di gallio e germanio, metalli minori fondamentali per la produzione di semiconduttori.7 Mosse di questo tipo ricordano all'Occidente che molte delle sue aziende più innovative sono ancora fortemente dipendenti da materiali di proprietà o lavorazione cinese per la produzione di tecnologie di nuova generazione.

Il dominio della Cina nella transizione energetica ne è un buon esempio. Nel 2023 la Cina investirà 543 miliardi di USD nella transizione energetica, quasi il triplo dell'Unione Europea (180 miliardi di USD) e quasi il quadruplo degli Stati Uniti (141 miliardi di USD). Questi investimenti hanno portato a una posizione completamente dominante in tecnologie chiave come le batterie per veicoli elettrici.8

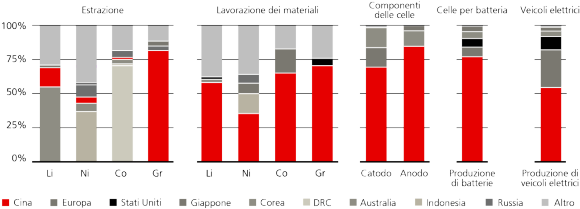

Come sottolinea Eckland, la loro posizione dominante si estende anche a monte, ai metalli chiave utilizzati per la produzione di batterie e veicoli elettrici. Qui la Cina, a livello mondiale, raffina il 68% del nichel, il 40% del rame, il 59% del cobalto. Eckland sostiene che questo "renderà difficile per altri Paesi approvvigionarsi di metalli sufficienti a ridurre la quota della Cina nella produzione di batterie"10

La Cina è anche il leader a basso costo nella produzione di energie rinnovabili moderne. È responsabile dell'80% della capacità produttiva mondiale di energia solare,11 e i produttori non cinesi hanno quasi sempre bisogno di sussidi governativi o di barriere commerciali per rimanere in attività. La Cina è anche il produttore più economico di turbine eoliche e, come dice Eckland, "sembra che ora stia facendo passi da gigante anche nella riduzione dei costi di produzione degli elettrolizzatori di idrogeno".

La Cina produce il 79% delle celle delle batterie EV a livello mondiale, il 70% degli anodi delle batterie, l'85% dei catodi delle batterie e il 66% dei separatori e degli elementi di terre rare (REE), fondamentali per i motori EV, per i quali la Cina produce e lavora oltre il 60% della fornitura mondiale9

Grafico 1: la Cina domina l'intera catena di approvvigionamento a valle di batterie per veicoli elettrici

Distribuzione geografica della catena di approvvigionamento globale delle batterie per veicoli elettrici

Innovazione ingegneristica

Il successo della Cina nella promozione dell'innovazione è sempre più difficile da ignorare. Questo successo può essere attribuito a molti fattori, tra cui le straordinarie caratteristiche del mercato, la concorrenza e il ruolo attivo dello Stato come promotore e protettore di tecnologie chiave emergenti. Se le migliori condizioni per l'innovazione emergono davvero dall'interazione tra la sfera pubblica e quella privata, allora la Cina ha chiaramente motivo di essere ottimista riguardo alle sue ambizioni di

leadership tecnologica.

Naturalmente, esiste un altro punto di vista. Il Global Innovation Index 2022, edito dalla World Intellectual Property Organization (WIPO), pone la Cina fuori dalla top ten dei Paesi mondiali. Gli Stati Uniti rimangono una potenza dell'innovazione, con una spesa di oltre 700 miliardi di dollari annui in ricerca e sviluppo, e ospitano quattro dei cinque maggiori finanziatori di ricerca e sviluppo al mondo (Amazon, Alphabet, Microsoft, Apple). La Silicon Valley rimane una concentrazione unica di talenti, capitali e aspirazioni e agli Stati Uniti è tuttora riconducibile un'enorme percentuale delle scoperte tecnologiche fondamentali a livello mondiale.

Come avverte l'economista Jin:

"Affinché ciò accada, sarà necessario modificare profondamente la società civile cinese, i suoi mercati e il ruolo dello stato". Nel frattempo, naturalmente, i Paesi occidentali stanno rispondendo in modo più proattivo alla crescente abilità tecnologica della Cina.

La realtà è che sia i sistemi cinesi che quelli occidentali continueranno a generare innovazione e a costruire imprese redditizie sulla base di questa innovazione.

A livello geopolitico, i politici e le aziende cercheranno sempre più di mitigare il rischio di monopolio tecnologico cinese nei prossimi anni, il che implica una netta riduzione dei tassi di trasferimento tecnologico e innovazione a livello globale, con ripercussioni negative sugli obiettivi di riduzione delle emissioni.

Tuttavia, al riscaldarsi della retorica politica, gli investitori non devono commettere l'errore di rimanerne accecati, ignorando le opportunità che la Cina offre

È vero che la Cina sta raggiungendo una notevole padronanza nel campo delle tecnologie "One-to-N", in particolare per quanto riguarda le applicazioni internet e la progettazione di modelli di business, ma non è ancora in grado di realizzare innovazioni pionieristiche "Zero-to-One

Note:

Questa è la Cina

Sugli autori

-

Ellis Eckland

Portfolio Manager Climate Action

Ellis Eckland è Lead Portfolio Manager per le strategie UBS Climate Action e UBS Future Energy Leaders. Inoltre è Senior Investment Analyst presso il team Global Equity di UBS AM, con particolare focus ai settori delle energie rinnovabili, delle materie prime e delle energie convenzionali. Ellis è entrato a far parte di UBS AM nel 2010. Precedentemente è stato presidente e CIO di Eckland Capital Management. Ha inoltre ricoperto ruoli presso Frontpoint Partners e Putnam Investments come analista dell'energia e di materie prime. L'ex ufficiale dell'intelligence navale degli Stati Uniti è stato insignito della medaglia di encomio per il servizio congiunto.

-

Michael Nell

Senior analyst in Technology, Communication Services and Media sectors

Mike Nell è Senior Analyst nei settori Tecnologia, Servizi di comunicazione e Media all'interno del team Global Intrinsic Value. È inoltre Lead Portfolio Manager per il Technology Opportunity Fund e la US Opportunity Unconstrained Strategy. Le sue responsabilità includono la ricerca fondamentale a livello aziendale e di settore. I suoi settori di interesse includono i cables, l'hardware per computer, i servizi di produzione elettronica, Internet, i servizi IT, la stampa e l'imaging, i semiconduttori, i beni strumentali a semiconduttori, il software e le telecomunicazioni.

-

Jia (TJ) Tan

Head of Research, China Long/Short, based in Shanghai

TJ è entrato a far parte di O'Connor nel 2019 e vanta oltre 12 anni di esperienza nel settore degli investimenti, in particolare nei mercati cinesi.