UBS weist einen Vorsteuergewinn von CHF 1 Milliarde aus, trotz der im September bekannt gegebenen Verluste von CHF 1,8 Milliarden aus unautorisierten Handelsgeschäften und erheblicher Volatilität an den globalen Finanzmärkten. Die kombinierten Nettoneugeldzuflüsse in den Wealth-Management-Einheiten bewegen sich im Rahmen des Vorquartals. Die BIZ-Kernkapitalquote (Tier 1) verbesserte sich auf 18,4% und das BIZ-Kernkapital (Tier 1) stieg auf CHF 38,1 Milliarden. Dies unterstreicht unsere Position als eine der weltweit bestkapitalisierten Banken.

- Vorsteuergewinn von CHF 980 Millionen, inklusive CHF 1849 Millionen Verlust aus unautorisierten Handelsgeschäften und Gewinn von CHF 1765 Millionen auf eigenen Verbindlichkeiten

- Der den UBS-Aktionären zurechenbare Reingewinn stieg auf CHF 1018 Millionen; verwässertes Ergebnis pro Aktie von CHF 0,27

- Das Kostensenkungsprogramm über CHF 2 Milliarden ist auf Kurs; Restrukturierungskosten von insgesamt CHF 387 Millionen im Berichtsquartal; Geschäftsaufwand um 2% gesunken

- Die Performance im 3. Quartal widerspiegelt folgende Faktoren:

- Deutlich gestiegene Marktvolatilität aufgrund erhöhter Bedenken hinsichtlich Staatsschuldenkrise in der Eurozone und Verschlechterung der Konjunkturdaten

- Drastische Korrekturen der globalen Marktindizes, die zu einer Abnahme der verwalteten Vermögen im Konzern führten

- Signifikante Währungsschwankungen beeinflussten die Profitabilität insgesamt negativ, namentlich die kräftige Aufwertung des Schweizer Frankens gegenüber den Hauptwährungen, obwohl sich der Franken gegenüber dem Euro abschwächte, nachdem die Schweizerische Nationalbank Anfang September ankündigte, keinen EUR-Wechselkurs von unter CHF 1.20 mehr zu tolerieren

- Deutlich gestiegene Marktvolatilität aufgrund erhöhter Bedenken hinsichtlich Staatsschuldenkrise in der Eurozone und Verschlechterung der Konjunkturdaten

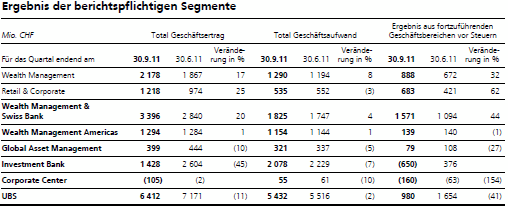

- Geschäftsertrag im Konzern von CHF 6,4 Milliarden, verglichen mit CHF 7,2 Milliarden im Vorquartal, einschliesslich eines Verlusts von CHF 1,8 Milliarden aus unautorisierten Handelsgeschäften und eines Gewinns auf eigenen Verbindlichkeiten über CHF 1,8 Milliarden; der Ertragsrückgang reflektiert die oben erwähnten schwierigen Marktbedingungen

- Die BIZ-Kernkapitalquote (Tier 1) verbesserte sich auf 18,4% und das Kernkapital (Tier 1) stieg auf CHF 38,1 Milliarden; beide Zahlen bestätigen die anhaltende Kapitalstärke von UBS.

- Die Kundeneinlagen bleiben unsere wichtigste Finanzierungsquelle und erhöhten sich um CHF 15 Milliarden auf CHF 370 Milliarden

- Die verbleibenden Risikopositionen inklusive Engagements in Auction Rate Securities wurden weiter abgebaut

- Im Wealth Management stieg der Vorsteuergewinn um 32% auf CHF 888 Millionen; unter Ausklammerung des Veräusserungsgewinns auf Treasury-bezogene Anlagen lag die Bruttomarge auf verwalteten Vermögen bei robusten 97 Basispunkten; Nettoneugelder von CHF 3,8 Milliarden

- Retail & Corporate steigerte den Vorsteuergewinn um 62% auf CHF 683 Millionen, hauptsächlich infolge der Veräusserung von Treasury-bezogenen Anlagen

- Wealth Management Americas erzielte mit CHF 139 Millionen einen Vorsteuergewinn ungefähr auf dem Niveau des Vorquartals, trotz turbulenter Märkte und Restrukturierungskosten von CHF 13 Millionen; die Nettoneugelder erhöhten sich um CHF 1,4 Milliarden auf CHF 4,0 Milliarden

- Bei Global Asset Management belief sich der Vorsteuergewinn auf CHF 79 Millionen; Nettoneugeldzufluss von Drittparteien in Höhe von CHF 1,5 Milliarden ohne Berücksichtigung der Mittelflüsse bei den Geldmarktfonds

Die Investment Bank verbuchte einen Vorsteuerverlust von CHF 650 Millionen, bedingt durch die herrschenden Marktverhältnisse und den Verlust von CHF 1,8 Milliarden aus unautorisierten Handelsgeschäften

Zürich/Basel, 25. Oktober 2011 – Group CEO Sergio Ermotti zum Ergebnis des dritten Quartals: "Wir haben weiterhin unsere Kunden in den Mittelpunkt gestellt und uns darauf konzentriert, ihnen in einem volatilen Handelsumfeld erstklassige Beratung und Dienstleistungen zu bieten. Dadurch erzielten die meisten unserer Geschäfte einen Gewinn. Die Kunden und Aktionäre von UBS können sicher sein, dass unsere Kapital- und Finanzierungsbasis ohne Zweifel solid ist. Wir arbeiten daran, die Pläne zur Umsetzung der kundenfokussierten Strategie der Investment Bank zu finalisieren. Davon wird unser Angebot im Wealth Management profitieren, während die Risiken von UBS reduziert und die Renditen für die Aktionäre verbessert werden. Wir sind in den zukünftigen Wachstumsbereichen gut positioniert, und unsere gezielten Investitionen und der Fokus auf Effizienz werden die Bank stärker machen. Ich bin für die Zukunft unseres Geschäfts sehr zuversichtlich."

Den UBS-Aktionären zurechenbarer Reingewinn von CHF 1018 Millionen im 3. Quartal

UBS weist für das 3. Quartal einen den UBS-Aktionären zurechenbaren Reingewinn von CHF 1018 Millionen aus, verglichen mit CHF 1015 Millionen im 2. Quartal 2011. Der Vorsteuergewinn sank um CHF 674 Millionen auf CHF 980 Millionen. Die Hauptgründe für den Rückgang waren der Verlust von CHF 1849 Millionen aus unautorisierten Handelsgeschäften, die tieferen Erträge in der Investment Bank sowie Restrukturierungskosten von CHF 387 Millionen. Teilweise ausgeglichen wurde dies durch einen Gewinn von CHF 1765 Millionen aus der Bewertung eigener Verbindlichkeiten und einen Gewinn in Höhe von CHF 722 Millionen aus der Veräusserung von Treasury-bezogenen Anlagen. UBS verbuchte eine Steuergutschrift von netto CHF 40 Millionen, verglichen mit einem Steueraufwand von netto CHF 377 Millionen im Vorquartal. Das den nicht beherrschenden Anteilen zurechenbare Konzernergebnis sank von CHF 263 Millionen auf CHF 2 Millionen.

Der Vorsteuergewinn von Wealth Management betrug CHF 888 Millionen, gegenüber CHF 672 Millionen im Vorquartal. Im Quartalsergebnis enthalten sind Gewinne von CHF 433 Millionen aus dem Verkauf von Treasury-bezogenen Anlagen sowie Restrukturierungskosten von CHF 85 Millionen im Zusammenhang mit unserem Kostensenkungsprogramm. Zusätzlich wurden die Erträge beeinträchtigt durch die saisonbedingt tiefere Kundenaktivität sowie die ungünstigen Marktverhältnisse. Die Bruttomarge auf verwalteten Vermögen erreichte 120 Basispunkte (Bp.). Unter Ausklammerung der Gewinne aus dem Verkauf von Positionen in Treasury-bezogenen Anlagen hielt sich die Bruttomarge bei soliden 97 Bp., während die Erträge um 6% und die durchschnittlich verwalteten Vermögens um 5% zurückgingen. Der Neugeldzufluss erreichte CHF 3,8 Milliarden, gegenüber CHF 5,6 Milliarden im Vorquartal. Im internationalen Wealth-Management-Geschäft beliefen sich die Nettoneugeldzuflüsse auf CHF 3,9 Milliarden, verglichen mit CHF 5,5 Milliarden im Vorquartal. Diese stammen mehrheitlich aus der Region Asia/Pacific und den Schwellenmärkten sowie von Ultra-High-Net-Worth-Kunden auf der ganzen Welt. Das europäische Onshore-Geschäft verzeichnete Nettoabflüsse von rund CHF 1,5 Milliarden im Zusammenhang mit dem Abgang von Kundenberatern, die durch eine frühere Akquisition in Deutschland zu UBS gekommen waren. Ohne diesen Effekt flossen dem europäischen Onshore-Geschäft Neugelder zu. Das grenzüberschreitende Geschäft in Europa registrierte Nettoabflüsse, hauptsächlich im grenzüberschreitenden Geschäft mit den Nachbarländern der Schweiz. Die verwalteten Vermögen beliefen sich am 30. September 2011 auf CHF 720 Milliarden, was gegenüber dem 30. Juni 2011 einen Rückgang um CHF 28 Milliarden darstellt. Die Abnahme ist hauptsächlich auf die massiven Kursverluste an den globalen Aktienmärkten im 3. Quartal zurückzuführen, konnte jedoch dank letztlich positiver Nettowährungseffekte gegen Quartalsende und durch Nettoneugeldzuflüsse teilweise kompensiert werden. Der Geschäftsaufwand erhöhte sich von CHF 1194 Millionen auf CHF 1290 Millionen, primär infolge von Restrukturierungskosten.

Der Vorsteuergewinn von Retail & Corporate betrug CHF 683 Millionen, gegenüber CHF 421 Millionen im Vorquartal. Das Quartalsergebnis umfasst einen Gewinn von CHF 289 Millionen aus dem Verkauf von Treasury-bezogenen Anlagen sowie Restrukturierungskosten von CHF 24 Millionen im Zusammenhang mit unserem Kostensenkungsprogramm. Der Geschäftsertrag konnte im Quartalsvergleich um 25% auf CHF 1218 Millionen gesteigert werden. Die Rückstellungen für Kreditrisiken erhöhten sich auf CHF 73 Millionen. Diese stehen vorwiegend im Zusammenhang mit Schweizer Firmenkunden, die von der Aufwertung des Schweizer Frankens betroffen sind. Der Erfolg aus dem Zinsengeschäft stieg dank Treasury-bezogener Einkünfte gegenüber dem Vorquartal um 3% auf CHF 595 Millionen. Der Erfolg aus dem Dienstleistungs- und Kommissionsgeschäft verringerte sich um 3% auf CHF 291 Millionen, nachdem die Vermögensbasis am Quartalsanfang infolge der schwächeren Aktienmärkte deutlich abgenommen hatte. Der Erfolg aus dem Handelsgeschäft nahm um CHF 28 Millionen oder 36% zu. Hauptgründe dafür waren ein Gewinn aus Credit Default Swaps auf bestimmte Ausleihungen sowie höhere Einnahmen im Foreign Exchange gestützt auf die Handelsaktivitäten von Kunden. Der Geschäftsaufwand ging von CHF 552 Millionen auf CHF 535 Millionen zurück.

Der Vorsteuergewinn von Wealth Management Americas verminderte sich von CHF 140 Millionen im 2. Quartal 2011 um 1% auf CHF 139 Millionen. In US-Dollar betrachtet nahm der Vorsteuergewinn leicht zu, wobei die Zunahme des Geschäftsertrags durch den höheren Geschäftsaufwand fast vollständig neutralisiert wurde. Der Geschäftsertrag erhöhte sich um 1% von CHF 1284 Millionen auf CHF 1294 Millionen. Verantwortlich dafür waren der höhere Erfolg aus dem Zinsen- und Handelsgeschäft sowie die höheren realisierte Gewinne aus dem Verkauf von als zur Veräusserung verfügbar klassierten Wertpapieren. Teilweise neutralisiert wurde dies durch rückläufige transaktionsbasierte Einnahmen infolge der tieferen Kundenaktivität. Im Berichtsquartal wurden Nettoneugelder in Höhe von CHF 4,0 Milliarden registriert, verglichen mit CHF 2,6 Milliarden im 2. Quartal. Finanzberater, die seit mehr als einem Jahr bei UBS tätig sind, sowie die Netto-Neueinstellungen von Finanzberatern trugen zur Verbesserung beim Neugeld bei. Die Bruttomarge auf den verwalteten Vermögen in Schweizer Franken stieg um 4 Bp. auf 80 Bp. Dabei stand die Zunahme der Erträge um 1% einer Abnahme der durchschnittlich verwalteten Vermögen um 4% gegenüber. Der Geschäftsaufwand erhöhte sich um 1% von CHF 1144 Millionen auf CHF 1154 Millionen. Das Ergebnis des Berichtsquartals enthält insgesamt Restrukturierungskosten von netto CHF 13 Millionen.

Der Vorsteuergewinn von Global Asset Management belief sich auf CHF 79 Millionen, gegenüber CHF 108 Millionen im Vorquartal. Darin enthalten sind Restrukturierungskosten von CHF 12 Millionen im Zusammenhang mit unserem Kostensenkungsprogramm. Der Geschäftsertrag lag bei CHF 399 Millionen, verglichen mit CHF 444 Millionen im Vorquartal. Die Management Fees gingen auf Nettobasis zurück, bedingt durch die niedrigeren durchschnittlichen Marktbewertungen, den fast über das gesamte Quartal festeren Schweizer Franken sowie die niedrigeren transaktionsabhängigen Einkünfte. Aufgrund der ungünstigen Handelsbedingungen im Quartalsverlauf gingen die performanceabhängigen Gebühren für alternative und quantitative Anlagen zurück. Auch die traditionellen Anlagen verzeichneten bei den performance¬abhängigen Gebühren einen Rückgang. Ohne Berücksichtigung der Mittelflüsse bei den Geldmarktfonds bezifferten sich die Nettoneugeldzuflüsse von Drittparteien auf CHF 1,5 Milliarden, gegenüber Zuflüssen von CHF 5,7 Milliarden im 2. Quartal. Die Regionen Asia/Pacific sowie die Schweiz und Europa, Middle East und Africa generierten Nettozuflüsse, während die Region Americas Nettoabflüsse verzeichnete. Bei den Kunden des Wealth-Management-Geschäfts von UBS beliefen sich die Nettoabflüsse – ohne Geldmarktfonds – auf CHF 2,8 Milliarden, verglichen mit CHF 2,2 Milliarden im Vorquartal. Die Mehrheit dieser Nettoabflüsse betraf das Booking Center Schweiz, da die Anleger angesichts der volatilen Marktbedingungen vorsichtig blieben und ihre Vermögenswerte in Richtung flüssige Mittel und leicht verwertbare Aktiven umschichteten. Die Bruttomarge betrug 30 Bp. gegenüber 32 Bp. im Vorquartal, was primär auf den Rückgang bei den performance- und transaktionsabhängigen Einkünften zurückzuführen war. Der Geschäftsaufwand nahm von CHF 337 Millionen auf insgesamt CHF 321 Millionen ab.

Die Investment Bank verzeichnete einen Vorsteuerverlust von CHF 650 Millionen, gegenüber einem Verlust von CHF 406 Millionen im 3. Quartal 2010. Der Vorsteuerverlust – unter Ausklammerung der Gewinne auf eigenen Verbindlichkeiten von CHF 1765 Millionen und eines Verlusts im Zusammenhang mit den unautorisierten Handelsgeschäften von CHF 1849 Millionen – betrug CHF 566 Millionen. Dies vergleicht sich mit einem Verlust von CHF 19 Millionen im 3. Quartal 2010, ohne Berücksichtigung der Gewinne auf eigenen Verbindlichkeiten. Grund für diese Entwicklung waren die tieferen Einkünfte in allen Geschäftsbereichen aufgrund der schwierigen Marktverhältnisse sowie der Stärke des Schweizer Frankens. Im Investment Banking verringerte sich der Gesamtertrag von CHF 422 Millionen auf CHF 215 Millionen. Die kombinierten Erträge im Beratungs- und Kapitalmarktgeschäft gingen um 14% von CHF 583 Millionen auf CHF 503 Millionen zurück. Die Einnahmen aus dem Wertpapiergeschäft verminderten sich um 27% von CHF 1773 Millionen auf CHF 1303 Millionen. Die Erträge im Equities-Geschäft sanken um 30% von CHF 904 Millionen auf CHF 630 Millionen. Im FICC-Bereich nahmen die Erträge von CHF 869 Millionen auf CHF 673 Millionen ab (–23%). Die starke Performance im Macro-Bereich, die der hohen Marktvolatilität und dem regen Kundeninteresse im Devisengeschäft zu verdanken war, wurde durch die Folgen der illiquiden Kreditmärkte mehr als ausgeglichen. Der Geschäftsaufwand verringerte sich insgesamt um 8% von CHF 2248 Millionen auf CHF 2078 Millionen. Der Geschäftsaufwand für das Berichtsquartal enthielt Restrukturierungskosten von total CHF 238 Millionen im Zusammenhang mit unserem Kostensenkungsprogramm.

Das Corporate Center wies einen Vorsteuerverlust von CHF 160 Millionen aus, nachdem im Vorquartal ein Verlust von CHF 63 Millionen angefallen war. Dieses Ergebnis ist primär die Folge eines Verlusts von CHF 209 Millionen aus der Bewertung unserer Option für den Kauf des Eigenkapitals des SNB StabFund. Teilweise aufgefangen wurde dies durch einen Gewinn von CHF 78 Millionen aus dem Verkauf einer Immobilie in der Schweiz.

Kapital und Bilanz

Unser BIZ-Kernkapital (Tier 1) erhöhte sich um CHF 0,7 Milliarden und die risikogewichteten Aktiven blieben ungefähr auf dem per 30. Juni 2011 ausgewiesenen Stand. Dadurch verbesserte sich unsere BIZ-Kernkapitalquote (Tier 1) auf 18,4% per 30. September 2011, verglichen mit 18,1% am Ende des Vorquartals. Unsere BIZ Core Tier 1 Capital Ratio belief sich auf 16,3%, gegenüber 16,1% am 30. Juni 2011. Per 30. September 2011 betrug unsere Bilanzsumme CHF 1447 Milliarden, was einer Zunahme um CHF 210 Milliarden gegenüber dem Ende des 2. Quartals (30. Juni 2011) entspricht. Grund dafür ist hauptsächlich ein markt- und währungsbedingter Anstieg bei den positiven Wiederbeschaffungswerten.

Verwaltete Vermögen

Die verwalteten Vermögen beliefen sich am 30. September 2011 auf CHF 2025 Milliarden, gegenüber CHF 2069 Milliarden am 30. Juni 2011. Dieser Rückgang ist primär auf die negative Marktperformance zurückzuführen und konnte durch die Abwertung des Schweizer Franken teilweise neutralisiert werden. Von den verwalteten Vermögen entfielen CHF 850 Milliarden auf Wealth Management & Swiss Bank (davon CHF 720 Milliarden bei Wealth Management und CHF 130 Milliarden bei Retail & Corporate), CHF 651 Milliarden auf Wealth Management Americas und CHF 524 Milliarden auf Global Asset Management.

Ausblick

Die Entwicklung der Weltwirtschaft hängt nach wie vor stark davon ab, ob die Staatsschuldenkrise in der Eurozone und Bedenken hinsichtlich des Bankensektors zufriedenstellend gelöst werden können. In den USA drehen sich die Fragen um Wirtschaftswachstum, Beschäftigung und Bundeshaushaltsdefizit. Solange keine Entwicklung stattfindet, werden sich das aktuelle Marktumfeld und die Handelsaktivitäten wohl kaum massgeblich erholen, was potenzielle Hindernisse für Ertrags- und Neugeldwachstum schaffen wird. Trotzdem werden wir unsere einzigartige Kundenbasis und unsere Wettbewerbsvorteile im Wealth Management weiterhin nutzen, indem wir die engere Abstimmung auf eine fokussiertere Investment Bank fördern. Die Umsetzung der kundenorientierten Strategie der Investment Bank wird die Komplexität des Geschäfts verringern, die Kapitaleffizienz verbessern und sicherstellen, dass wir für unsere Aktionäre nachhaltigere Erträge erzielen. Unsere Kapital- und Finanzierungsbasis ist nach wie vor solid, und wir sind überzeugt, dass die jetzt von uns ergriffenen Massnahmen das Unternehmen weiter stärken werden, damit für unsere Kunden und Aktionäre Mehrwert entsteht. Wir haben allen Grund, für unsere Zukunft weiterhin zuversichtlich zu sein.

Die Medienmitteilung ist verfügbar unter www.ubs.com/media

Weitere Informationen zum UBS-Quartalsergebnis unter www.ubs.com/investors:

• Finanzbericht für das 3. Quartal 2011

• Powerpoint-Präsentation für das 3. Quartal 2011

• Aktionärsbrief (Englisch, Deutsch, Französisch und Italienisch)

Webcast

Die Präsentation der Finanzergebnisse durch Sergio P. Ermotti, Group Chief Executive Officer, Tom Naratil, Group Chief Financial Officer, und Caroline Stewart, Global Head of Investor Relations, wird am 25. Oktober 2011 auf dem Internet unter www.ubs.com/media zur folgenden Zeit live übertragen:

* 9.00 Uhr MEZ

* 8.00 Uhr BST

* 3.00 Uhr US EST

Eine Aufzeichnung der Präsentation ist am am 25. Oktober 2011 ab 14.00 Uhr MEZ verfügbar.

UBS AG

Kontakt

Schweiz: +41-44-234-85 00

UK: +44-207-567 47 14

Americas: +1-212-882 58 57

APAC: +852-297-1 82 00

www.ubs.com

UBS News: https://www.ubs.com/content/sites/global/de/about_ubs/about_us/news.html