2019年10月 美国国债:估值偏高,但仍有投资价值

本期《宏观月报》将探讨低利率当前正在释放哪些信号,我们将何去何从。

要点

要点

美国国债估值处于历史高位,反映出较低的增长、通胀和利率预期。但是,低收益率的一个重要驱动因素是期限溢价的收窄,这在很大程度上反映了美国之外过度宽松的政策。

在欧洲央行9月会议召开之后,很显然,在可预见的未来,负收益率债券将是市场环境的一大特征。正收益率、防御性资产的稀缺成为投资者不得不面对的一个现实。

如果周期环境向好,即增长前景真正见底和/或贸易磋商取得突破,则有可能会在--定程度上推动债券估值正常化。但是,要打破债券收益率近40年的下降趋势,很可能需要大幅增加财政扩张。

尽管美国国债估值已达历史高位,但是我们认为其在多元资产组合中仍具吸引力。地缘政治风险具有内在的不可预测性,已成为经济与市场的核心驱动因素,这说明需要采取下行保护措施。

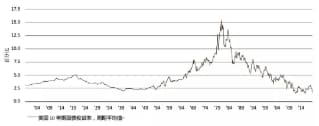

时移世易。2018年秋季,10年期美国国债收益率略低于3.25%,到2019年8月26日,10年期美国国债收益率已降至1.45%。虽然债券收益率已走出低谷,但毫无疑问仍处于历史低位(见图1)。

对于近期动态,我们认为有以下3个主要驱动因素

- 全球增长显著放缓

- 各大央行从紧缩转向宽松

- 市场急于消化贸易冲突的下行风险,对避险资产趋之若鹜

本期《宏观月报》将探讨低利率当前正在释放哪些信号,我们将何去何从,以及国债估值在处于历史高位的情况下对多元资产组合有何价值。

期限溢价解读

长期利率可分解为两个部分:利率预期与期限溢价(投资者为承担收益率曲线长端利率风险所要求的补偿)。当然,随着美联储采取宽松政策以及市场重新评估美联储的长期政策路径,利率预期已经下降。但是,期限溢价才是预期下降的主要原因以及最近造成利率波动的主要因素。

图1:美国国债收益率接近历史低点

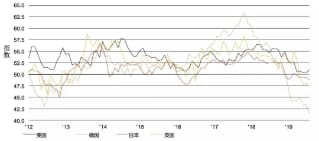

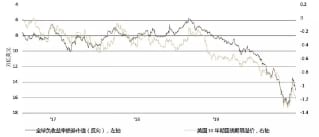

在我们看来,期限溢价更多是受美国外部而非内部经济和政策动态的驱动。全球来看,欧洲和日本增长的下降幅度大于美国。另外,欧洲央行等央行已进一步将利率推至负值区间,并推出了量化宽松计划。欧洲央行的前瞻性指导将负利率和量化宽松与通胀前景挂钩,由于几乎没有证据证明核心通胀率正在上升,在可预见的未来,负收益率债券很可能成为全球金融市场的一大特征。

图2:与美国相比,其他国家的增长问题更突出

图3:负收益率债券与期限溢价走势保持一致

哪些因素能够推升债券收益率?

这对我们来说意味着,债券收益率要想进一步反弹超过9月份上半月的水平,全球经济前景必须出现一些令人信服的复苏迹象。我们跟踪的领先经济指标喜忧参半,目前显示全球经济只是暂时企稳。中美贸易争端若能真正实现持续缓和,显然会有所助益,很可能足以推动美国10年期国债收益率重返2%以上。

但是导致债券收益率呈现长期下滑趋势的力量不会在一夜之间消失。人口增长放缓,储蓄意愿高于投资意愿,通胀和通胀预期较低,这些均为结构性不利因素,只能通过宏观经济的强有力变革来消除。一种可能性是生产力大幅提高,但是鉴于中美贸易争端导致投资减速,这种变革近期难以出现。然而,生产力非常难以预测,我们不排除技术驱动的变革。

更有可能出现的一种情况是全球各国加强财政政策的使用,例如大幅增加基础设施投资来支持经济。此类政策应该能够通过增长渠道和增加债券发行来推升债券收益率。我们预计政策决策者将通过以上这种方式让其经济避免再次陷入衰退,尤其是考虑到相比之前的周期,目前货币政策的宽松空间要小很多。但是政策决策者似乎不太愿意主动出击,而是被动地采取刺激措施,德国温和的政策变化以及中国不愿采取全面刺激措施就证明了这一点。

我们仍在关注这方面的政治动态,例如美国是否会急剧转向采取主动措施。但是就目前来看,事情发生的先后顺序将是先发生衰退后采取积极的财政刺激措施。

利好方面

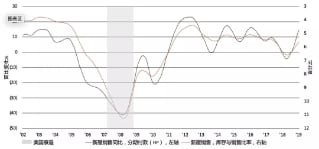

目前的利好消息是我们讨论的债券低收益率似乎足以防止经济出现严重衰退,在我们看来,至少美国是这样。在按揭利率大幅下降的背景下,美国住房市场正呈现一轮健康的反弹。对以家庭为驱动力的美国经济而言,在住房市场处于上升周期的情况下,经济不会轻易陷入衰退。

图4:较低的利率有助于提振住房市场

那么我们持何种立场?我们仍然坚持对基本情况的看法,即随着前期货币刺激措施产生效果,全球经济将在其趋势水平附近企稳。这在一定程度上意味着收益率将出现小幅上扬。尽管如,与贸易冲突相关的下行风险仍然存在,而且在正收益率避险资产稀缺的情况下,尽管目前美国国债收益率不像之前那么具有吸引力,但它仍是多元资产组合分散风险的一个重要工具。

重中之重:资产配置

在固定收益资产类别中,我们发现美国国债具有吸引力,尤其是相对于美国之外的负收益率债券而言。在低利率以及低增长(但未必是衰退)的环境中,我们也青睐新兴市场债券,包括收益率相对较高的中国债券。

鉴于全球经济前景不明,贸易冲突久拖未决,我们总体上对股票持中性看法,然而,我们会继续关注日本股票的价值。由于公司治理的改善和经济改革,日本股票的价值终将获得认可。尽管美元估值偏高,但它仍然坚挺,只有在美国之外的经济明显企稳后,它才会真正走低。

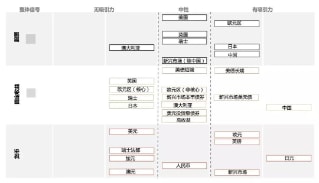

资产类别吸引力

下图显示了我们的资产配置团队对整体资产类别吸引力的看法,以及股票、固定收益和货币的相对吸引力,截至2019年9月30日。

固定收益投资方案

瑞银资产管理是全球领先的流动性投资管理人,拥有超过35年的管理货币市场基金和流动性策略的经验。全球固定收益资产管理规模2330亿美元,按投资策略划分,其中债券1590亿美元,货币市场740亿美元。无论您的风险状况如何,也无论市场条件有多么严峻,瑞银资产管理的固定收益产品组合都致力于为您提供稳定的收益。