Financement Logement de vacances / bien de rendement: financement

Quelle hypothèque est la bonne pour votre appartement de vacances et votre bien de rendement en Suisse? Que prendre en compte pour un financement? En savoir plus.

Contenu:

Contenu:

- Le rêve de son propre bien de vacances exige plus de fonds propres.

- Les fonds de prévoyance du 2e pilier et du pilier 3a ne peuvent pas être utilisés.

- Les conditions de financement sont plus strictes que pour l’achat d’un logement à usage propre.

- Les conséquences fiscales des logements de vacances et des immeubles de rendement doivent être examinées de manière approfondie.

- Conclusion

Les maisons de vacances et les biens de rendement en Suisse peuvent être financés par des hypothèques. Toutefois, d’autres règles s’appliquent que pour le financement d’un logement à usage propre. Ainsi, les acheteuses et acheteurs doivent disposer de fonds propres plus élevés et ne peuvent pas recourir aux fonds de prévoyance.

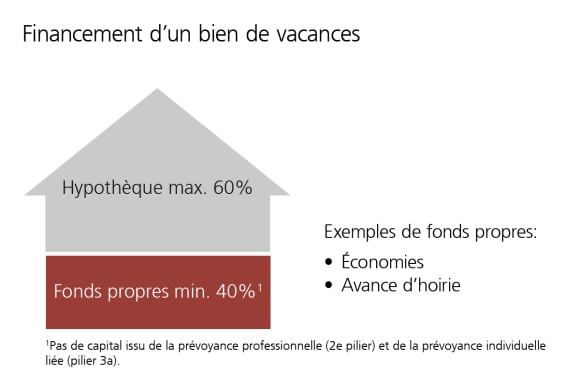

Respecter les principes de financement pour les logements de vacances

Pour le financement de logements de vacances, les règles en vigueur sont différentes de celles des logements en propriété. Vous avez besoin d’une part de fonds propres nettement plus élevée, généralement supérieure à 40%. Le risque de défaut plus important pour la banque entraîne une réduction du taux de nantissement. En cas de difficultés financières, les propriétaires se séparent en premier lieu de leur maison de vacances, souvent même en dessous de la valeur d’acquisition.

À cela s’ajoute le fait que, contrairement au logement à usage propre, vous ne pouvez pas bénéficier de la prévoyance professionnelle (2e pilier) ni de la prévoyance individuelle liée (pilier 3a) pour l’acquisition d’un logement de vacances, ce qui complique la possibilité de financement. Dans le calcul de l’admissibilité, la contribution de financement est calculée comme pour le logement à usage propre, avec un taux d’intérêt indicatif de 5% par an. Il s’agit de garantir que le financement repose sur une base solide si les taux d’intérêt augmentent. Les amortissements annuels ainsi que les frais d’entretien et les frais accessoires sont également pris en compte.

Choisir le bon financement pour son appartement de vacances

Les logements de vacances lassent parfois leurs propriétaires à long terme. En tout état de cause, ils sont vendus plus rapidement que les logements en propriété. Dans l’idéal, vous planifiez suffisamment tôt la durée pendant laquelle vous souhaitez utiliser votre logement de vacances. Après cela, vous définissez les durées des hypothèques. En cas de vente avant la fin de la durée convenue, il faut s’attendre à des frais et des taxes supplémentaires.

Le bon financement se compose généralement d’une combinaison d’hypothèques avec différentes durées qui correspondent le mieux à votre situation financière, à votre bien et à vos objectifs.

Combien coûte mon hypothèque?

Combien coûte mon hypothèque?

Avec le calculateur d’hypothèques, découvrez simplement et rapidement si vous avez déjà les moyens d’acquérir le bien immobilier que vous convoitez.

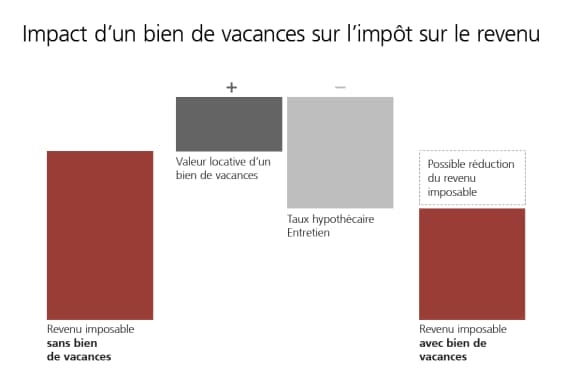

Prenez en compte les aspects fiscaux

Le bien de vacances a un impact sur votre impôt sur le revenu. Souvent, le bien de vacances ne se trouve pas dans votre canton de résidence. Il convient donc de remplir deux déclarations d’impôt: une à votre domicile principal et une autre au lieu de l’appartement de vacances. Si vous possédez un tel bien, l’administration fiscale ajoute à votre revenu une valeur locative. La valeur locative est imposable dans le canton du bien de vacances concerné. Si vous avez loué votre bien de vacances, le revenu locatif est imposé au lieu de la valeur locative. En contrepartie, vous pouvez déduire du revenu locatif les intérêts hypothécaires et les frais d’entretien. Si ces coûts sont supérieurs à la valeur locative ou au revenu locatif, votre revenu imposable diminue.

Des impôts et des frais s’appliquent aussi bien lors de l’achat que de la vente de votre bien de vacances:

- frais de notaire et d’inscription au registre foncier

- droits de mutation

- impôt sur les gains immobiliers (si vous réalisez un bénéfice lors de la vente)

Obtenez une offre de financement pour votre appartement de vacances

Nous calculons avec vous le montant idéal de la limite de nantissement, de la capacité financière et de l’amortissement pour l’objet souhaité, au cours d’un entretien de conseil. Dans le cadre d’une planification complète, nous trouverons avec vous le bon équilibre entre vos souhaits, votre situation financière et l’environnement actuel des taux d’intérêt.

Évolution volatile des prix

Pour les logements de vacances, les prix évoluent souvent de manière plus dynamique que pour les logements en propriété. Ils sont soumis à de fortes fluctuations de valeur, particulièrement dans les régions touristiques. En cas de faiblesse conjoncturelle, les prix subissent généralement une forte baisse dans les destinations convoitées.

Conséquences de l’initiative sur les résidences secondaires

Lors d’une votation en 2012, les Suissesses et les Suisses ont adopté l’initiative sur les résidences secondaires. Depuis lors, 20% au maximum des immeubles résidentiels d’une commune peuvent être des résidences secondaires. Les communes où cette part est déjà dépassée ne donnent plus d’autorisations pour des résidences secondaires.

Amortissement de l’hypothèque pour votre appartement de vacances

Les conditions d’amortissement d’une hypothèque pour les logements de vacances sont plus strictes que pour le financement de la résidence principale. Chaque année, pour les logements de vacances, au moins 1% du montant hypothécaire doit être amorti et 1% de la valeur immobilière doit être affectée aux frais de logement et aux frais accessoires. Les créanciers hypothécaires attendent souvent de leurs clientes et leurs clients le remboursement d’une grande partie de l’hypothèque dans un délai de dix ans ou jusqu’à leur départ à la retraite. En cas d’acquisition d’un logement en propriété, seule l’hypothèque de deuxième rang, qui représente environ 33 à 34% de la valeur vénale, doit être amortie.

Analyser les opportunités et les défis

Opportunités

Les biens immobiliers que vous achetez en tant que placement peuvent constituer un élément solide de votre portefeuille. Ils offrent les opportunités suivantes:

- revenus locatifs réguliers

- diversification de vos placements

- protection possible contre l’inflation

- éventuelle augmentation de la valeur du bien immobilier

Défis

La possession d’un objet de rendement s’accompagne d’engagements et de défis, par exemple:

- charges administratives

- frais d’entretien et de rénovation

- risque de vacance

- question de la vente ultérieure

- valeur de revente incertaine de l’objet

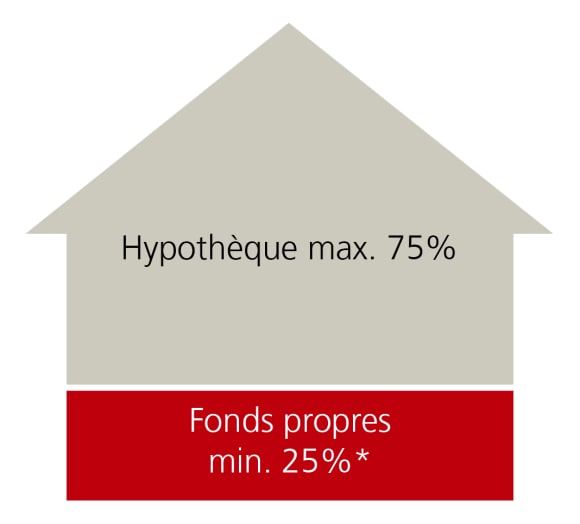

Respecter les principes de financement pour les objets de rendement

Si vous souhaitez financer un immeuble de rendement, les règles en vigueur divergent de celles pour le logement en propriété à usage personnel et pour les logements de vacances. La part des fonds propres (au moins 25%) est supérieure à celle d’un logement en propriété, mais inférieure à celle d’un appartement de vacances.

En outre, les fonds de prévoyance du 2e pilier et du pilier 3a ne peuvent pas être utilisés pour financer un objet de rendement. Une exception serait possible si vous occupez vous-même une partie du bien immobilier.

L’amortissement annuel est d’au moins 1% du montant hypothécaire. L’hypothèque pour le bien de rendement doit être amortie au moins aux deux tiers de la valeur du bien immobilier au cours des dix premières années. Nous examinons avec vous si le financement d’un objet de rendement est supportable pour vous lors d’un entretien de conseil personnalisé.

Comment fonds propres et hypothèques se répartissent-ils?

Comment fonds propres et hypothèques se répartissent-ils?

Exemples de fonds propres:

- Économies

- Avance d’hoirie

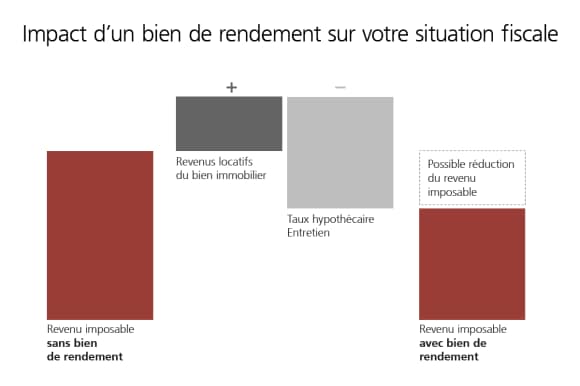

Prendre en compte les aspects fiscaux

L’objet de rendement peut avoir un impact sur votre situation financière et patrimoniale. L’administration fiscale ajoute le revenu locatif provenant de l’objet de rendement au revenu imposable. Le revenu locatif est imposable dans le canton de l’objet. En contrepartie, les intérêts hypothécaires et les frais d’entretien sont déductibles. Si ces coûts sont plus élevés que le revenu locatif, votre revenu imposable diminue.

Planifier les investissements en détail

Planifiez soigneusement l’investissement dans un objet de rendement. Nous sommes à vos côtés et vous proposons:

- analyse et discussion de votre profil de risque

- analyse et structuration de vos actifs

- stratégie de placement avec prise en compte de vos investissements immobiliers

- calcul du rendement immobilier

- calcul de la variation du revenu imposable

- détermination des besoins de rénovation théoriques

- analyse des conséquences financières en cas de logement vacant

- informations sur le marché et données détaillées sur la commune du bien immobilier

Les logements de vacances et les biens de rendement ont un point commun: ils exigent tous deux des fonds propres élevés. Sur un point toutefois, ils se distinguent clairement: alors que l’achat d’un appartement de vacances est rarement motivé par des considérations de rendement, celles-ci constituent le principal motif d’acquisition d’un objet de rendement. La décision d’acheter exige de déterminer objectivement ses propres possibilités financières et sa situation de vie, et de peser le pour et le contre d’une acquisition. Si vous avez une idée claire de la situation, nous vous conseillons sur des offres de financement concrètes lors de la planification.